השקעה פסיבית, מה זה השקעה פאסיבית בשוק ההון ולמה היא פופולרית?

השקעה פסיבית בשוק ההון, מה זה השקעות פסיביות בבורסה ואיך מבצעים השקעה פאסיבית על מדדים מרכזיים בקלות. תוכן עניינים: מה

קרן השתלמות IRA בניהול אישי, מה זה IRA, חשבון IRA ואיך ניתן לנהל קרן השתלמות באופן עצמאי.

קרן השתלמות היא אפיק השקעה מצוין בעל יתרונות מיסוי אדירים ולכן הפופולרית שלו מאוד גבוהה,

אם אתם עצמאים ועדיין אין לכם אחת כזאת אז זה לגמרי הזמן לחקור על הנושא לעומק דרך המאמר שלנו על קרן השתלמות לעצמאים.

אצל רוב המשקיעים קרן ההשתלמות מנוהלת על ידי בתי ההשקעות על פי המסלול שהם בחרו,

אך עם זאת מאז 2009 אושרה אופציה חדשה עבור אזרחי ישראל שבאמצעותה אנו יכולים לבחור להעביר את קרן ההשתלמות שלנו לניהול אישי שיבוצע על ידינו.

בסקירה הקרובה נלמד על הנושא של קרן השתלמות IRA לעומק,

נלמד מהי קרן השתלמות בניהול אישי ומה הם היתרונות והחסרונות שלה.

מעבר לכך נעסוק במינימום הנדרש להעברת הקרן לניהול אישי, איזה חברות מאפשרות פתיחת קרן כזאת דרכם ואיך ההליך מבוצע בפועל.

לבסוף נבצע השוואה בין קרן השתלמות IRA לבין קרן השתלמות רגילה.

המונח IRA מהווה קיצור ל Individual Retirement Account (קופת גמל בניהול אישי),

בישראל אנו משתמשים במונח הזה בכדי לתאר ניהול אישי בקרן ההשתלמות או בקופת גמל.

קרן השתלמות IRA זוהי למעשה קרן השתלמות רגילה שהועברה לניהול אישי.

לאחר ביצוע המעבר לניהול אישי בעל החשבון יכול וצריך לנהל את כספי הקרן שלו באופן עצמאי,

הניהול מתבצע תחת מגבלות מסוימות שנפרט עליהם בהמשך המאמר לעומק.

כיום יש 4 חברות מרכזיות בישראל שמאפשרות את העברת קרן ההשתלמות לניהול אישי,

אך עם זאת יש לציין שבכדי לבצע את המעבר לIRA לרוב נדרש לסכום מינימום מסוים בקרן ולרוב מדובר גם בהליך מסורבל.

בנוסף שימו לב שלקרנות השתלמות IRA יש דמי ניהול קבועים שלרוב נעים בין 0.2-0.8%.

לרוב דמי הניהול הם ביחס ישיר לכמות הכסף שיש בקרן ההשתלמות שלכם,

ככל שהקרן שלכם תהיה בעלת סכום כסף גבוה יותר כך כוח המיקוח שלכם יגדל בהתאם ותוכלו באמצעותו לקבל דמי ניהול נמוכים יותר.

הערה חשובה:

זכרו שאת קרן ההשתלמות IRA אתם מנהלים בעצמכם,

אתם אלה שאחראים לביצועי הקרן ואתם נדרשים לבצע את פעולות המסחר באופן ישיר במערכת.

אם אינכם יודעים לנהל תיק השקעות בצורה מקצועית אז זה בדיוק הזמן ללמוד זאת בצורה מקצועית עוד לפני העברת הכספים לניהול אישי.

שימו לב שבמידה ואתם לא מעוניינים להתעסק בניהול הכסף באופן עצמאי אז אין סיבה לבצע את המעבר לניהול אישי,

אתם יכולים להישאר בקרן השתלמות רגילה.

קרן השתלמות IRA היא קרן בניהול אישי ולכן המשקיע יכול לנהל את השקעותיו באופן עצמאי כראות עיניו (בכפוף למגבלות הקיימות).

באמצעות קרן השתלמות IRA המשקיע יכול להגיב בצורה מהירה לאירועים המתרחשים בשווקים,

זאת בניגוד לקרן מנוהלת ששם המעבר בין המסלולים עלול לקחת מספר ימי עסקים.

קרן IRA מציעה דמי ניהול בגובה של 0.2-0.6% ברוב המקרים (תלוי בסכום ההפקדה ובחברה הספציפית),

דמי הניהול הללו ברוב המקרים יהיו נמוכים יותר ממה שתצליחו לקבל בקרן השתלמות רגילה.

כאשר משקיעים בקרן השתלמות רגילה תוכלו לראות בדוח שורה שנקראת הוצאות ניהול השקעות.

לצערנו אין לדעת מראש מה יהיו גובה הוצאות ניהול השקעות של הקרן שבה אנו משקיעים,

לעתים יתכן שיהיה מדובר באחוז מהותי כגון 0.19% לשנה שיהיו בנוסף לדמי הניהול.

שימו לב שגם בעת השקעה בקרן IRA סביר להניח שנשלם דמי ניהול אם נרכוש קרן סל,

אך שם אנו יודעים מראש מה דמי הניהול שקרן הסל גובה ולכן נוכל לבחור להשקיע בקרן סל עם דמי ניהול מינימליים כגון 0.03% לשנה.

ברוב המקרים תדרשו לסכום מינימלי בגובה של 100-150 אלף ש"ח בכדי להעביר את קרן ההשתלמות שלכם לניהול אישי IRA.

בסופו של דבר מדובר בקרן השתלמות שעוברת לניהול אישי ואנו נדרשים להשקיע את כספי הקרן בעצמנו.

מצד אחד זה יתרון אדיר שיש לנו את השליטה ואנו יכולים להחליט כיצד לנהל את הכסף כראות עינינו,

אך מצד שני אנו לוקחים כאן אחריות אדירה על הכתפיים שלנו ולכן לא מומלץ לעשות זאת ללא הידע המתאים.

בעת השקעה באמצעות קרן IRA יש מספר מגבלות שנדרש לעמוד בהם,

בהמשך המאמר נפרט על המגבלות הללו לעומק.

אין כל כך תחרות בתחום קרנות ה IRA,

בסופו של דבר מדובר באפיק פחות רווחי עבור בתי ההשקעות ולכן לא מעט משקיעים חווים קשיים וסרבול אדיר בעת הליך המעבר.

לצערנו נכון להיום יש רק 4 חברות אשר מאפשרות השקעה באמצעות חשבון IRA.

בזמנים בהם קיים הייפ סביב קרנות IRA בניהול אישי, נוצר מצב שבו קיימים עומסים אדירים באותם חברות.

כתוצאה מכך לקוחות חדשים סובלים מזמני המתנה ארוכים לפתיחת חשבון (לרוב מדובר על מספר חודשים ויותר).

מעבר לכך שימו לב שלאחת מהחברות יש רף כניסה מאוד גבוה (750 אלף ש"ח),

חברה אחרת מציעה רף יותר ידידותי אך דמי ניהול "שהורגים" את היתרון העיקרי של הניהול האישי.

בנוסף חברה נוספת שמציעה אפשרות לקרנות בניהול אישי העניקה עד כה שירות לקוחות פחות טוב,

כך לפחות על פי טענת חלק מהמשקיעים שניסו לבצע מעבר.

כל הדברים הללו מרתיעים (ובצדק) משקיעים חדשים מהצטרפות ל IRA באופן עצמאי,

לכן קם פתרון של חברות חיצוניות שמסייעות בהליך פתיחת קרן IRA בתמורה לתשלום חד פעמי.

בקרנות IRA לא ניתן לקחת הלוואות על חשבון הקרן ולכן מדובר בחיסרון מהותי עבור חלק גדול מהמשקיעים,

זאת בניגוד לקרן השתלמות רגילה שבה ניתן לקחת הלוואה בתנאים נוחים על חשבון הקרן במקרים מסוימים.

אין מה לבצע מעבר בכוח אם סכומי הכסף שלכם בקרן עדיין נמוכים יחסית ולא הצלחתם להשיג דמי ניהול נוחים באמצעות חברה שמציעה IRA ואתם סומכים על השירות שלה.

לעתים חברות מנצלות את הרצון של אנשים לבצע את המעבר ודורשות דמי ניהול שנתיים בגובה של 0.8% (גם אני לא האמנתי כששמעתי על דמי ניהול כאלה ב IRA),

בדמי ניהול כה גבוהים אנו מאבדים את היתרון העיקרי של IRA לעומת מסלולי ההשקעה בקרן השתלמות רגילה שבהם דמי הניהול יהיו נמוכים יותר.

על כל קניה או מכירה שאתם מבצעים בחשבון ה IRA שלכם אתם נדרשים לשלם עמלות בהתאם לתעריף החברה.

עבור מסחר בבורסה הישראלית לרוב העמלות יהיו נמוכות לעומת מסחר עצמאי בבורסה,

לדוגמה עבור מסחר במניה ישראלית אחת מהחברות גובה עמלה של 0.045% מהעסקה (לעומת 0.07% שנהוג במסחר עצמאי).

אך עם זאת יש לשים לב לעמלות עבור מסחר בבורסה האמריקאית ובורסות אחרות שעלולות להיות גבוהות מאוד.

לדוגמה אחת מהחברות גובה 10$ מינימום לפעולה בעת רכישת מניה או ETF אשר נסחרת בבורסה האמריקאית,

זאת לעומת 2.5$ מינימום לפעולה באמצעות מסחר עצמאי דרך הברוקר אינטראקטיב ישראל או 5$ מינימום לפעולה דרך אחת מהאפשרויות דרך בית ההשקעות הישראלי אקסלנס טרייד.

תחילה עליכם לצבור סכום השקעה מינימלי,

לרוב רף הכניסה עבור קרן השתלמות IRA עומד על כ100 אלף ש"ח.

מעבר לכך חשוב לזכור שבסכומים נמוכים עלויות הקניה והמכירה שתבצעו בחשבון עשויות להיות יקרות יותר ממה שתשלמו בסך הכל בקרן השתלמות רגילה ולכן אין צורך למהר.

כעת ניתן להתחיל בהליך פתיחת קרן השתלמות IRA,

רצוי לקבל הצעות מסודרות מכמה בתי השקעות ולבחור את בית ההשקעות הרלוונטי עבורנו.

לאחר מכן ניצור קשר עם בית ההשקעות שדרכו אנו מעוניינים לפתוח קרן השתלמות IRA ונבקש להתחיל בהליך פתיחת קרן השתלמות בניהול אישי.

בית ההשקעות שדרכו בחרנו לפתוח חשבון IRA יציע לנו לבחור את חבר הבורסה שדרכו המסחר יתבצע,

נבחר באחד מחברי הבורסה ונבצע את הליך ההרשמה אליו בהתאם להנחיות שנקבל.

בשלב זה הגוף שדרכו פתחתם קרן IRA יבצע את הליך ניוד הכספים מקרן ההשתלמות הרגילה שלכם אל עבר קרן השתלמות IRA החדשה שלכם.

חשוב שתבצעו מעקב צמוד אחר הנושא בכדי להיות מעודכנים מתי הכסף יהיה זמין לרשותכם בקרן ההשתלמות IRA שפתחתם.

מזל טוב, הכספים שלכם הגיעו אל חשבון ה IRA ויש לכם קרן השתלמות שאתם מנהלים באופן עצמאי.

כעת עליכם להשקיע את הכספים בהתאם לאסטרטגיית ההשקעות וניהול הסיכונים שלכם.

זכרו שכל האחריות על ניהול הכספים מוטלת על הכתפיים שלכם כרגע, תנהגו בה בתבונה.

שימו לב שאם אתם מבצעים הפקדות חדשות מדי חודש אל קופת IRA אז יהיה עליכם אחת לחודש להשקיע את הכספים החדשים,

זאת בכדי שלא יעמדו על מזומן תקופה ארוכה.

נכון להיום החברות אשר מאפשרות פתיחת קרנות IRA הן:

בכדי להעביר את קרן ההשתלמות לניהול אישי IRA לרוב נדרש סכום מינימלי של 100 אלף ש"ח ויותר,

הסכום המדויק נקבע בהתאם לדרישת החברה שאליה אתם מעוניינים לבצע את המעבר.

1. מקסימום החזקה של עד 10% מהכסף שבקופה כאשר משקיעים בתאגיד בודד.

שימו לב:

המגבלה לא חלה על קרנות סל ETF, קרנות חוץ או אג"ח ממשלתי.

2. אין אפשרות לבצע עסקאות שורט.

3. ניתן להשקיע רק במדינות אשר חברות ב OECD או כאלה בעלות דירוג השקעה כמו של מדינת ישראל ומעלה.

4. אפשר להחזיק עד 5% בלבד מסך כספי הקופה באופציות.

5. לא ניתן לכתוב אופציות.

6. אסור לעבור שווי בטוחות של יותר מ10% מכספי הקופה בשל מסחר באופציות או חוזים עתידיים.

* יתכנו חריגים נוספים שמותר לבצע או מגבלות השקעה נוספות,

יש לבחון את הנושא לעומק אל מול החברה שבאמצעותה פותחים קרן השתלמות IRA.

רוב המשקיעים מבצעים את המעבר לקרן השתלמות IRA בכדי לבצע השקעות פסיביות בשוק ההון באמצעות קרנות מחקות מדד.

מי שמעוניין לבצע מעקב אחר מדד S&P 500 ירכוש תעודת סל מחקה מדד אס אנד פי 500,

אחרים אשר מעוניינים לבצע מעקב אחר מדד המניות העולמי ירכשו תעודת סל מחקה מדד מניות עולמי.

כמובן שניתן לשלב ולפזר את הסיכונים בין מספר מדדים מרכזיים כראות עיניכם.

שימו לב שאתם בוחרים קרן מחקה אשר רלוונטית עבור הצרכים שלכם שבין היתר גם גובה דמי ניהול שנתיים נמוכים,

כך תנצלו את היתרון המרכזי של IRA שמאפשר הפחתת דמי ניהול לעומת קרן השתלמות רגילה.

חשוב לזכור שקרן השתלמות מעניקה פטור ממס על רווחי הון אם עומדים בתנאים.

בשל הטבת המס הזאת משקיעים מתקדמים ישתדלו לבצע דווקא את ההשקעות היותר מסוכנות שלהם באמצעות קרן השתלמות IRA (ולא דרך תיק המניות האישי),

כך יתאפשר להם לנצל את הטבת המס הזאת בצורה טובה יותר.

חשוב לשים לב לדמי הניהול שאתם משלמים בקרן השתלמות IRA,

לרוב בקרנות השתלמות עם סכומים גבוהים תוכלו להשיג דמי ניהול אטרקטיביים יותר.

בסופו של דבר אחת מהמטרות העיקריות של מעבר לחשבון IRA זה קיצוץ העמלות למינימום האפשרי,

לכן אם דמי הניהול שמציעים לכם גבוהים (לדוגמה 0.8% לשנה) אז יתכן ששווה לשקול לדחות את המעבר בעת הנוכחית.

לא קיים הבדל באופן המיסוי של קרן השתלמות IRA לעומת קרן השתלמות רגילה,

ההטבות אשר קיימות בקרן ההשתלמות הרגילה רלוונטיות גם לקרן השתלמות IRA.

גם תקרת ההפקדה השנתית תהיה אותו דבר בשתי הקרנות הללו.

כפי שראיתם במהלך הסקירה הנוכחית יש יתרונות וחסרונות לכל אחת מהאפשרויות,

אין תשובה שרלוונטית עבור כל אחד ואחד.

מטרתה העיקרית של קרן השתלמות בניהול אישי היא הפחתת דמי הניהול וייעול ההשקעה.

אם אתם יודעים לבצע השקעות בצורה חכמה ועקבית אז קרן IRA לגמרי יכולה להיות רלוונטית עבורכם,

באמצעותה תוכלו לחסוך לא מעט כסף מדי שנה על עמלות מיותרות.

בסופו של דבר לא כל אחד יודע לנהל את הכספים שלו,

לכן לפעמים לגמרי עדיף לשלם דמי ניהול מעט יותר גבוהים בכדי להימנע מביצוע טעויות שיעלו ביוקר.

מעבר לכך חשוב לזכור שקיים רף מינימלי לפתיחת קרן השתלמות בניהול אישי,

לכן כאשר סכום הכסף בקופה נמוך אז זה לגיטימי להשקיע באמצעות קרן השתלמות רגילה.

זכרו שכאשר כספי הקופה נמוכים בין כה וכה דמי הניהול לא מהותיים בסכום הסופי שאתם משלמים.

מעבר לכך אם נקח בחשבון את עלויות הניהול האישי במהלך השנה (רכישת ומכירת מניות וקרנות סל),

יתכן שבתוצאה הסופית גם מבחינה כלכלית ישתלם עבורנו להישאר בקרן השתלמות רגילה.

אני מקווה שהמדריך שלנו על הנושא של קרן השתלמות בניהול אישי היה לימודי עבורכם,

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

אתם יכולים למצוא סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר או ייעוץ השקעות מכל סוג שהוא.

קרן IRA, קרנות IRA, קרן השתלמות בניהול אישי, השוואת קרנות IRA, קרן IRA מינימום, קרן IRA השוואה.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון או בתחום הקריפטו?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך:

השקעה פסיבית בשוק ההון, מה זה השקעות פסיביות בבורסה ואיך מבצעים השקעה פאסיבית על מדדים מרכזיים בקלות. תוכן עניינים: מה

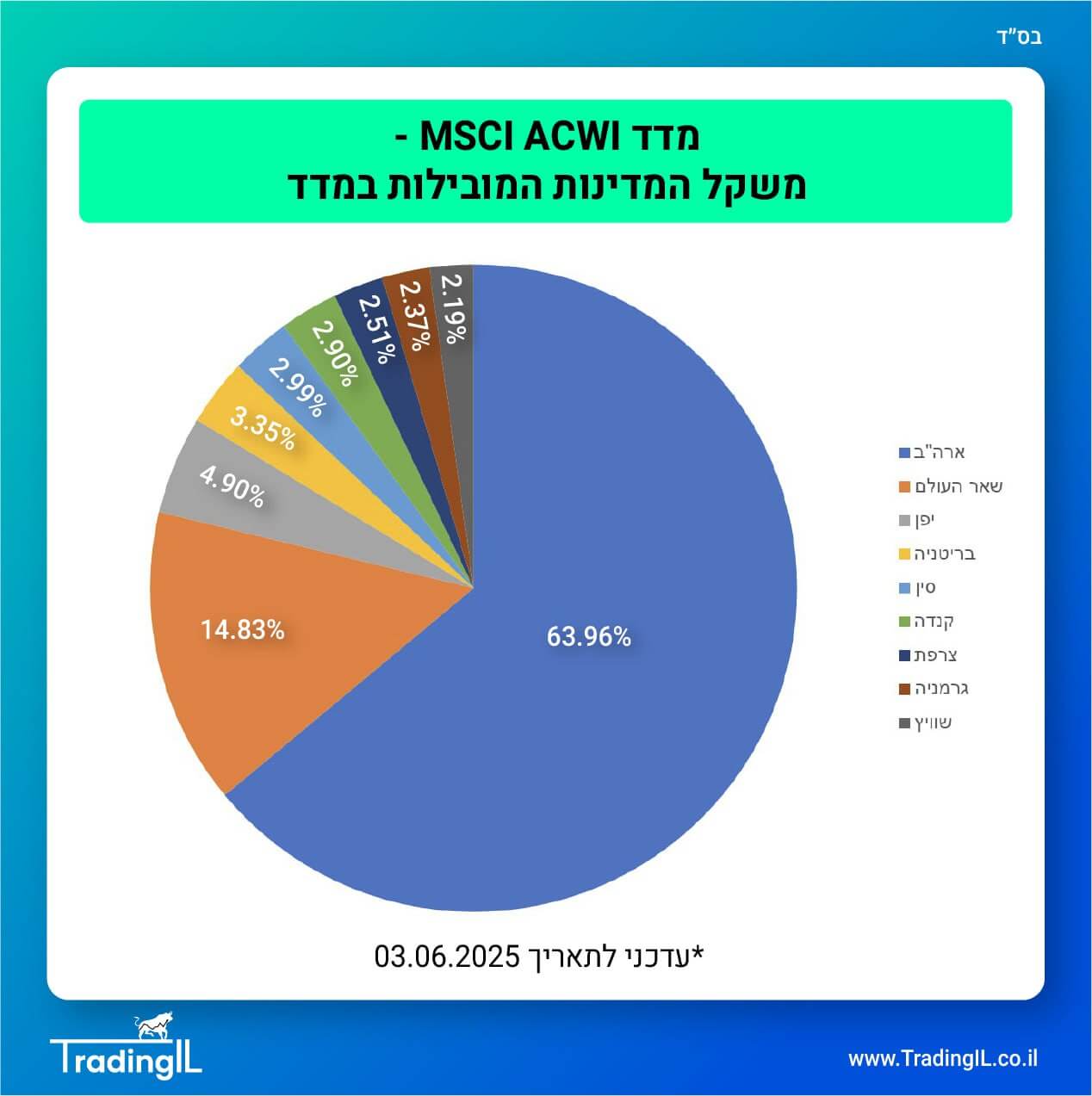

תוכן עניינים מדד ACWI, מדד כל המדינות, איך להשקיע במדד ACWI, הכל על מדד MSCI ACWI. הקדמה ברחבי העולם קיימים

אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך למתחיל באופציות אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך

תוכן עניינים קרן אירית מדריך מלא, מה זה קרן אירית ואיך קונים קרנות איריות, רשימת קרנות איריות שניתן לבצע השקעה

רשימת תעודות סל ETF, רשימת סימולי קרנות סל ותעודות סל ETF מפורטת, תוכן עניינים: מה זה תעודת סל? איך ניתן

איך לבחור מסלול השקעה, בחירת מסלולי השקעה בצורה חכמה, איך בוחרים מסלול השקעה ואיך מחליפים מסלול. תוכן עניינים: מה זה