מסחר סווינג, מה זה מסחר סווינג ואיך לסחור בחוכמה? מסחר סווינג למתחילים

מסחר סווינג, מה זה מסחר סווינג? איך לסחור בצורה נכונה? מדריך מסחר סווינג למתחילים הקדמה: ישנם סגנונות מסחר והשקעות רבים,כל

השקעה פסיבית בשוק ההון, מה זה השקעות פסיביות בבורסה ואיך מבצעים השקעה פאסיבית על מדדים מרכזיים בקלות.

תחום ההשקעות הפסיביות בשוק ההון צובר תאוצה אדירה בשנים האחרונות.

משקיעים רבים הגיעו למסקנה שהשקעה פסיבית בבורסה היא יעילה, נגישה והכי חשוב זה שברוב המקרים היא גם תשיג תשואה גבוהה יותר לעומת תיק השקעות מנוהל.

בסקירה הקרובה אנו נעסוק בכל הקשור להשקעות פאסיביות בשוק ההון.

בתחילה נלמד מה זה השקעה פסיבית בשוק ההון ומהם היתרונות והחסרונות שלה.

לאחר מכן נלמד איך מבצעים השקעה פסיבית צעד אחר צעד, איזה מדדים ניתן לחקות פסיבית ודרך איפה ניתן לבצע השקעות פסיביות בבורסה.

השקעה פסיבית בשוק ההון זה ביטוי שמתאר מצב שבו המשקיע בחר באסטרטגיית השקעה שמטרתה העיקרית היא לחקות את ביצועי שוק ההון אחד לאחד,

זאת מבלי לבצע פעולות שמטרתם היא תזמון השוק.

לרוב השקעה פסיבית תתבצע באמצעות רכישת קרן מחקה מדד או מדדים מרכזיים כגון מדד S&P500 או מדד המניות העולמי.

את ההשקעה הפסיבית נבצע באמצעות חשבון מסחר עצמאי ורכישת הקרנות באופן ישיר,

כך נוכל לצמצם את עלויות ההשקעה שלנו למינימום האפשרי.

השקעה פסיבית בשוק ההון היא פעולה שרוב המשקיעים עושים בתצורה דומה ומיד ניתן דוגמה כיצד מבצעים זאת.

עקרונות ההשקעה הפסיבית בשוק ההון אומרים שבכדי לנצח את התשואה של תיק מנוהל אנו נצטרך בתור משקיעים פסיביים לבצע מספר פעולות פשוטות.

להלן חלקם:

1. אנו נשאף להפחית את דמי הניהול שלנו למינימום האפשרי.

2. נבצע השקעות באמצעות מדדים מרכזיים עם פיזור שרלוונטי עבורנו.

3. נבחר את סוג הקרן שהכי רלוונטי עבור הצרכים שלנו (קרן אירית, אמריקאית או ישראלית).

4. נשקיע לטווח כמה שיותר ארוך.

5. נשאף להוסיף כספים להשקעה מדי חודש להשקעה ללא קשר לתנודות השוק.

ההשפעה של הפעולות הללו אומנם נראית מינורית בטווח הקצר,

אך לטווח הארוך של שנים קדימה היא אדירה ועשויה לעשות הבדל של מאות אלפי שקלים בסוף תקופת ההשקעה.

תחילה על המשקיע לפתוח חשבון מסחר עצמאי בבורסה,

ניתן לפתוח חשבון כזה דרך בתי ההשקעות הישראלים (כגון מיטב טרייד, אקסלנס ו IBI טרייד) או דרך ברוקר זר (כגון אינטראקטיב ישראל).

השיקול של פתיחת חשבון מסחר דרך בית השקעות ישראלי או דרך ברוקר אמריקאי הוא בהתאם לצורך של אותו משקיע פסיבי.

במידה והמשקיע יבצע את ההשקעה שלו באמצעות הבורסה הישראלית דרך קרן אירית או קרן ישראלית אז הוא יצטרך לפתוח חשבון מסחר בהכרח דרך בית השקעות ישראלי.

לעומת זאת במידה ותרצו לבצע את ההשקעות בבורסה האמריקאית באמצעות רכישת קרן אמריקאית,

במצב כזה אתם יכולים לבחור לקצץ את עמלות המסחר שלכם עוד יותר באמצעות ברוקר אמריקאי.

לאחר פתיחת חשבון המסחר הגענו אל השלב המעניין,

כעת המשקיע הפסיבי יבחר איך הוא רוצה להשקיע את הכסף שלו.

קיימים מספר תיקי השקעות פופולריים עבור המשקיעים הפסיביים,

נציג כאן 3 דוגמאות בולטות לכך.

* שימו לב שאין באמור במדריך הנוכחי המלצה לפעולה כלשהי,

מעבר לכך אין במה שנציג כאן תחליף לייעוץ השקעות ו/או שיווק השקעות כלשהו.

משקיעים פסיביים שפחות רוצים להתעסק עם איזונים בתיק ההשקעות שלהם ומעוניינים לקבל חשיפה לכלכלה העולמית לרוב יבצעו זאת באמצעות רכישת קרן אירית מחקה מדד עולמי דרך הבורסה הישראלית.

קרן הסל שעוקבת אחר מדד המניות העולמי MSCI ACWI נקראת iShares MSCI ACWI UCITS ETF , מספר קרן 1159235.

הקרן מעניקה חשיפה במקום אחד לכלכלה העולמית ובזכות השקעה באמצעותה נוכל להיחשף לכלכלה העולמית באמצעות קרן סל אחת בלבד.

החיסרון העיקרי שלה הוא דמי הניהול שעומדים על 0.20%.

בנוסף קיימת קרן סל שעוקבת אחר מדד MSCI World שנקראת INVESCO MSCI WORLD UCITS ETF, מספר קרן 1185164.

דמי ניהול בה עומדים על 0.19%,

אך שימו לב שהיא עוקבת אחר מדד MSCI World ולא MSCI ACWI שמעניק פיזור עולמי רחב יותר.

דמי הניהול של שתי הקרנות הללו מהווים שיפור מהותי לעומק תיק מנוהל,

אך באמצעות הדרכים האחרות שנציג מיד אפשר לצמצם את דמי הניהול אפילו יותר מכך (תוך כדי התעסקות ברכישת 3 קרנות ולא אחת).

השילוב שרבים אוהבים לבצע הוא בין 3 קרנות איריות שבסופו של דבר עם איזון נכון שלושתם יחד יעניקו חשיפה דומה למה שנקבל במדד MSCI ACWI אך עם דמי ניהול נמוכים יותר.

להלן שלושת הקרנות:

כאשר משקיעים בתמהיל הכולל את שלושת הקרנות הללו יחד נהוג לפזר לפי המשקלים הבאים בדומה למדד MSCI ACWI:

על פי החלוקה הזאת נצליח להפחית את דמי הניהול שלנו לכ0.1% בלבד,

זאת לעומת 0.2% בהשקעה ישירה במדד MSCI ACWI.

אם נרצה לבצע השקעה פסיבית באמצעות מעקב אחר מדד S&P500 בלבד,

נוכל לבצע זאת באמצעות רכישת קרן הסל האירית iShares Core S&P 500 UCITS ETF מחקה מדד S&P500, מספר קרן 1159250.

קרן הסל הזאת תעניק לנו חשיפה לכלכלת ארה"ב דרך מדד S&P500,

דמי הניהול שלה עומדים על 0.07% בלבד.

לחלופין:

ניתן לבחור להשקיע במדד S&P500 דרך קרן הסל האירית המתחרה של חברת אינבסקו (מספר קרן 1183441) שגם מחקה את מדד S&P500.

באפשרות הזאת של מעקב אחר מדד S&P 500 אנו מעניקים חשיפת יתר לכלכלת ארה"ב.

אך שימו לב שבין כה וכה ארה"ב מהווה יותר מ60% ממדד המניות העולמי,

לכן זה הרבה יותר הגיוני להעניק לה חשיפת יתר מאשר להעניק חשיפת יתר לכלכלה אחרת קטנה יותר.

אם תרצו לא להעניק חשיפת יתר לארה"ב אז 2 תיקי ההשקעות האחרים שהצגנו הם המענה לכך.

כאשר סוחרים בבורסה האמריקאית ניתן לבצע מעקב אחר מדד ה S&P500 בדמי ניהול נמוכים אף יותר,

תעודת הסל VOO של ואנגרד לדוגמה עוקבת אחר מדד אס אנד פי 500 וגובה דמי ניהול של 0.03% בלבד.

מעבר לכך ניתן לבצע את המעקב גם באמצעות קרן הסל הפופולרית SPY שגובה דמי ניהול של 0.09%.

גם דרך הבורסה האמריקאית ניתן לרכוש את תעודת הסל אשר עוקבת אחר מדד המניות העולמי MSCI ACWI.

הסימול שלה הוא ACWI אך שימו לב לזה שדמי הניהול שלה עומדים על 0.32%, זה לא מעט.

שימו לב שניתן לבצע השקעה פאסיבית בבורסה האמריקאית או הישראלית גם באמצעות מגוון רחב של שילובים אחרים,

אלו רק דוגמאות נפוצות שמשקיעים רבים נוטים לבצע בתיקי ההשקעות הפסיביים שלהם.

כאשר מבצעים השקעות פסיביות בשוק ההון ניתן לחקות מגוון רחב של מדדים.

אך עם זאת נציין שברוב המקרים נשאף בהשקעה פסיבית לקבל חשיפה עולמית ככל הניתן,

זאת בכדי להשיג את תשואת השוק העולמי ולא להיות במצב של חשיפת יתר לכלכלה מסוימת.

להלן דוגמאות לחלק מהמדדים המרכזיים שניתן לרכוש כאשר מבצעים השקעות פאסיביות בשוק ההון:

באמצעות השקעה פסיבית בבורסה מבצעים "שגר ושכח" על מדד או מספר מדדים מרכזיים שרואים לנכון,

כאשר מבצעים השקעות פסיביות בשוק ההון התשואה הצפויה היא תשואת המדד שבו השקענו בהפחתת עלויות צדדיות כגון דמי ניהול וכדומה.

משקיעים פסיביים לא צריכים לעקוב אחר השוק מדי יום ואין להם צורך לשלם על כל מערכת שקשורה למסחר מתקדם, ידיעות מתפרצות או דברים בסגנון.

משקיע פסיבי צריך פעם אחת לבחור את אסטרטגיית ההשקעה שלו ולאחר מכן פשוט להיצמד אליה בלי לנסות לתזמן את השוק,

במידה והמשקיע מעוניין הוא יכול להוסיף גם הפקדות חודשיות אחת לחודש ואז השקעת הזמן הנדרשת ממנו מסתכמת בכמה דקות ספורות אחת לחודש.

בעת ביצוע מסחר אקטיבי יש לשלם על כל פעולה שמבצעים עמלת מסחר כלשהי,

אם מדובר ברכישת קרן סל או מוצר פיננסי בסגנון אז יש לשלם גם דמי ניהול בעת ההחזקה.

לעומת זאת בעת ביצוע השקעה פסיבית משלמים עמלת רכישה פעם אחת ולאחר מכן רק דמי ניהול.

השקעות פסיביות זה תחום שניתן ללמוד תוך פרק זמן יחסית קצר.

יש חשיבות אדירה ללמידה וממש אין לזלזל בה,

אך עם זאת פרק הזמן הנדרש ללמידה הוא נמוך באופן משמעותי לעומת מסחר אקטיבי.

משקיעים פסיביים לרוב יבחרו להשקיע באופן עצמאי באמצעות חשבון מסחר עצמאי,

בדרך זו עלויות דמי הניהול יצטמצמו למינימום האפשרי.

באמצעות השקעה פסיבית ניתן לעקוב אחר מדד S&P500 גם בדמי ניהול של 0.03% לשנה בלבד,

זאת לעומת מכשירים מנוהלים (כגון קופת גמל להשקעה או קרן השתלמות) שעוקבים אחר מדד מסוים ובהם דמי הניהול הם 0.5% ויותר ברוב המקרים.

אם כבר הגעתם עד לכאן אז אין שום סיבה בעולם שתעצור אתכם מלקבל את הידע הנדרש בכל הקשור להשקעות פסיביות בשוק ההון.

כל אחד יכול ללמוד על עולם ההשקעות הפסיביות לעומק ולגשת לבצע אותם מיד לאחר הלמידה.

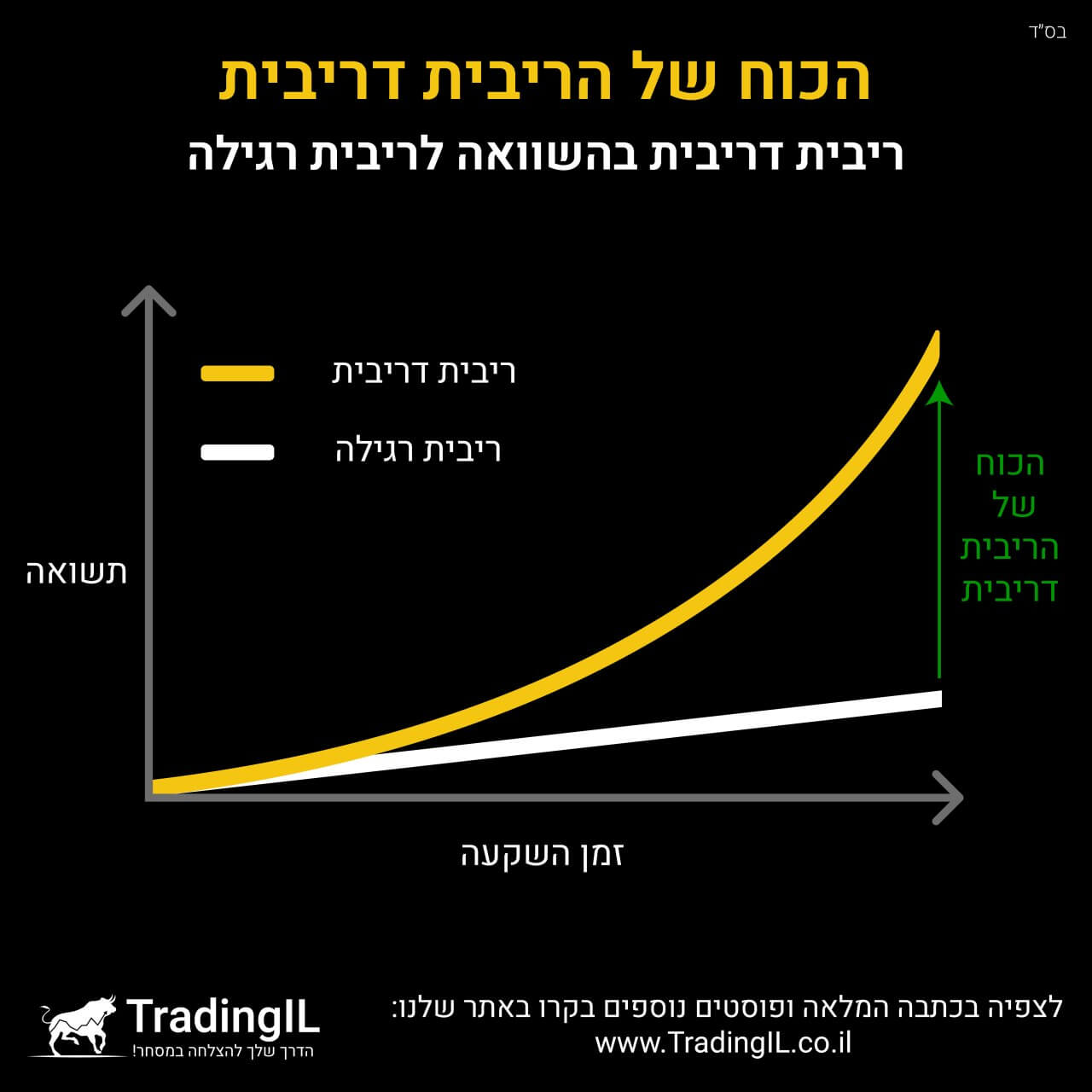

זכרו שככל שתשקיעו מוקדם יותר כך גם התשואה הצפויה בסוף התקופה צפויה להיות גבוהה יותר,

בנוסף גם אפקט הריבית דריבית יהיה משמעותי יותר ככל שמספר שנות ההשקעה גבוה יותר.

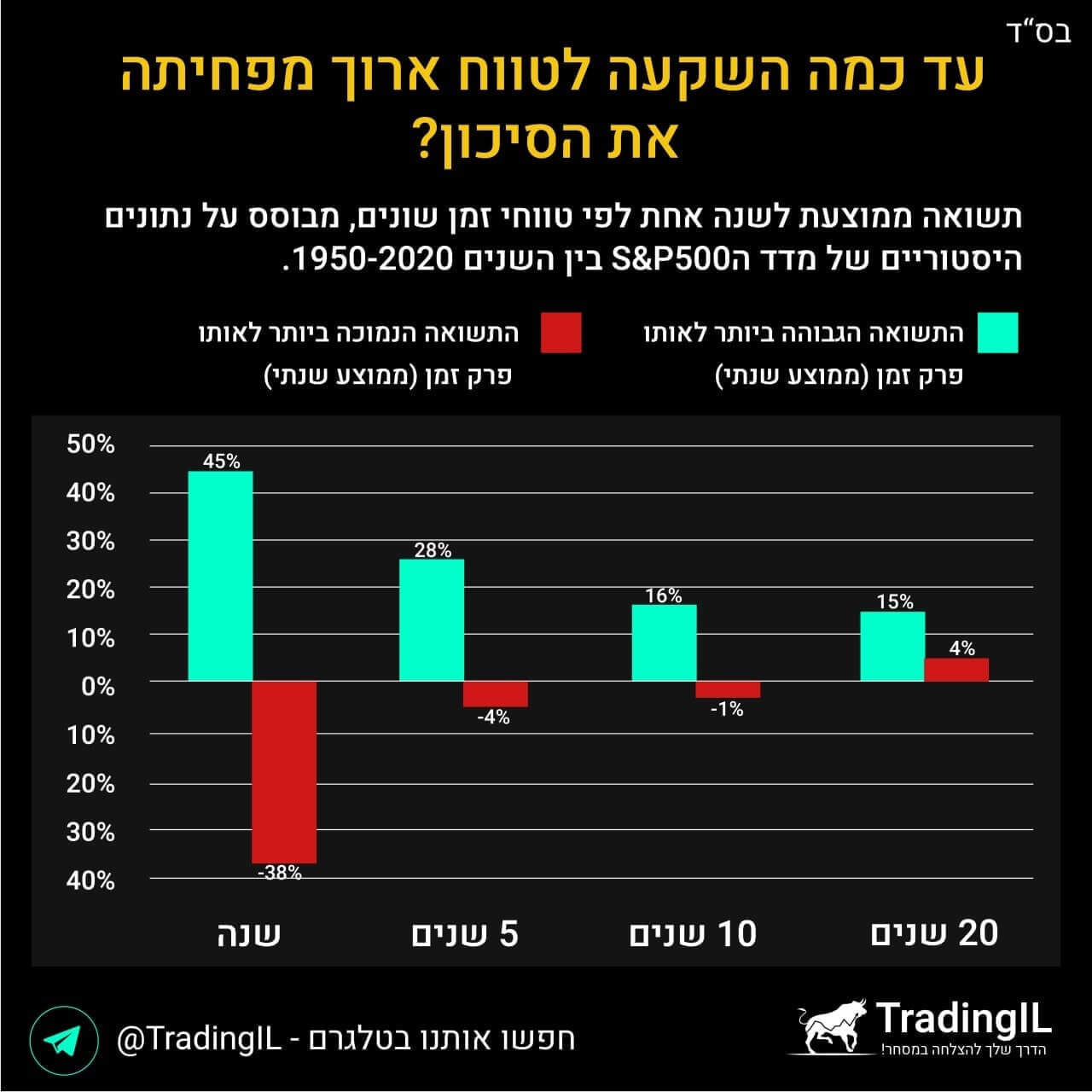

אם טווח ההשקעה שלכם הוא חודשים עד שנים בודדות (מתחת 5 שנים) אז השקעה פסיבית בשוק ההון לא רלוונטית עבורכם,

בטווחי זמן קצרים הכל יכול להיות ויתכן שאסטרטגיות השקעה אחרות יהיו רלוונטיות יותר עבורכם.

בסופו של דבר השקעה פסיבית בשוק ההון היא מעקב אחר מדד מרכזי שבחרנו,

לכן במקרה הטוב ביותר נשיג את תשואת המדד (שזה מעולה לטווח הארוך של שנים קדימה ואין לזלזל בכך).

לעומת זאת במסחר אקטיבי ניתן להכות את המדד בעשרות ואפילו במאות אחוזים במקרים חריגים.

הכי קל לרוץ ישר ולקנות מדד מרכזי בגלל שאמרו לנו שהוא תמיד עלה לאורך ההיסטוריה וגם אם יהיו ירידות אז סביר להניח שהוא יתגבר עליהם תוך מספר שנים.

אך עם זאת רק ברגע האמת שהירידות מתרחשות והתיק שלכם יהיה בירידה של עשרות אחוזים אתם נבחנים,

ממש כפי שקרה בתחילת הקורונה שהבורסה ירדה בכ30% מהשיא.

אם אתם יודעים כבר עכשיו שלא תצליחו ברגע האמת לספוג ירידות כאלה ולהמשיך להחזיק את ההשקעה,

זה סימן מהותי לכך שההשקעה הפסיבית במדדי מניות כנראה לא רלוונטית עבורכם.

הכוח הגדול של השקעה פסיבית בשוק ההון מתרחש בזכות ההפקדות החודשיות הנוספות שאנו מבצעים,

אך עם זאת צריך להבין שבכדי להשקיע כספים נוספים נדרשת פעולה אקטיבית מאיתנו אחת מחודש.

משקיע פסיבי צריך לגשת לחשבון הבנק שלו, להעביר את הכסף לבית ההשקעות ואז לבצע שם את פעולת הרכישה של הקרן באמצעות הכסף החדש שהוא הפקיד בחשבון.

אם אין לכם את הזמן והעקביות לבצע את הפעולה הזאת כל חודש,

אז יתכן שעדיף לכם לשקול השקעה פסיבית באמצעות קופת גמל להשקעה או מכשיר פיננסי אחר ולא באמצעות חשבון מסחר עצמאי.

זה אומנם יעלה לכם יקר יותר מבחינת דמי הניהול,

אבל זה עדיף מאשר לא לבצע הפקדות חדשות בגלל עצלות או חוסר בידע מתאים.

אומנם השקעות פסיביות זה תחום שניתן ללמוד בצורה מהירה יותר לעומת מסחר אקטיבי,

אך עם זאת גם כאן נדרש ידע מקיף ומקצועי בכדי לבצע זאת ביעילות.

טעות קטנה מחוסר ידע עלולה לעלות לכם בעשרות ואפילו מאות אלפי שקלים בטווח הארוך של שנים קדימה,

גם לתקן טעות כזאת בהמשך הדרך זאת לפעמים פעולה שכרוכה בעלויות כבדות ולכן מומלץ ללמוד לעומק עוד לפני שקופצים למים.

על פי מחקרים שבוצעו לאורך ההיסטוריה נמצא שרוב התיקים המנוהלים לא מצליחים להכות את השוק לאורך זמן.

זה קורה בין היתר בשל דמי הניהול שמנהל תיק ההשקעות גובה ובשל הקושי של מנהל ההשקעות להסיט כספים גדולים מהשקעה להשקעה מבלי לפגוע בתשואה שלו.

כאשר משקיעים במדד מניות עולמי מסתמכים על זה שלאורך ההיסטוריה השווקים הפיננסיים תמיד עלו.

גם אם במהלך תקופה מסוימת היו ירידות חדות של עשרות אחוזים תמיד המדדים המרכזיים ידעו לחזור אל עבר שיא חדש ככל שהשנים חלפו.

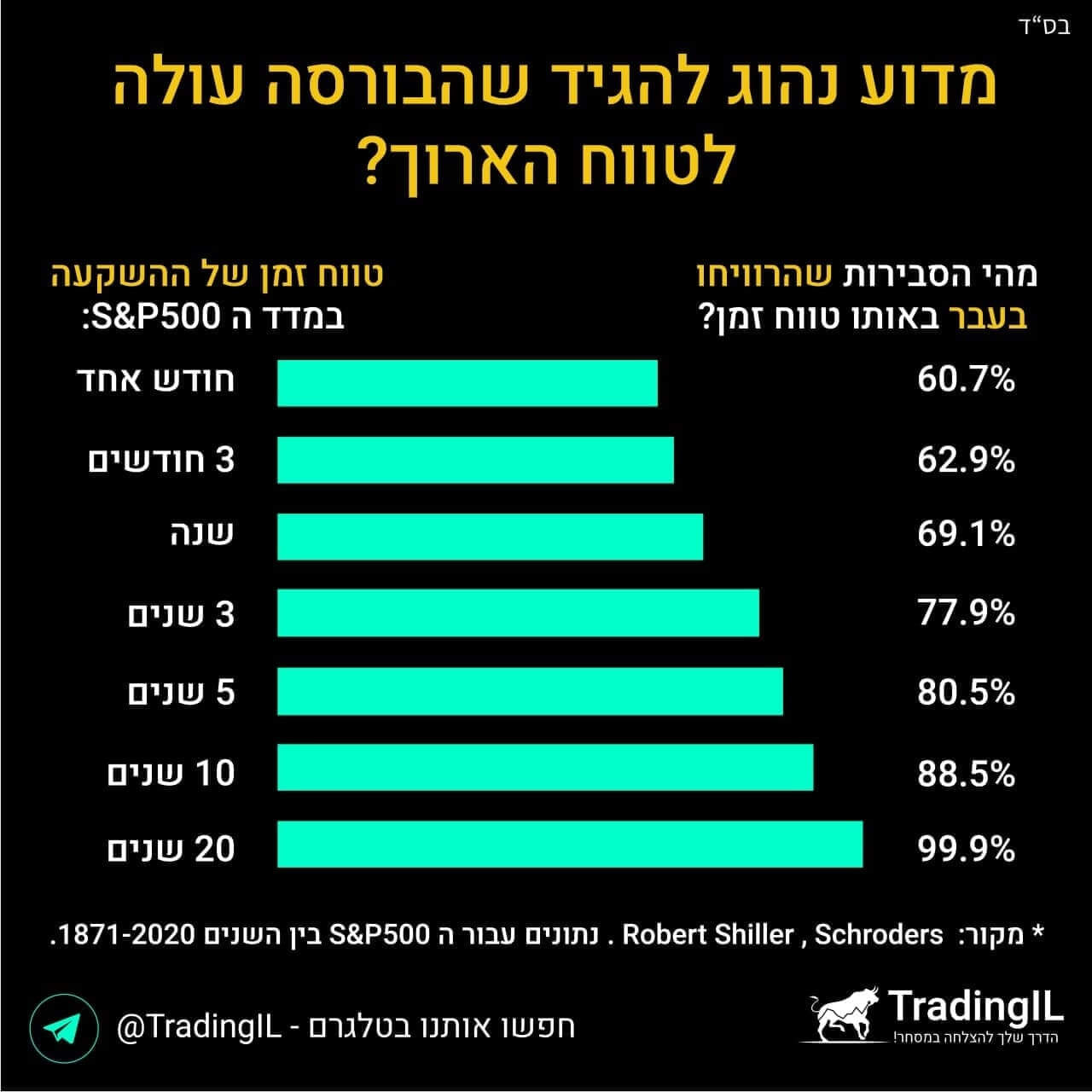

ככל שטווח ההשקעה בהשקעות פסיביות הוא ארוך יותר כך גם הסבירות להרוויח היא גבוהה יותר.

השקעה פסיבית בשוק ההון על סמך העבר הניבה תשואה ממוצעת של כ7% לשנה בניכוי אינפלציה.

אם לצורך העניין תשקיעו למשך 30 שנה בתשואה ממוצעת של 7% לשנה אז בזכות הריבית דריבית תקבלו תשואה אדירה של 661.2%.

כפי שראינו בסעיף הקודם יש לאפקט הריבית דריבית השפעה אדירה על התשואה שלנו כאשר מבצעים השקעה פסיבית.

הכוח של הריבית דריבית גורם לתשואה ממוצעת של 7% לשנה להגיע תוך 30 שנה לתשואה של 661.2%,

זאת לעומת תשואה של 210% בלבד שהיינו מקבלים באותה סיטואציה אלמלא היינו נהנים מאפקט הריבית דריבית.

כאשר מבצעים הפקדה חודשית מפחיתים את הסיכון לאורך זמן.

בדרך זו גם כאשר יש ירידות חדות בבורסה אנחנו ממשיכים לקנות את המדד בזול וכך הרווח שלנו יגדל כאשר המדד יחזור לשיא ביום מן הימים.

השקעות פסיביות בשוק ההון ניתן לבצע באמצעות חשבון מסחר עצמאי בבית השקעות ישראלי.

השקעה פאסיבית באמצעות בית השקעות ישראלי רלוונטית כאשר אתם רוצים לקנות קרן ישראלית או קרן אירית שנסחרות בבורסה הישראלית.

בלחיצה כאן מטה תוכלו ליהנות מהטבות לפתיחת חשבון מסחר עצמאי דרך בתי ההשקעות הישראלים:

ניתן לבצע השקעות פאסיביות בשוק ההון גם דרך ברוקר זר.

השקעה פאסיבית באמצעות ברוקר זר רלוונטית בעיקר כאשר אתם רוצים לקנות קרן שנסחרת בבורסה האמריקאית,

לדוגמה תעודת הסל VOO או SPY שעוקבות אחר מדד S&P500 ונסחרות בבורסה האמריקאית.

בלחיצה כאן מטה תוכלו לקבל הטבות לברוקר הזר אינטראקטיב ישראל:

אפשר לבצע השקעות פסיביות בשוק ההון ולעקוב אחר מדדים מובילים גם באמצעות הכלים הפיננסיים הללו,

שימו לב שאתם משקיעים בדמי ניהול נוחים ובמסלול ההשקעה הנכון עבורכם.

השלב הראשון הוא למידת הדרכים שבהם ניתן להשקיע פסיבית.

על קצה המזלג נציין שחשוב ללמוד לעומק על המדדים הרלוונטיים להשקעה ומה היתרונות של כל אחד מתיקי ההשקעות הפוטנציאליים.

מעבר לכך צריך לבחון האם מעוניינים להשקיע דרך קרן ישראלית, אמריקאית או אירית ולבחור האם לבצע זאת באמצעות קרן צוברת או קרן מחלקת.

בהתאם לבחירה שביצענו בסעיף הקודם כעת נפתח חשבון מסחר עצמאי.

אם בחרתם להשקיע באמצעות קרן ישראלית או קרן אירית אז תוכלו לבצע זאת באמצעות בתי ההשקעות הישראלים.

יש לכם בלחיצה כאן מדריך על איך לפתוח חשבון מסחר עצמאי באקסלנס טרייד.

שימו לב שגם במיטב ו IBI הליך ההרשמה עובד באופן יחסית דומה.

במידה ובחרתם לבצע זאת באמצעות קרן אמריקאית אז תוכלו להוזיל את העלויות באמצעות השקעה דרך חשבון מסחר עצמאי בברוקר זר כגון אינטראקטיב ישראל.

לחלופין תוכלו לשלם סכום יקר יותר עבור כל פעולת קניה/מכירה ולרכוש קרן אמריקאית גם דרך חשבון מסחר בבית השקעות ישראלי.

כעת לאחר שפתחנו חשבון מסחר עצמאי הגענו לשלב שבו נצטרך להפקיד אליו כסף.

בשלב זה נפקיד לחשבון המסחר שלנו את הכסף שאותו נרצה להשקיע.

בשלב זה עלינו לבחור כיצד אנחנו רוצים לבצע השקעה פסיבית בשוק ההון,

נבחר מדד מרכזי או מספר מדדים שבהם נרצה להשקיע ונחפש קרן מחקה מדד רלוונטית.

בתחילת המאמר הצגנו לכם מספר תיקי השקעות פוטנציאליים שתוכלו לעיין בהם.

כעת נחפש במערכת המסחר את מספר הקרן שאותה נרצה לרכוש.

כעת נשלח פקודת קניה שבאמצעותה נקנה את הקרן שבחרנו.

נוכל לרכוש באמצעות פקודת מרקט (MKT), פקודת לימיט (LMT) ולעתים גם באמצעות פקודת KRN.

לאחר ששלחנו את הפקודה נמתין לביצוע שלה.

פקודת MKT מתבצעת באופן מיידי, פקודת LMT תתבצע רק כאשר הקרן תגיע לשער שהגדרנו ופקודת KRN תתבצע עם סיום המסחר או עם פתיחת יום המסחר הבא (תלוי מתי שלחנו אותה).

מזל טוב, נכנסו להשקעה פאסיבית בשוק ההון, איזה כיף (:

כעת עלינו להישאר בהשקעה למשך כמה שיותר זמן בכדי ליהנות מעליית המדד ומהאפקט של הריבית דריבית.

מעבר לכך שימו לב שאם תרצו תמיד תוכלו להוסיף סכומי כסף נוספים להשקעה בדיוק בדרך שהצגנו כעת,

משקיעים פאסיביים רבים נוהגים להוסיף סכום כסף קבוע להשקעה מדי חודש.

שימו לב שאם אתם מבצעים השקעה פסיבית בשוק ההון אז השלב הזה יכול להגיע גם עוד 20 שנה ויותר.

כאשר תרצו למכור את ההשקעה שלכם אתם נכנסים למערכת המסחר ומבצעים פקודת מכירה לכמות שאותה אתם מחזיקים.

חשבון מסחר עצמאי יהיה יותר זול יותר בוודאות,

כפי שראיתם במהלך הסקירה דמי הניהול של תעודות הסל מחקות המדד הם מזעריות והרבה יותר זולות מאשר ההצעות של החברות השונות.

בזכות דמי הניהול הנמוכים אז גם התשואה העתידית של התיק אמורה להיות גבוהה יותר,

כמובן בהנחה ובשני המצבים אתם משקיעים באותו מדד מניות.

אין ספק שהרבה יותר נוח להשקיע את הכסף באמצעות קופת גמל להשקעה,

בקופת גמל להשקעה תוכלו לבצע הוראת קבע שתרד מהחשבון שלכם באופן אוטומטי ללא צורך בביצוע פעולה כלשהי.

לעומת זאת כאשר מנהלים חשבון מסחר עצמאי אז יש להעביר את הכסף אחת לחודש אל תיק ההשקעות ואז דרך תיק ההשקעות לקנות קרן מחקה מדד.

אומנם זה תהליך שלוקח דקות ספורות של השקעה שמתרחש פעם בחודש,

אבל עדיין מדובר בתהליך שיש לבצע באופן אקטיבי.

עבור רוב האוכלוסיה השקעה פאסיבית תהיה יותר רלוונטית,

בסופו של דבר רוב האנשים לא מעוניינים להשקיע זמן בלמידה ואין להם עניין במעקב אחר מניות והתעסקות יומיומית עם שוק ההון.

אך עם זאת אין כאן תשובה שמתאימה לכולם.

אנו מאמינים שעם הידע הנכון, השקעת הזמן המתאימה, פסיכולוגיית המסחר הנכונה ובעיקר לאחר צבירת הניסיון,

לא מעט אנשים יכולים להצליח בתחום של המסחר וההשקעות בשוק ההון (מסחר סווינג או מסחר יומי).

אין ספק שפוטנציאל הרווח במסחר אקטיבי הוא הרבה יותר גבוה לעומת השקעות פסיביות במדדים,

אך עם זאת גם הסיכון גבוה יותר וצריך לקחת זאת בחשבון.

מעבר לכך אנו באופן אישי מאמינים שהגישות הללו לא מבטלות אחת את השניה ולגמרי אפשר לשלב ביניהם,

כל אחד יכול להיות גם סוחר אקטיבי בשוק ההון וגם משקיע פסיבי בצורה נבונה.

ההשקעה הפסיבית יכולה להתרחש בין היתר בכספים שיש לכם בקרן הפנסיה, קרן ההשתלמות (לדוגמה דרך קרן השתלמות IRA בניהול אישי) וסכומי כסף אחרים שאתם מעוניינים להשקיע באופן עצמאי לטווח הארוך ולא לסחור באמצעותם באופן אקטיבי.

בתיאוריה – אם נחשב במחשבון ריבית דריבית תשואה שנתית ממוצעת של 8-10% אז הכל יראה ורוד, כל שנה סכום הכסף שלנו בתיק ההשקעות עולה באופן עקבי.

במציאות – בכדי להשיג תשואה שנתית ממוצעת של 8-10% צריך עצבים מברזל, אחת לכמה שנים המדד עלול לרדת עשרות אחוזים בעקבות משברים שמתרחשים מעת לעת בשוק ההון.

אז מה עושים?

אני מקווה שהמדריך שלנו על השקעה פסיבית בשוק ההון היה לימודי עבורכם,

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

אתם יכולים למצוא סקירות נוספות בסגנון גם בבלוג שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר או ייעוץ השקעות מכל סוג שהוא.

השקעות פסיביות, מה זה השקעה פסיבית, השקעה פסיבית בשוק ההון, איך להשקיע פסיבית, מה זה השקעה פאסיבית, איך להשקיע פאסיבית בבורסה, מדריך השקעות פסיביות בשוק ההון, השקעה פאסיבית.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך:

מסחר סווינג, מה זה מסחר סווינג? איך לסחור בצורה נכונה? מדריך מסחר סווינג למתחילים הקדמה: ישנם סגנונות מסחר והשקעות רבים,כל

קרן כספית שקלית, מה זה קרנות כספיות ולמה חשוב להכיר אותם כשהריבית גבוהה? קרן כספית שקלית, מה זה קרנות כספיות

ריבית דריבית, מהי הריבית של הריבית, דוגמה איך היא עובדת וכיצד ניתן למקסם את הקסם של Compound Interest. תוכן עניינים:

תוכן עניינים חשבון דמו, מה זה חשבון מסחר מדומה? איך פותחים חשבון Demo למסחר במניות מה הם היתרונות שלו ועד

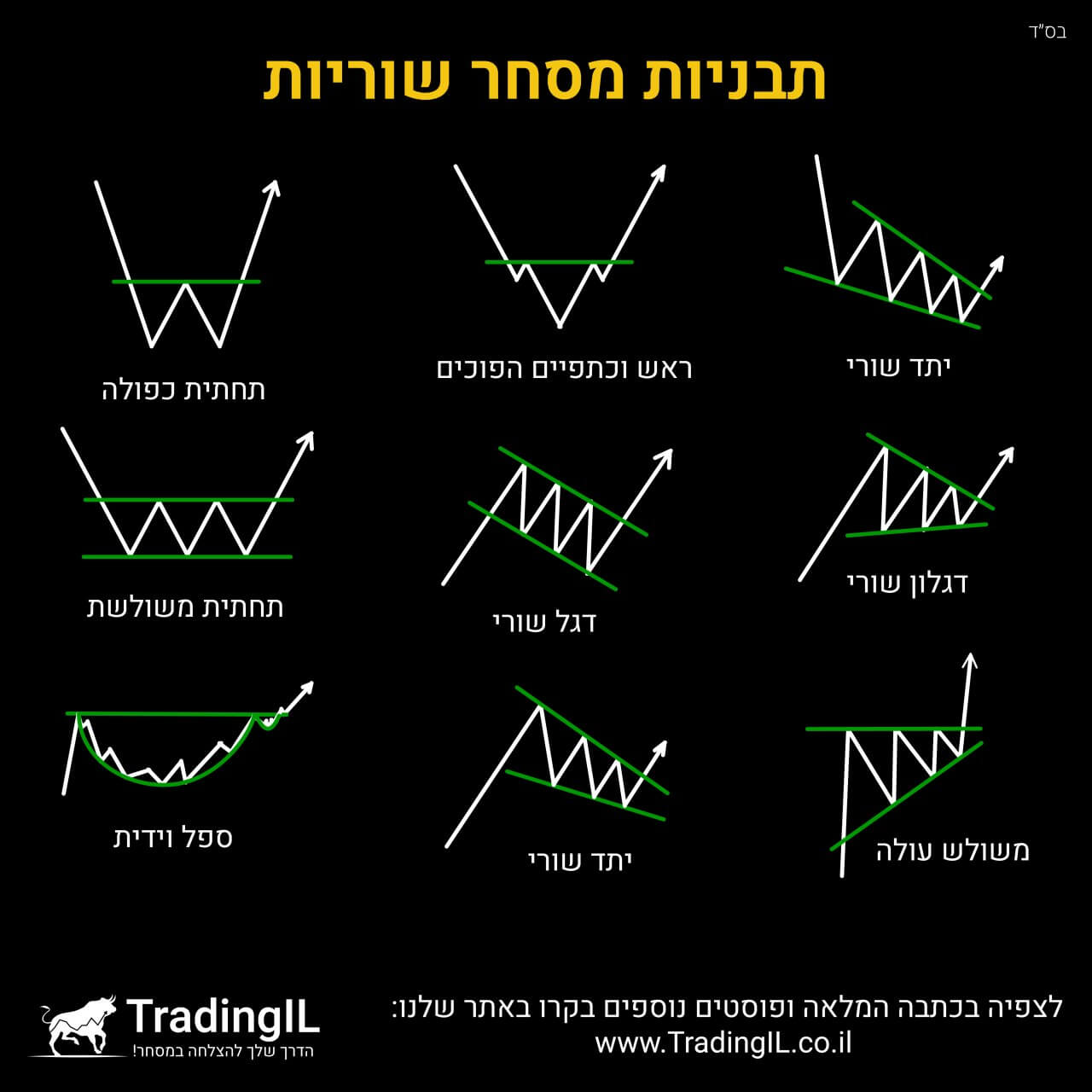

תבניות מסחר, מה זה תבנית ניתוח טכני, הכל על תבניות ניתוח טכני ותבניות גרפים. תוכן עניינים: מה זה תבניות מסחר

דיבידנד – מה זה דיבידנד והאם חלוקת דיבידנד היא סיבה לרכוש את המניה למסחר קצר? מה זה בכלל דיבידנד? דיבידנד