תשואה שנתית ממוצעת S&P 500, תשואה שנתית בשוק ההון – הסטטיסטיקות שכל משקיע חייב להכיר

- דניאל נבון - TradingIL

- //

תוכן עניינים

תשואה שנתית S&P 500, תשואה שנתית ממוצעת מדד S&P 500, מהי תשואת מדד S&P 500, תשואה בשוק ההון, תשואה מדד S&P500.

הקדמה

השקעה במדד S&P 500 הפכה לפופולרית במיוחד במהלך 15 השנים האחרונות.

לזינוק בפופולריות של השקעה במדד S&P 500 יש הרבה סיבות טובות,

אך סביר להניח שהסיבה המשמעותית ביותר אשר משכה אנשים רבים קשורה לתשואות הנהדרות שהמדד מציג לאורך ההיסטוריה.

במדריך הקרוב אני אציג לכם מגוון רחב של מידע חשוב ומעניין בכל הקשור לתשואות העבר של מדד S&P 500.

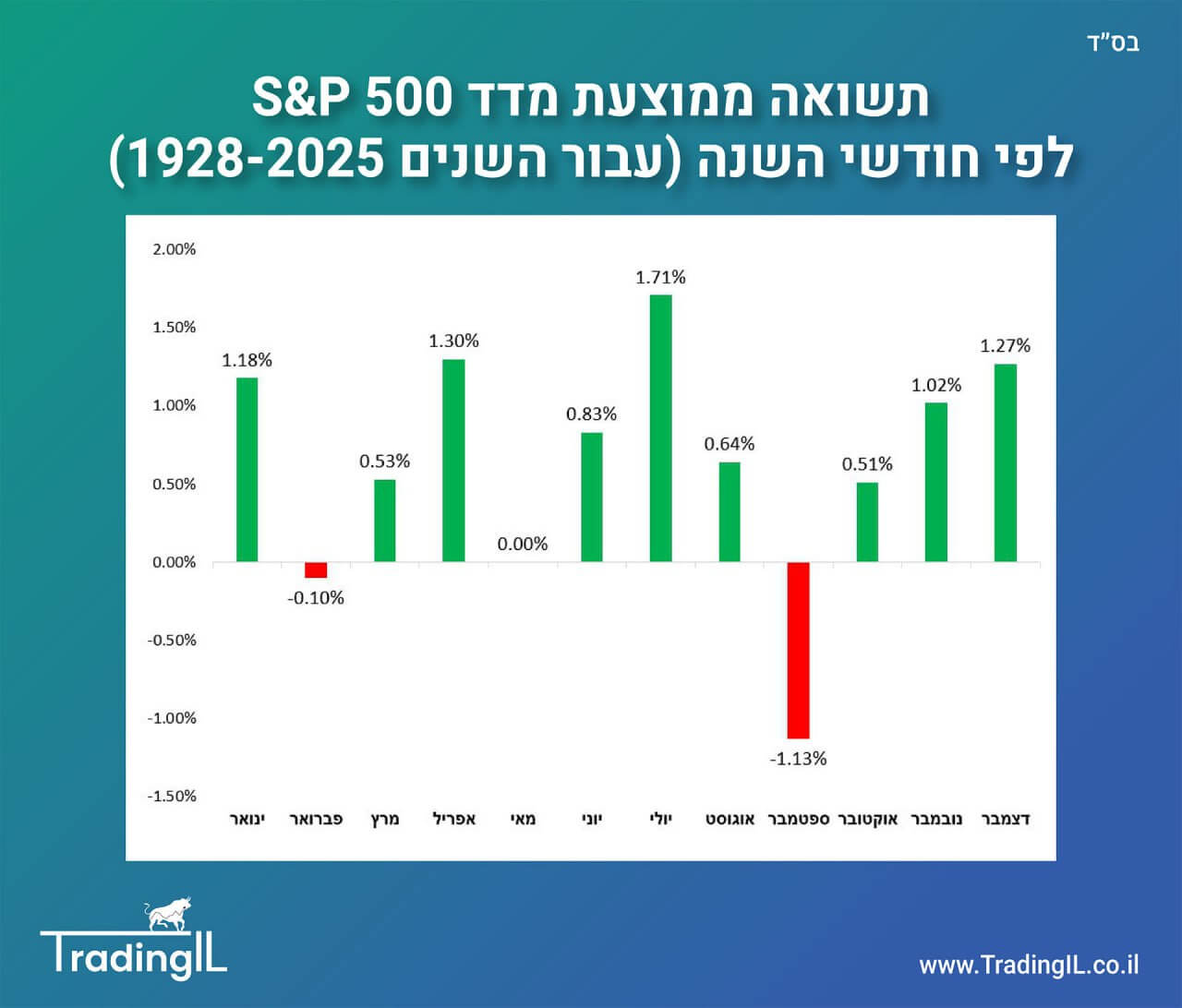

תחילה נראה מהי התשואה ההיסטורית של מדד S&P 500 לפי שנים, מהי התשואה השנתית הממוצעת של מדד S&P 500 בתקופות נבחרות ואפילו מהי התשואה הממוצעת של מדד S&P 500 לפי חודשי השנה.

לאחר מכן נראה כיצד מדד S&P 500 התנהג לאורך משברים בהיסטוריה, נלמד מדוע הסיכון הגדול ביותר הוא לא לקחת סיכון ונגלה מה היתה הסבירות להרוויח באמצעות השקעה במדד S&P 500 לאורך ההיסטוריה.

לבסוף נעסוק גם בתשואת הדיבידנד של מדד S&P 500.

מהי התשואה השנתית הממוצעת של S&P 500 לאורך ההיסטוריה (משנת 1928 ועד שנת 2024)?

- התשואה השנתית הממוצעת של מדד S&P 500 בין השנים 1928-2024 כולל השקעה חוזרת של הדיבידנד עומדת על 10.11%.

אם נתחשב באינפלציה לאורך אותו פרק זמן התשואה הריאלית הממוצעת לשנה עומדת על 6.86%.

עבור אותו פרק זמן התשואה הכוללת עומדת על 1,141,081% (לפני התחשבות באינפלציה) או 62,047% (לאחר התחשבות באינפלציה). - התשואה השנתית הממוצעת של מדד S&P 500 בין השנים 1928-2024 ללא השקעה חוזרת של הדיבידנד עומדת על 6.20%.

אם נתחשב באינפלציה לאורך אותו פרק זמן התשואה הריאלית הממוצעת לשנה עומדת על 3.06%.

עבור אותו פרק זמן התשואה הכוללת עומדת על 34,010% (לפני התחשבות באינפלציה) או 1,758% (לאחר התחשבות באינפלציה).

IBI Trade

חשבון מסחר עצמאי-

מינימום פתיחת חשבון 15,000 ש"ח, פטור לשנתיים מדמי טיפול, מקבלים 300 ש"ח מתנת הצטרפות במזומן ישירות לחשבון המסחר, קורס מסחר במתנה ועוד.

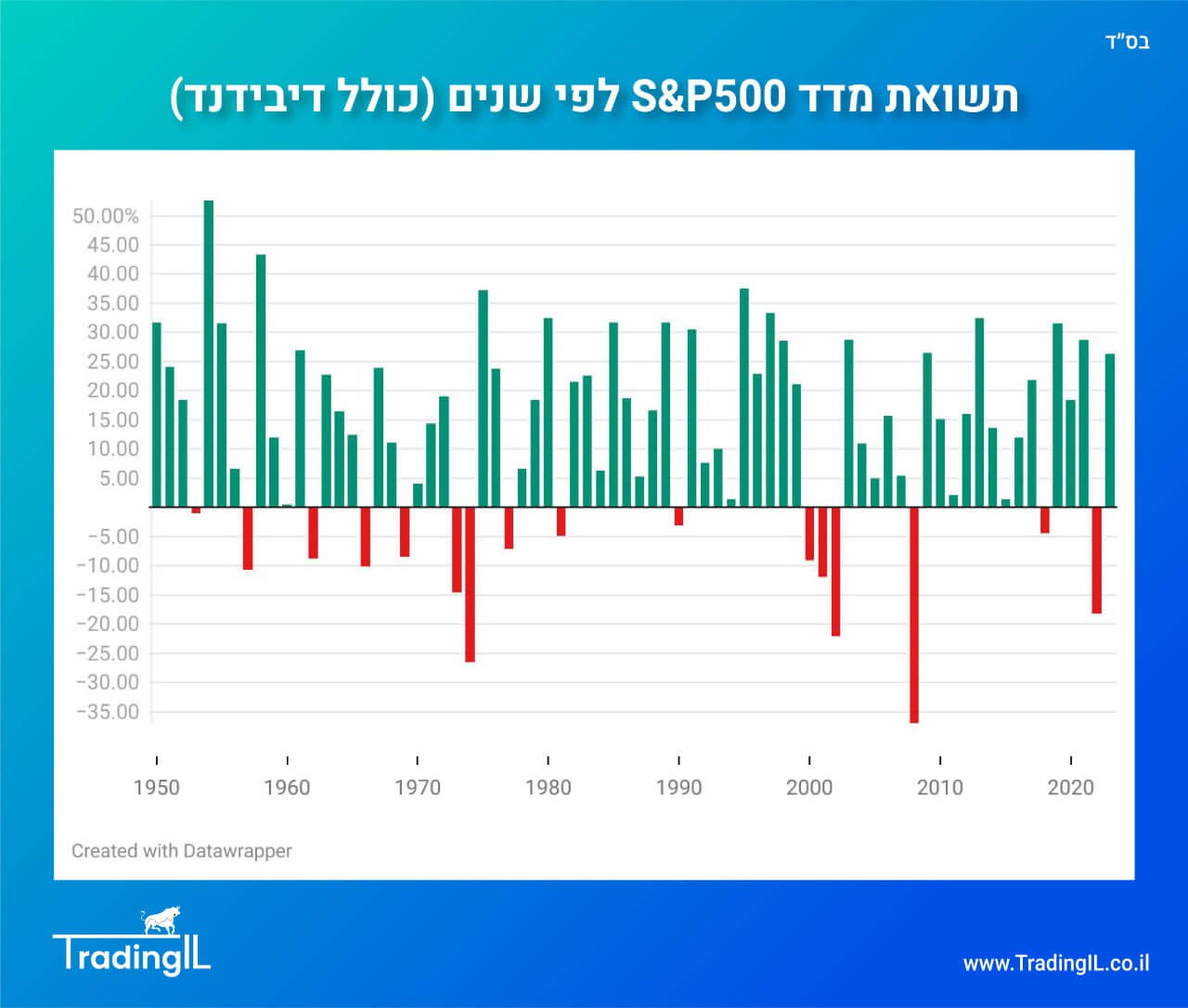

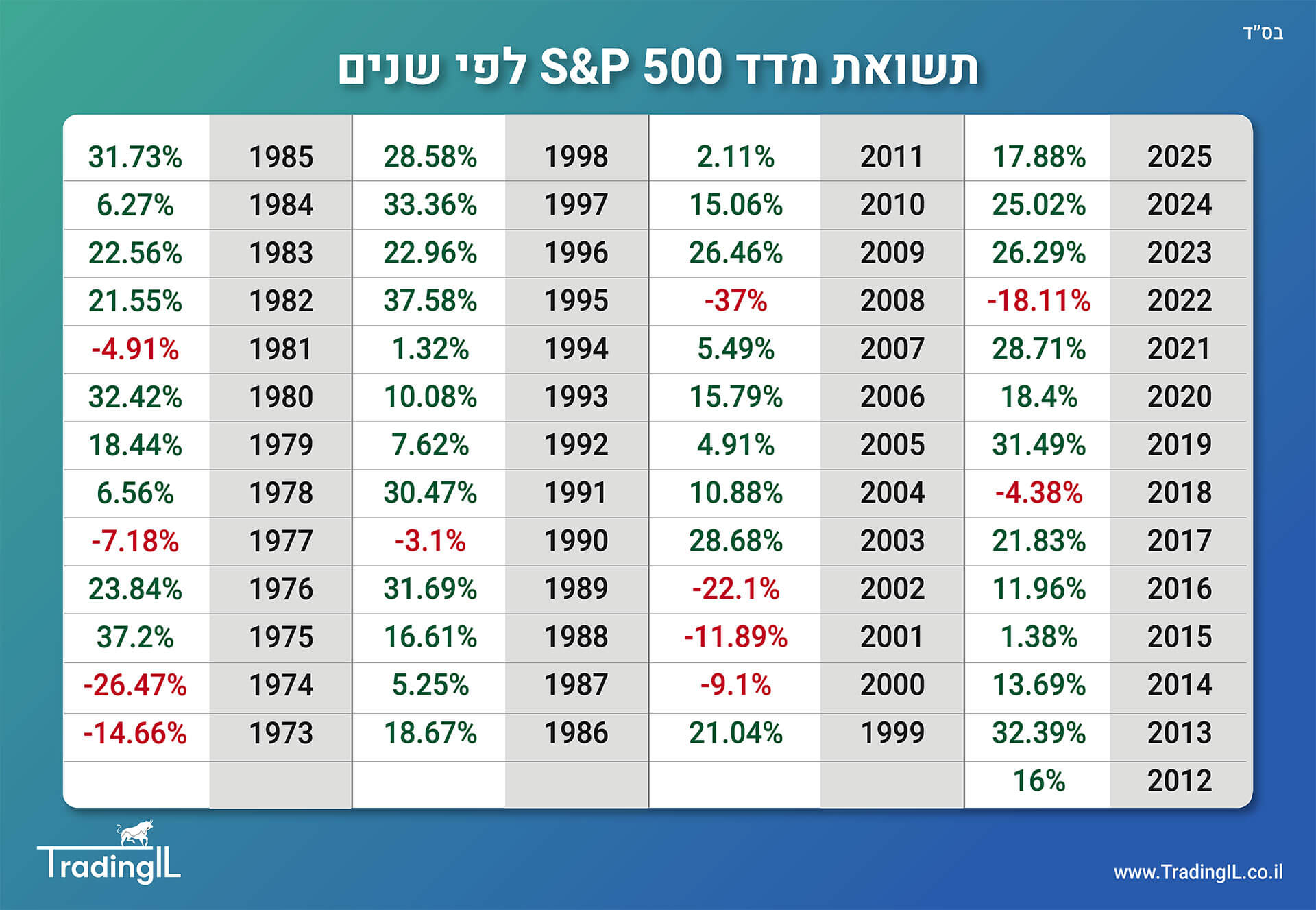

תשואה לפי שנים מדד S&P 500 (כולל דיבידנד)

- 2025: +17.88%.

- 2024: +25.02%.

- 2023: +26.29%.

- 2022: -18.11%.

- 2021: +28.71%.

- 2020: +18.40%.

- 2019: +31.49%.

- 2018: -4.38%.

- 2017: +21.83%.

- 2016: +11.96%.

- 2015: +1.38%.

- 2014: +13.69%.

- 2013: +32.39%.

- 2012: +16.00%.

- 2011: +2.11%.

- 2010: +15.06%.

- 2009: +26.46%.

- 2008: -37.00%.

- 2007: +5.49%.

- 2006: +15.79%.

- 2005: +4.91%.

- 2004: +10.88%.

- 2003: +28.68%.

- 2002: -22.10%.

- 2001: -11.89%.

- 2000: -9.10%.

- 1999: +21.04%.

- 1998: +28.58%.

- 1997: +33.36%.

- 1996: +22.96%.

- 1995: +37.58%.

איך אפשר להשקיע במדד S&P500 בצורה עצמאית?

1. באמצעות רכישת קרן סל מחקה S&P 500 שנסחרת בבורסה הישראלית:

בבורסה הישראלית יש מגוון רחב של קרנות סל אשר עוקבות אחר ביצועי מדד S&P 500,

ניתן לרכוש אותן בקלות דרך חשבון מסחר עצמאי באחד מבתי ההשקעות הישראלים.

יש לכם כאן מטה הטבת הצטרפות לארבעת בתי ההשקעות הישראלים המובילים:

- הטבה מיטב טרייד > >

- הטבה אי בי אי טרייד > >

- פסגות טרייד הטבה > >

- אקסלנס טרייד הטבה > >

- אלטשולר שחם טרייד הטבה > >

2. באמצעות רכישת קרן סל מחקה S&P 500 שנסחרת בבורסה האמריקאית:

גם בבורסה האמריקאית יש מבחר רחב של קרנות סל אשר עוקבות אחר מדד S&P 500.

אם תחליטו לקנות קרן סל אמריקאית אז אתם יכולים לעשות זאת בקלות דרך ברוקרים זרים או בתי השקעות ישראלים.

מצורפת לכם כאן מטה הטבת הצטרפות לברוקר הזר אינטראקטיב ישראל:

מיטב טרייד

חשבון מסחר עצמאי-

מינימום פתיחת חשבון 10,000 ש"ח בלבד, מקבלים 100 ש"ח במתנה, פטור לשנתיים מדמי טיפול, קורס מסחר במתנה, פטור מתשלום עמלת קניה ומכירה על קרנות כספיות ועוד.

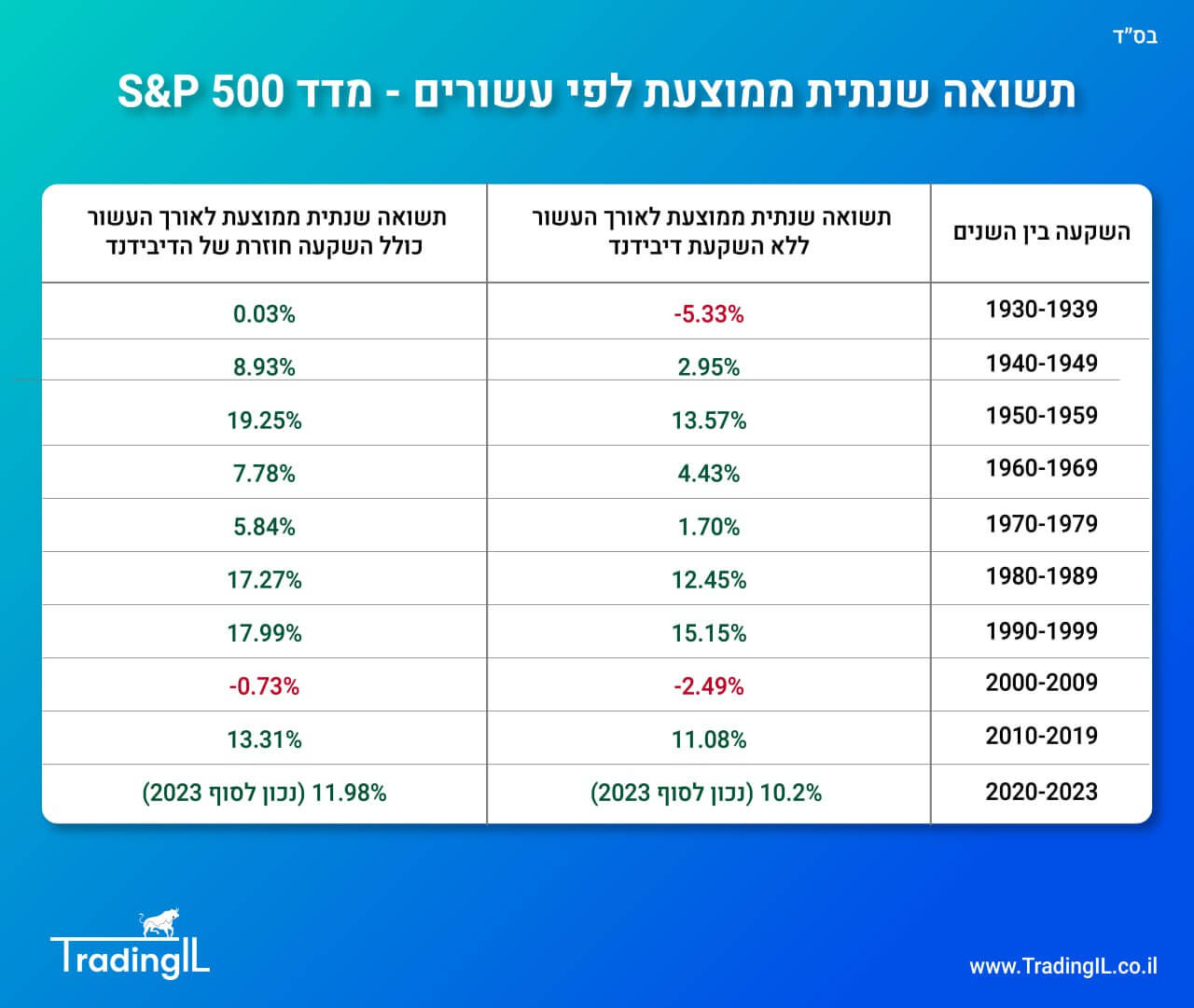

תשואה שנתית ממוצעת מדד S&P 500 לפי עשורים

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של -5.33%, סה"כ תשואה לאורך העשור -42.20%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +0.03%, סה"כ תשואה לאורך העשור +0.27%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +2.95%, סה"כ תשואה לאורך העשור +33.71%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +8.93%, סה"כ תשואה לאורך העשור +135.18%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +13.57%, סה"כ תשואה לאורך העשור +257.07%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +19.25%, סה"כ תשואה לאורך העשור +481.56%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +4.43%, סה"כ תשואה לאורך העשור +54.27%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +7.78%, סה"כ תשואה לאורך העשור +111.47%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +1.70%, סה"כ תשואה לאורך העשור +18.32%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +5.84%, סה"כ תשואה לאורך העשור +76.45%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +12.45%, סה"כ תשואה לאורך העשור +223.38%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +17.27%, סה"כ תשואה לאורך העשור +391.83%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +15.15%, סה"כ תשואה לאורך העשור +309.83%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +17.99%, סה"כ תשואה לאורך העשור +422.84%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של -2.49%, סה"כ תשואה לאורך העשור -22.28%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של -0.73%, סה"כ תשואה לאורך העשור -7.03%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +11.08%, סה"כ תשואה לאורך העשור +186.10%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +13.31%, סה"כ תשואה לאורך העשור +248.91%.

- ללא השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +10.2%, סה"כ לאורך התקופה +47.48%.

- כולל השקעה חוזרת של הדיבידנד תשואה שנתית ממוצעת של +11.98%, סה"כ לאורך התקופה +57.24%.

האם תשואה שנתית ממוצעת של 10% בהכרח אומרת שבמרבית השנים התשואה תהיה באיזור של 10% לשנה?

ראינו בתחילת המדריך שהתשואה השנתית הממוצעת של מדד S&P500 לאורך ההיסטוריה עומדת על כ 10% לשנה.

אז האם מכאן ניתן להסיק שזאת גם התשואה שנצפה לקבל מהמדד בכל שנה בודדת? לצערי ממש לא.

שימו לב לנתון הבא:

רק 10 פעמים בין השנים 1970-2025 התשואה שהיתה למדד S&P 500 בסוף השנה הקלנדרית היתה בטווח שבין 5-15% (בשנים 1971, 1978, 1984, 1987, 1992, 1993, 2004, 2007, 2014, 2016).

מכאן אנו יכולים ללמוד שברוב המוחלט של המקרים בין השנים 1970-2024 (מעל 82% מהמקרים) התשואה היתה גבוהה או נמוכה משמעותית מ10%.

חשוב לזכור:

כאשר אומרים ש S&P500 העניק תשואה שנתית ממוצעת של כ 10% זה בהסתכלות כללית לטווח הארוך.

הקשר בין התשואה השנתית הממוצעת לבין התשואה בשנה ספציפית כמעט ולא קיים בטווח הקצר כאשר מודדים שנה ספציפית.

* הנתונים המוצגים כאן הם כולל הדיבידנד שהתקבל באותה שנה בעת השקעה במדד S&P 500.

התנהגות מדד אס אנד פי 500 במהלך משברים ב40 השנים האחרונות

בגרף המצורף תוכלו לראות את ביצועי מדד S&P500 בין השנים 1984 – 2023,

רשמתי עבורכם על גבי הגרף את כל האירועים והמשברים הפיננסיים השונים שהתרחשו במהלך אותם שנים.

מטרת הגרף היא להציג לכם שמשברים בשוק ההון מתרחשים לאורך השנים ובוודאות מלאה יתרחשו גם בעתיד.

אך עם זאת חשוב לזכור – למרות שהיו משברים משמעותיים, שוק ההון תמיד ידע להתגבר עליהם ולהגיע לשיאים חדשים.

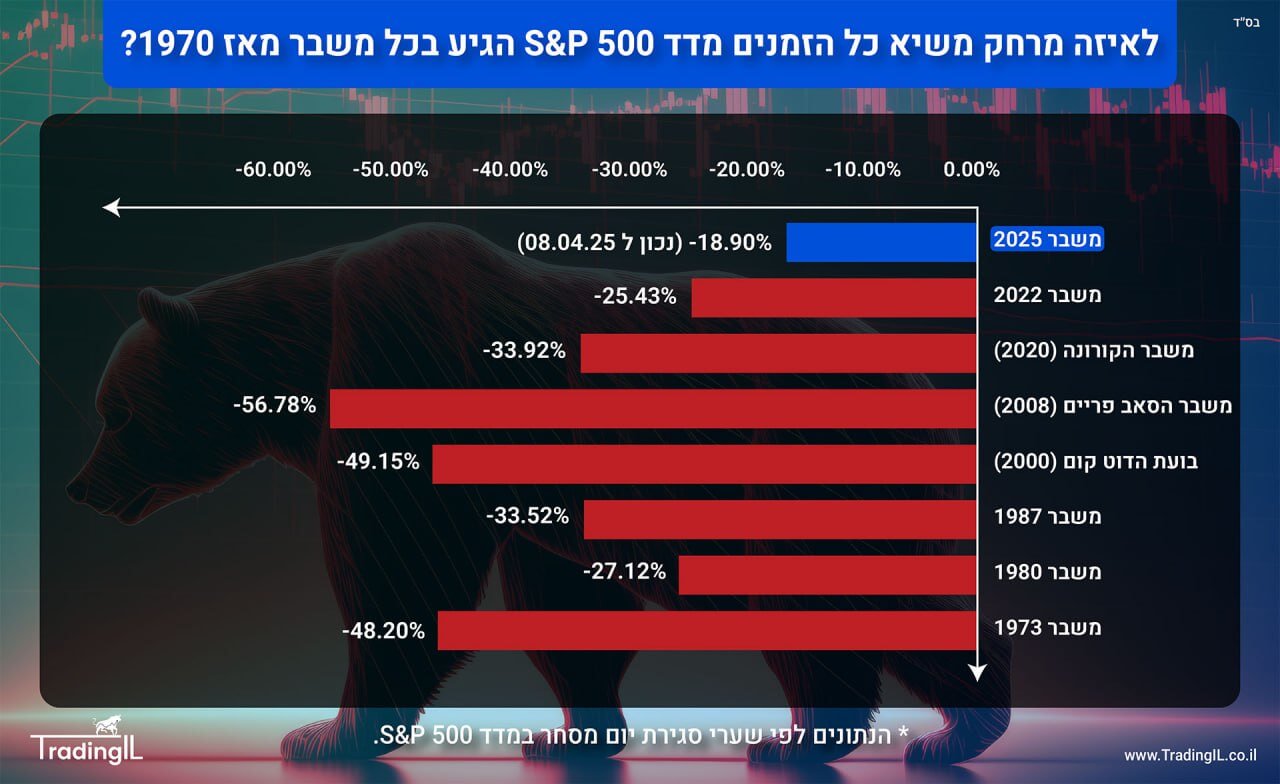

היסטוריית משברים (שוק דובי) במדד S&P 500

זה מה שקרה בכל שוק דובי במדד S&P 500 מאז שנת 1970:

משבר 2022:

בין התאריכים 03.01.2022 – 12.10.2022, ירידה של 25.43% מהשיא.

משער 4,796.57 נקודות במדד S&P 500 אל עבר שער 3,577.04.משבר הקורונה (2020):

בין התאריכים 19.02.2020 – 23.03.2020, ירידה של 33.92% מהשיא.

משער 3,386.15 אל עבר שער 2,237.40.משבר הסאב פריים (2008):

בין התאריכים 09.10.2007 – 09.03.2009, ירידה של 56.78% מהשיא.

משער 1,565.15 אל עבר שער 676.53.בועת הדוט קום (2000):

בין התאריכים 24.03.2000 – 09.10.2002, ירידה של 49.15% מהשיא.

משער 1,527.46 אל עבר שער 776.77.משבר 1987 (יום שני השחור):

בין התאריכים 25.08.1987 – 04.12.1987, ירידה של 33.52% מהשיא.

משער 336.77 אל עבר שער 223.87.משבר 1980:

בין התאריכים 28.11.1980 – 12.08.1982, ירידה של 27.12% מהשיא.

משער 140.52 אל עבר שער 102.41.משבר 1973:

בין התאריכים 11.01.1973 – 03.10.1974, ירידה של 48.20% מהשיא.

משער 120.24 אל עבר שער 62.28.

הסיכון הגדול ביותר הוא לא לקחת סיכון

האם זה מסוכן להשקיע במדד מניות מרכזי לטווח הארוך?

כן, אין ספק שכל השקעה גוררת תנודתיות וסיכון כלשהו.

אין כזה דבר השקעה ללא סיכון ולכן לפני שמבצעים השקעה כלשהי חשוב לבחון ולחקור לעומק שהיא מתאימה עבור הצרכים שלנו.

אבל צריך לזכור גם את זה לפני שמחליטים "לא להשקיע" בגלל הסיכון הכרוך בהשקעות:

אחת מההשקעות המסוכנות ביותר לטווח הארוך זה להחזיק בדולר/שקל או בכל מטבע בסגנון.

למעשה כאשר אנחנו מחזיקים מטבע כלשהו בעו"ש (שקל או דולר לדוגמה) אז זה לא אומר שאנחנו לא משקיעים ונמצאים על "מזומן",

אלא זה אומר שאנחנו משקיעים אקטיבית באותו מטבע.

שימו לב לגרף המצורף כאן מטה:

מה רואים בקו הכחול?

אדם שלקח סיכון והשקיע במדד S&P500 בין השנים 1990-2024, אותו משקיע הפיק תשואה של 1,449.26%.

התשואה הושגה למרות שבמעלה הדרך הוא חווה ירידות חדות ואפילו את "העשור האבוד" שבין 2000-2009.

מה רואים בקו האדום?

אדם "שהלך על בטוח" ולא לקח שום סיכון,

הוא פשוט השאיר את הכסף על דולר "מתחת לבלטות" או בעו"ש.

אי לקיחת הסיכונים שלו עלתה לו ביוקר – הוא הפסיד "ללא סיכון" לאט ובטוח 59.49% מכוח הקניה של הכסף שלו בשל האינפלציה לאורך השנים.

לסיכום הנושא:

חשוב לזכור שלפעמים הסיכון הגדול ביותר הוא לא לקחת שום סיכון.

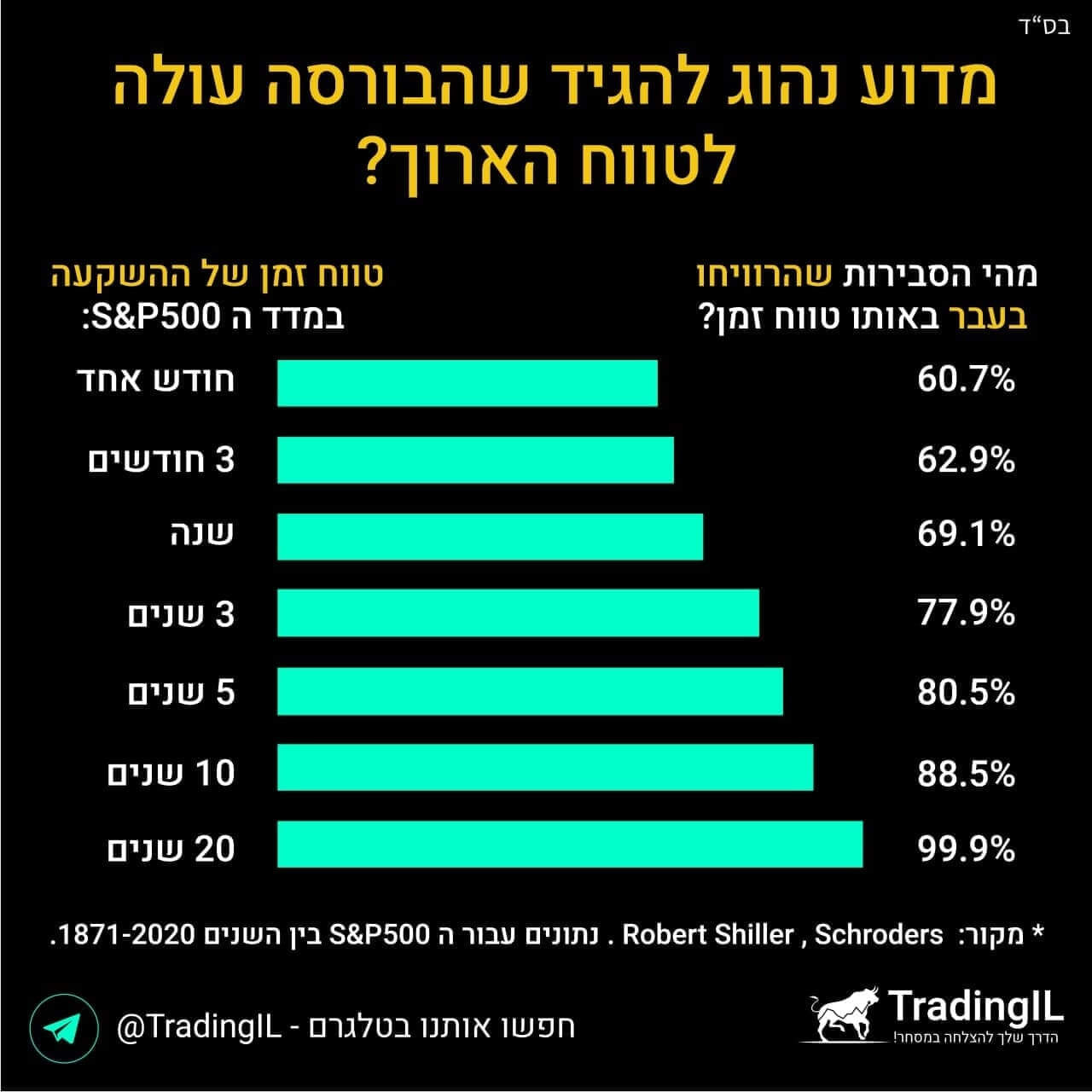

מה היתה הסבירות להרוויח כסף בהשקעה במדד S&P 500 לאורך ההיסטוריה?

בטח כבר שמעתם שככל שטווח ההשקעה שלכם הוא ארוך יותר, ככה הסיכון שאתם יכולים לקחת בחשיפה מנייתית הוא גבוה יותר,

זאת מכיוון שעל סמך העבר השוק תמיד עולה.

אז הנה הנתונים הסטטיסטיים לכך:

בן אדם שהשקיע את הכסף שלו בכל יום אקראי בין השנים 1871-2020 במדד ה S&P500 לאחר חודש אחד הסבירות שהוא היה ברווח עמדה על 60.7%,

לאחר 3 חודשים הסבירות עלתה ל 62.9%.

עד כאן זה בהחלט נחמד, אבל את כוחה האמיתי של ההשקעה לטווח הארוך ניתן לראות לאורך השנים.

לאחר שנה הסיכוי לרווח זינק ל 69.1%,

לאחר 3 שנים הסיכוי לרווח עלה ל 77.9% ולאחר 5 שנים ל 80.5%.

ומה לגבי עשור קדימה?

לאחר 10 שנים מרגע ההשקעה, הסיכוי לרווח זינק ל 88.5%.

והדובדבן שבקצפת?

לאחר 20 שנה הסיכוי לרווח היה 99.9%,

נתון מדהים לכל הדעות שרק מראה את עוצמת השוק ואת כוחה של ההשקעה לטווח הארוך.

באילו דרכים ניתן להשקיע במדד אס אנד פי 500?

1. דרך חשבון מסחר עצמאי:

אם נרצה להשקיע בצורה עצמאית אז נוכל לבצע זאת באמצעות רכישת קרן סל מחקה מדד S&P 500 דרך בתי ההשקעות הישראלים כדוגמת מיטב טרייד, IBI טרייד או אקסלנס טרייד.

לחלופין נוכל להשקיע גם דרך ברוקר זר כדוגמת אינטראקטיב ישראל.

2. קרן השתלמות:

במידה ויש ברשותכם קרן השתלמות (בין אם קרן השתלמות לשכירים ובין אם קרן השתלמות לעצמאים) אז אתם יכולים לבחור להשקיע אותה במסלול מחקה מדד S&P 500.

בנוסף אם יש ברשותכם קרן השתלמות IRA אז אתם יכולים להשקיע ישירות באמצעות רכישת קרן סל מחקה מדד אס אנד פי 500.

3. קופת גמל להשקעה:

גם בקופות הגמל להשקעה קיים מסלול מחקה מדד S&P 500 שניתן להשקיע באמצעותו במדד.

4. קרן פנסיה:

כיום גם רוב הגופים שמנהלים את הפנסיות שלנו מאפשרים לנו לבחור להשקיע במסלול מחקה מדד אס אנד פי 500.

מהי התשואה הכי גרועה שהשיג משקיע "חסר מזל" בעת השקעה במדד S&P 500?

- טווח השקעה של שנה:

במידה והשקעתם בשנה הכי גרועה של המדד יצא שהפסדתם 44% בשנה אחת. - טווח השקעה של 5 שנים:

אם השקעתם בחמשת השנים הכי גרועות של המדד יצא שהפסדתם 13% לשנה בממוצע. - השקעה למשך 10 שנים:

במידה והשקעתם ב10 השנים הכי גרועות של המדד יצא שהפסדתם 2% לשנה בממוצע. - טווח השקעה של 20 שנה:

אם השקעתם ב20 השנים הכי גרועות של המדד יצא שהרווחתם 2% לשנה בממוצע. - השקעה למשך 30 שנה:

במידה והשקעתם ב30 השנים הכי גרועות של המדד יצא שהרווחתם 8% לשנה בממוצע.

מסקנות:

- גם המשקיע הכי "חסר מזל" הרוויח בשוק ההון לאורך ההיסטוריה במידה והוא השקיע באמת לטווח הארוך ולא לטווח של שנים בודדות.

- ככל שטווח ההשקעה גדל, כך הסיכויים להרוויח גדלים בהתאם (גם אם השקענו בשנים הגרועות ביותר).

נתוני העבר מאז שנת 1928 מצביעים על כך שבעת השקעה למשך 16 שנים ויותר תמיד המדד הגיע לשיאים חדשים ב100% מהמקרים. - ככל שטווח ההשקעה ארוך יותר כך מגיעים לכיוון התשואה הממוצעת (של כ10% לשנה) גם במקרה שבו הנקודה ההתחלתית של ההשקעה היתה הגרועה ביותר.

דגשים:

- הנתונים מתייחסים רק להשקעה מתחילת השנה הקלנדרית ועד סופה (מה 1 לינואר עד ה 31 לדצמבר).

- הנתונים מתייחסים למדד S&P 500 (TR) עבור השנים 1928-2024, ללא הפקדה חודשית נוספת כלשהי (שהיתה כמובן מפחיתה את הסיכון אף יותר).

דיבידנד היסטורי מדד S&P 500

בין השנים 1957-2023 תשואת הדיבידנד הממוצעת במדד S&P 500 עומדת על 1.78%.

רמת הדיבידנד הנמוכה ביותר במדד S&P 500 לאורך ההיסטוריה התרחשה בשנת 2000 כאשר תשואת הדיבידנד ירדה עד לרמה של 1.08%.

עד כמה השקעה חוזרת של הדיבידנד משפיעה על התשואה שלנו בטווח הארוך?

לאורך ההיסטוריה בין השנים 1928-2024 התשואה השנתית הממוצעת של מדד S&P 500 כולל השקעה חוזרת של הדיבידנד עומדת על 10.11%,

זאת לעומת תשואה שנתית ממוצעת של 6.20% בלבד כאשר לא מתבצעת השקעה חוזרת של הדיבידנד.

למעשה כמעט 40% מהתשואה השנתית הממוצעת של מדד S&P500 ב96 השנים האחרונות מיוחסת להשקעה חוזרת של הדיבידנד.

למה כל אתר שמציג תשואות היסטוריות לפי שנים מציג תוצאה אחרת?

בסופו של דבר לא באמת ניתן להשקיע במדד מניות אלא ההשקעה מתבצעת באמצעות קרן סל מחקה מדד.

המשקיעים באמצעות קרן הסל נהנים במהלך השנה מחלוקת דיבידנד מהמניות שהיא מחזיקה.

עניין המיסוי על חלוקת הדיבידנד משתנה בין משקיע למשקיע,

חלק מהמשקיעים מבצעים את ההשקעה שלהם דרך קרן צוברת וחלק אחר דרך קרן מחלקת.

מעבר לכך קיימים משקיעים שמבצעים את ההשקעה שלהם באמצעות קרן שמחזיקה את המניות בצורה פיזית,

לעומת זאת חלק אחר מהמשקיעים מבצעים את ההשקעה שלהם דרך קרן שמחזיקה בצורה סינטטית.

בנוסף חשוב לזכור שגובה המס על הדיבידנדים יכול להשתנות בין המדינות השונות (לדוגמה אזרח של מדינה X ישלם מס של 25% על הדיבידנד ולעומת זאת אזרח של מדינה Y ישלם מס נמוך או גבוה יותר על הדיבידנד שהוא מקבל).

בעקבות כך קיים שוני מאוד משמעותי בין כל אחת מהדרכים של הצגת התשואות ואין דרך שכולם נוקטים בה,

על פי רוב כל אתר יציין איזה סוג של נתונים הוא מציג.

באופן כללי ממה שראיתי רוב האתרים מציגים את התשואה של המדד עצמו בלבד.

אך עם זאת לא מעט אתרים מציגים את התשואה של המדד עצמו בתוספת הדיבידנד שחולק למשקיעים במדד באותה תקופה (במצב כזה התשואה בהכרח תהיה גבוהה יותר).

אינטראקטיב ישראל

חשבון מסחר עצמאי-

פתיחת חשבון החל מכל סכום, אין דמי ניהול או משמרת כלשהם, החזר של עד 50$ בעמלות, 2.5$ בלבד מינימום לפעולה בבורסה האמריקאית, פרה מרקט החל מ11:00, אפשרות לרכישה אוטומטית בהוראת קבע.

סיכום

אני מקווה שהמאמר שלנו על תשואה שנתית בשוק ההון ותשואת מדד S&P500 העניק לכם ערך.

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

- השקעה במדד S&P 500

- נאסדק תשואה שנתית

- מדד S&P 500 או מדד Nasdaq

- מדד ראסל 2000

- קרן אירית

- מדד S&P 500 משקל שווה

- השוואת מדדים עולמיים

- קורס שוק ההון מומלץ

אתם יכולים למצוא עוד מגוון רחב של סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר ו/או ייעוץ ו/או שיווק השקעות מכל סוג שהוא.

הושקעו מאמצים רבים בכדי להציג את הנתונים הרלוונטיים ולוודא פעם אחר פעם שהכל תקין ומדויק עד כמה שניתן,

אם בכל זאת מצאתם טעות כלשהי אשמח שתעדכנו אותי ואני אשמח לתקן בהקדם לטובת הכלל.

* חשוב לזכור: תשואות העבר הן לא ערובה כלשהי לתשואות העתיד.

תגיות:

תשואה שנתית ממוצעת S&P 500, תשואה מדד S&P 500, השוואת תשואות לפני שנים בבורסה, תשואה שנתית S&P 500, תשואה שנתית בשוק ההון, האם כדאי להשקיע בשוק ההון, תשואה שנתית בבורסה, תשואה בבורסה, תשואות עבר S&p 500, דיבידנד היסטורי מדד S&P 500, תשואה בשוק ההון, תשואה במניות, השקעת דיבידנד חוזרת, S&P 500 תשואה, תשואות מדד S&P 500, תשואה מדד S&P500, השוואה לגבי S&P 500.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים להשקיע דרך הבורסה הישראלית?

דאגנו לכם להטבות משמעותיות עבור מסחר עצמאי דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות.

מעדיפים לסחור בבורסה האמריקאית בעמלות נוחות דרך ברוקרים זרים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית דרך ברוקרים מובילים.

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים.

פוסטים נוספים שיכולים לעניין אותך:

לפוסט הזה יש 30 תגובות

שום דבר לא חדש…תמיד לאורך שנים התשואה במניות תהיה גבוהה

מה דעתך על השקעה בקרן שילר?

עצם זה שהתשואה במניות היא גבוהה זה בהחלט ידוע לכולם,

פה במדריך השתדלתי להציג את המספרים עצמם עד כמה שניתן בכדי לסבר את האוזן(:

לגבי קרן שילר אין לי דעה עדכנית והרבה זמן לא חקרתי את הנושא, אני מקווה להגיע לזה בקרוב ואולי אפילו להעלות מדריך מסודר אם יהיה רלוונטי.

יפה מאד. לא המון חידושים אבל בהחלט עושה קצת סדר המספרים וממחיש את העובדות

החומר ערוך בצורה מעולה שעושה סדר וניתן ללמד דרכו אנשים שעוד לא נכנסו לתחום. בדיוק מה שחיפשתי.

תודה רבה.

כיף לשמוע, תודה רבה על הפרגון (:

היי

רציתי לשאול אם יש הבדל ברכישת SNP500 אם זה דרך הבנק או דרך חברת השקעות ? תודה מראש

היי,

מבחינת קרן הסל שרוכשים אין הבדל, זה בסוף אותו נכס גם דרך הבנק וגם דרך בתי ההשקעות השונים.

ההבדל העיקרי אבל טמון בעמלות המסחר שאנחנו נשלם,

על פי רוב ההצעה של בתי ההשקעות השונים זולה משמעותית מההצעה של הבנק.

אתה מוזמן לבדוק את ההטבות שיש דרכנו ולהבין עד כמה החיסכון הצפוי בעמלות המסחר יהיה משמעותי עבורך:

– הטבה מיטב טרייד > >

– הטבה איביאי טרייד > >

– הטבה אקסלנס טרייד > >

תודה יפה מאוד

יש הטבות לפתיחת קרן השתלמות לעצמאיים?

מדי פעם יש הטבות נקודתיות, בעבר היתה גם הטבה לגבי קרן השתלמות.

אתה מוזמן לעקוב בניוזלטר או בקבוצת הוואטסאפ וכשתהיה הטבה מהותית חדשה תוכל להיות מעודכן על כך.

תודה רבה עזרת לי מאוד

האם שוה לעשות בקרן הפנסיה מסלול s&p500

בכיף נתנאל, אני שמח לשמוע.

בכללי עבור עצמי אני משקיע במסלול S&P 500 את הפנסיה,

רק שים לב שטווח ההשקעה שלי בפנסיה הוא יותר מ35 שנה ולכן הגיוני עבורי לבחור ברמת סיכון כזאת, בעיקר כאשר אני ממשיך להפקיד לשם מדי חודש.

עבור מי שטווח ההשקעה שלו הוא קצר יש שיקולים אחרים שראוי לתת דגש עליהם.

אתה מוזמן להיעזר במדריך בבלוג שלי שנקרא "איך לבחור מסלול השקעה" לטובת הרחבות נוספות בנושא.

ערוך בטעם מסודר דבר דבור על אופניו

אין מילים אתה מרתק

תודה רבה, כיף לשמוע! (:

היי דניאל, אחלה אתר אחלה פוסטים, מחכים ומעשיר מאוד!!!

תודה ענקית!

רציתי לדעת אם עשית טבלת השוואת היסטוריית מדד עולמי MSCI ACWI לפי שנים, כמו שעשית כאן בפוסט הנוכחי עבור סנופי. כי חיפשתי באתר, ולא מצאתי, גם לא בפוסטים של סקירות של המדד ההוא.

אם תעשה, אשמח מאוד!

טנקס!

היי חיים, תודה רבה כיף לשמוע (:

אין לי משהו בסגנון כרגע עבור מדד עולמי MSCI ACWI אבל בהחלט נוסיף את זה לרשימה אצלי, יש אבל מדריך דומה למדד נאסדק 100 אם יעניין אותך.

את של הנאסדק100 ראיתי, אבל מאוד מעניין אותי השוואה של עולמי [הנ"ל] וסנופי לפי שנים.

אולי תוכל לכוון אותי לאתר מהימן שעשה השוואה כזו?

יהא זה לי לעזר רב.

היי חיים,

אני מעדכן שהמדריך שהכנתי על תשואות מדד עולמי MSCI ACWI עלה לבלוג שלי בשעה טובה.

אתה מוזמן לצפות בו.

מאמר מסודר ומקיף במיוחד.

כה לחי!

אגב, ניתן לקבל אותו בפורמט שניתן להדפסה – (PDF, לדוגמה)?

כי אני רוצה להראות אותו למי שאין לו גישה לאינטרנט.

תודה רבה מראש,

תודה רבה דוד כיף לשמוע (:

אין לי אותו בפורמט PDF או בפורמט אחר כלשהו,

אבל אפשר להדפיס גם את דף האינטרנט כפי שהוא בתקווה שזה יצא קריא.

שלום למדתי הרבה -ובעיקר,כי תמיד יש סיכון. במיוחד אם עברת את הגיל…היועצת נדהמה כשבקשתי להעביר חלק משמעותי מקרנות ההשתלמות ל- סנופי. אני עצמאי זקן אבל,עדיין נוטל סיכונים. נקווה שלא אזדקק לקרנות

וילדי יהנו מן הקרנות .

תודה רבה על התגובה דוד.

בהחלט יש סיכון בעת השקעה במדדי מניות, אבל לפעמים הסיכון הגדול ביותר הוא לא לקחת סיכון (בעיקר שטווח ההשקעה הוא ארוך).

אני מאחל לך שילדייך יהנו מהקרנות ויודו לך על המהלך שביצעת עבורם,

אבל אל תשכח לשמור בצד גם קרן ביטחון שתבטיח את איתנותך הפיננסית במידת הצורך.

שיהיה בהצלחה (:

יפה כתוב טוב רציתי לדעת האם לטווח קצר זה שווה להשקיע

תודה רבה, מה אתה מגדיר בתור טווח קצר?

תודה על המאמר

רציתי רק לדעת בטבלת ההשואה בין תא 125 לסנופי שתיהם TR, נכון?

תודה רבה, אכן מדובר בתשואת TR בשני המקרים.

תודה רבה יפה מאוד

רציתי לשאול מה ההבדל בין תיק השקעות לקופת גמל להשקעה

על קצה המזלג תיק השקעות עצמאי הוא מכשיר השקעה שבאמצעותו אנחנו יכולים לנהל את ההשקעה שלנו בצורה עצמאית ולבחור במה להשקיע מבין אלפי קרנות ומניות שקיימות בשוק ההון,

בנוסף לכך בעקבות זה שהניהול הוא עצמאי אז אנחנו חוסכים את התיווך של מנהל ההשקעות.

קופת גמל להשקעה לעומת זאת היא מכשיר השקעה מנוהל, מנהלים אותה עבורנו (יש אפשרות לבחור מסלול השקעה מבין כמה מסלולים בודדים) וגובים על כך דמי ניהול.

תודה רבה על המאמר המרתק והמסודר בצורה יפה עם גרפים .

למה אתה לא ממליץ על מסחר בפסגות טרייד, האם יש הבדל איפה אני פותח חשבון אם אני רוצה לקנות מחקה מדד S&P500?

ואיזה סוג/ מס' קרן מחקה S&P500 מומלץ?

תודה רבה.

בכיף (:

1. החל מתחילת 2025 יש אצלי גם הטבה לפסגות טרייד,

הם שיפרו את ההצעה שלהם בצורה דרמטית כך שאני בהחלט מרגיש בנוח להציע גם אותם (לפני כן לדעתי ההצעה שלהם היתה פחות אטרקטיבית ולכן בתגובות כאן מעלה משנת 2024 הם לא מופיעים).

לצפיה בהטבה לפסגות טרייד > >

2. ככל שמדובר בבית השקעות ישראלי ההבדלים הם רק עמלות המסחר שנשלם.

לצפיה בהשוואת עמלות מסחר והטבות דרכנו > >

3. לגבי בחירת קרן סל S&P 500 ספציפית יש באתר מדריך השוואת קרנות S&P 500 שתוכלו להיעזר בו.

לצפיה במדריך השוואת קרנות S&P 500 > >