השקעה פסיבית, מה זה השקעה פאסיבית בשוק ההון ולמה היא פופולרית?

השקעה פסיבית בשוק ההון, מה זה השקעות פסיביות בבורסה ואיך מבצעים השקעה פאסיבית על מדדים מרכזיים בקלות. תוכן עניינים: מה

השוואה S&P 500 או נאסדק 100, השוואה מדד S&P 500 מול Nasdaq 100, מה עדיף מדד נסדק או אס אנד פי 500.

תוכן עניינים:

כמעט כל משקיע בשוק ההון נתקל בדילמה האם להשקיע במדד S&P 500 או במדד נאסדק 100.

מדובר במדדים המובילים של הכלכלה האמריקאית והדעות בהחלט חלוקות בנושא,

לכן הגיע הזמן שנבצע השוואה מפורטת.

במדריך הקרוב אנו נבצע השוואה בין מדד S&P 500 לבין מדד נאסדק 100.

תחילה נשלים את הפערים ונכיר לכם את כל אחד מהמדדים בצורה בסיסית.

לאחר מכן נעבור לחלק העיקרי השוואה לגבי מדד S&P 500 ומדד נאסדק.

לבסוף אני אציג לכם רשימת קרנות סל שדרכם ניתן להשקיע במדדים, נלמד דרך איפה ואיך קונים קרן סל מחקה מדד נאסדק או S&P 500 ונענה על שאלות נפוצות.

מדד S&P500 הוא מדד המניות הפופולרי בעולם.

המדד כולל בתוכו 500 חברות (או ליתר דיוק 503 מניות) מובילות שנסחרות בבורסה האמריקאית.

מדד S&P 500 העניק לאורך ההיסטוריה תשואות נהדרות למשקיעים בו.

תשואת מדד S&P 500 ההיסטורית הממוצעת עומדת על כ11% לשנה (כולל דיבידנדים).

מדד נאסדק כולל 100 מניות והוא נחשב כאחד מבין המדדים המובילים בעולם כאשר עיקר המיקוד שלו נמצא במניות טכנולוגיה,

מדד הנאסדק נוסד רק בשנת 1985 והוא יחסית חדש במונחים היסטוריים.

ביצועי העבר של מדד הנאסדק הם יוצאי דופן ואין ספק שהוא מושך עניין רב בעקבות כך.

התשואה השנתית הממוצעת של מדד הנאסדק לאורך ההיסטוריה (בין 1986-2023) עומדת על כ14%.

בשנים האחרונות התשואה שלו מרשימה אף יותר כאשר בין 2019-2023 התשואה השנתית הממוצעת שלו עומדת על יותר מ20%.

ניתן להשקיע במדד S&P 500 או מדד נאסדק 100 בקלות דרך בתי ההשקעות הישראלים כדוגמת מיטב טרייד, IBI טרייד ואקסלנס.

דרך חשבון מסחר עצמאי אנחנו יכולים לרכוש קרנות סל מחקות מדד S&P 500 או מדד נאסדק ולהשקיע באמצעותן.

גולשי האתר שלנו נהנים מהטבות הצטרפות משמעותיות בבתי ההשקעות הישראלים המובילים (פטור לשנתיים מדמי טיפול, קורס במתנה ואפילו 250 או 100 ש"ח במתנה לחשבון המסחר כתלות בבית ההשקעות הספציפי):

גם דרך ברוקרים זרים כדוגמת אינטראקטיב ישראל ניתן לקנות קרנות סל מחקות מדד S&P 500 או מדד Nasdaq 100 בקלות.

גולשי האתר שלנו נהנים מהטבות הצטרפות משמעותיות עבור פתיחת חשבון מסחר עצמאי דרך ברוקרים זרים:

מדד S&P 500 כולל 500 חברות מובילות בבורסה האמריקאית,

מנגד מדד נאסדק 100 כולל 100 חברות בלבד.

כתוצאה מכך ניתן להגיד שמדד S&P 500 מעניק פיזור הרבה יותר רחב מבחינת כמות החברות שנכללות בו על פני מדד Nasdaq.

התנודתיות במדד נאסדק 100 גבוהה ביחס לתנודתיות במדד אס אנד פי 500,

ניתן לראות זאת בגרפים של השוואת התשואות ההיסטוריות בין מדד S&P 500 לבין מדד נאסדק 100 שצירפתי בהמשך המדריך.

מדד נאסדק 100 נוטה לרדת בצורה הרבה יותר משמעותית מרמות השיא בעת משברים ויש לשים לב לכך.

חשוב להבין זאת עוד לפני ביצוע ההשקעה – בעיקר אם אתם בעלי כושר ספיגה נמוך, חסרי ניסיון בהשקעות או מראש חוששים שלא תצליחו לשרוד משברים חריגים.

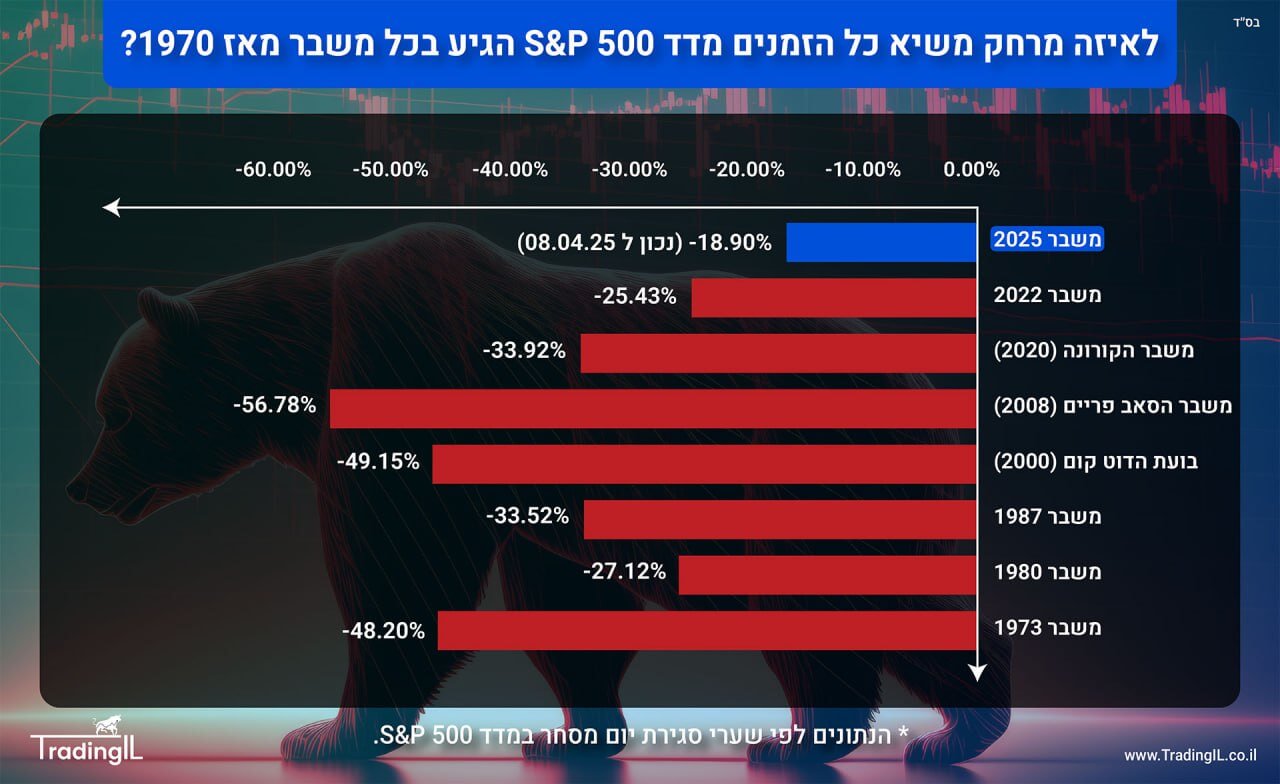

אם נסתכל על המשברים שהתרחשו מאז שנת 1985 אז המשבר החמור ביותר במדד נאסדק 100 התרחש בבועת הדוט קום בין השנים 2000-2002 כאשר המדד ירד ב82.90% מהשיא (!).

המשבר השני בגודלו במדד נאסדק 100 התרחש בשנים 2007-2008 כאשר המדד ירד ב 53.71% מהשיא אל השפל.

לעומת זאת המשבר החמור ביותר במדד S&P 500 התרחש ב2007-2008 כאשר המדד ירד ב 56.78% מהשיא אל השפל,

קודם לכן במשבר של 2000-2002 הירידה מהשיא אל השפל הסתכמה ב49.15% בלבד.

מי שרואה את תזרים המזומנים הנובע מקבלת דיבידנד בתור יתרון בהחלט עשוי להעדיף השקעה במדד S&P 500.

תשואת הדיבידנד הנוכחית של מדד S&P 500 עומדת על 1.37%,

לעומת זאת תשואת הדיבידנד של מדד הנאסדק עומדת על 0.83% בלבד נכון ל 29.8.2024.

נציין שבאופן היסטורי תשואת הדיבידנד של מדד S&P 500 לרוב גבוהה יותר מהתשואה הנוכחית ועומדת על כ 1.5-2%.

החשיפה של מדד S&P 500 לסקטורים השונים יחסית מפוזרת.

לעומת זאת מדד נאסדק 100 נחשב כמדד עם הטיה משמעותית לטכנולוגיה ויותר מ50% ממנו חשוף לסקטור הטכנולוגיה.

זוהי החשיפה של מדד S&P 500 לסקטורים השונים (נכון ל 29.8.2024):

1. סקטור Information Technology – חשיפה של 31.4%.

2. סקטור הפיננסים (Financials) – חשיפה של 13%.

3. סקטור שירותי הבריאות (Health Care) – חשיפה של 11.9%.

4. סקטור העדפות צרכנים (Consumer Discretionary) – חשיפה של 10%.

5. סקטור התקשורת (Communication Services) – חשיפה של 8.9%.

6. סקטור התעשיה (Industrials) – חשיפה של 8.4%.

7. סקטור מוצרי יסוד לצרכן (Consumer Staples) – חשיפה של 5.8%.

8. סקטור האנרגיה (Energy) – חשיפה של 3.7%.

9. סקטור כלי עזר (Utilities) – חשיפה של 2.4%.

10. סקטור הנדל"ן (Real Estate) – חשיפה של 2.3%.

11. סקטור משאבי טבע (Materials) – חשיפה של 2.2%.

זוהי החשיפה של מדד Nasdaq 100 לסקטורים השונים (נכון ל 29.8.2024):

1. סקטור Information Technology – חשיפה של 50.89%.

2. סקטור התקשורת (Communication Services) – חשיפה של 15.68%.

3. סקטור העדפות צרכנים (Consumer Discretionary) – חשיפה של 12.35%.

4. סקטור שירותי הבריאות (Health Care) – חשיפה של 6.33%.

5. סקטור מוצרי יסוד לצרכן (Consumer Staples) – חשיפה של 6.31%.

6. סקטור התעשיה (Industrials) – חשיפה של 4.45%.

7. סקטור משאבי טבע (Materials) – חשיפה של 1.52%.

8. סקטור כלי עזר (Utilities) – חשיפה של 1.26%.

9. סקטור הפיננסים (Financials) – חשיפה של 0.51%.

10. סקטור האנרגיה (Energy) – חשיפה של 0.48%.

11. סקטור הנדל"ן (Real Estate) – חשיפה של 0.22%.

בהיבט הזה מדד S&P 500 עם ידו על העליונה.

ניתן למצוא קרנות סל אמריקאיות מחקות מדד S&P 500 בדמי ניהול של 0.03% בלבד.

לעומת זאת קרנות סל אמריקאיות מחקות מדד נאסדק 100 גובות דמי ניהול של 0.15% ומעלה.

גם בקרנות האיריות הסיפור דומה,

ניתן לרכוש קרן סל אירית מחקה מדד S&P 500 עם דמי ניהול של 0.07% בלבד כאשר על מדד נאסדק 100 דמי הניהול מתחילים מ 0.20%.

בשני המקרים היצע הקרנות רחב מאוד,

בסופו של דבר מדובר בשני המדדים הפופולריים ביותר בעולם.

בעקבות כך ניתן אפילו למצוא קרנות סל ממונפות אשר מחקות את מדד S&P 500 או מדד Nasdaq 100.

מיום הקמתו בשנת 1985 מדד נאסדק 100 מנצח בענק את מדד S&P 500,

מצורף כאן מטה גרף ההשוואה.

מאז שנת 2000 ועד היום מדד נאסדק 100 מנצח את מדד S&P 500.

באותו פרק זמן נכנס העשור האבוד של 2000-2009 שבמהלכו התרחשו שני משברים עוצמתיים – בועת הדוט קום והסאב פריים.

הירידה החדה של מדד נאסדק 100 בעת משבר הסאב פריים (83.5% מנקודת השיא), גורמת לכך שמשנת 2000 ועד היום הבדל התשואות בין המדדים לא כל כך גבוה (לפחות לעומת ההשוואות האחרות שצירפנו).

מאז שנת 2010 ועד היום מדד נאסדק 100 מנצח בענק את מדד S&P 500.

בפרק הזמן הזה לא התרחש משבר חד כל כך (בהשוואה למשברים של העשור שבין 2000-2009) ובזכות כך מדד Nasdaq הצליח לצבור פער אדיר לעומת התשואה שהעניק מדד אס אנד פי 500.

מדד הנאסדק 100 מנצח גם בפרק הזמן של השנים האחרונות החל משנת 2020.

בשנת 2020 חווינו את משבר הקורונה שלאחריו מניות הטכנולוגיה חוו פריחה אדירה,

לאחר מכן החל משנת 2023 ועד היום מדד Nasdaq נהנה מהפריחה של תחום הבינה המלאכותית (AI).

קרנות סל איריות מחקות מדד S&P 500:

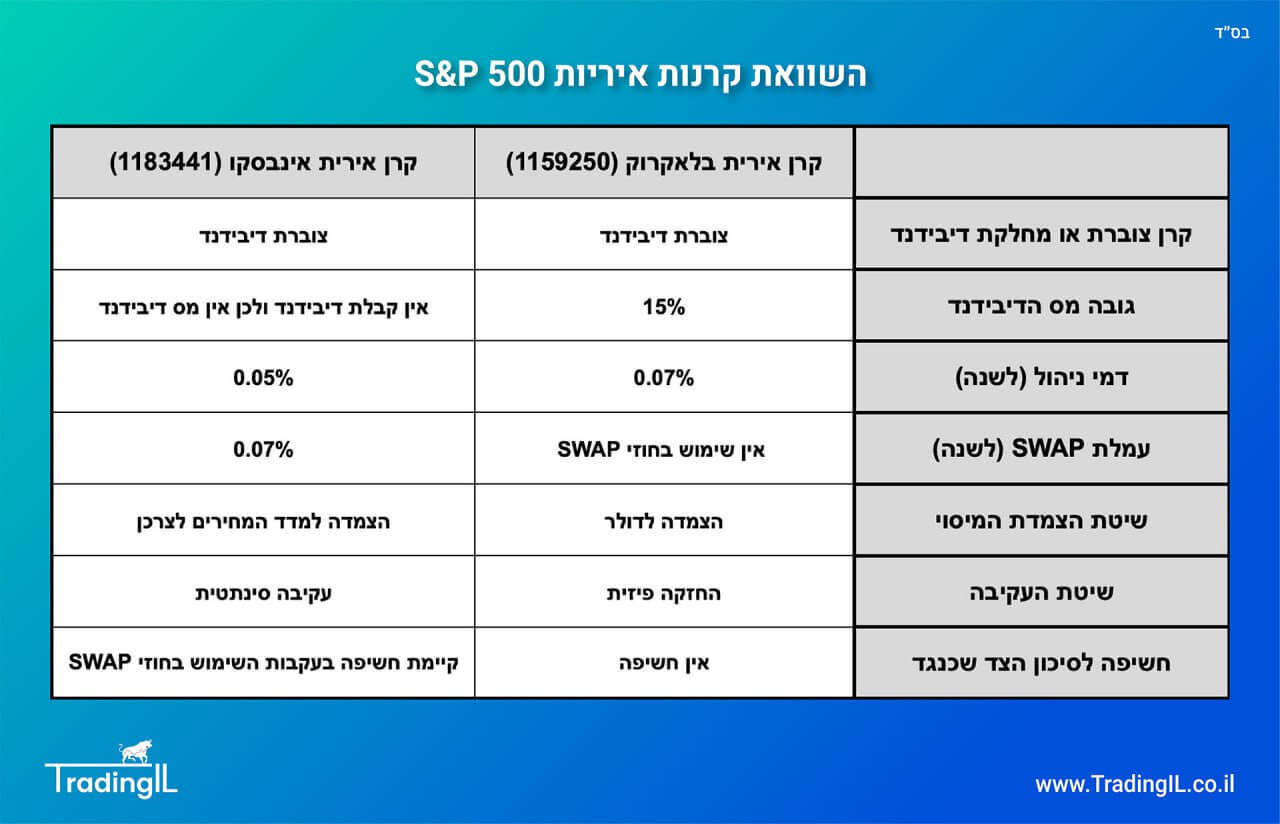

קרן סל אירית מחקה מדד S&P 500 של חברת בלאקרוק (איישרס.חוץ S&P500 INDEX).

מספר נייר 1159250, דמי ניהול 0.07% לשנה, קרן צוברת דיבידנד.

קרן סל אירית מחקה מדד S&P 500 של חברת אינבסקו (אינ.חוץS&P500).

מספר נייר 1183441, דמי ניהול 0.05% לשנה, עמלת SWAP 0.07% לשנה, קרן צוברת דיבידנד.

ETF (קרנות סל) אמריקאיות מחקות מדד S&P 500:

קרן סל S&P 500 סימול VOO, דמי ניהול 0.03% לשנה.

נכון ל 29.8.2024 הקרן מנהלת יותר מ 504 מיליארד דולר.

קרן סל S&P 500 סימול IVV, דמי ניהול 0.03% לשנה.

הקרן מנהלת יותר מ 519 מיליארד דולר נכון ל 28.9.2024.

זוהי קרן הסל הפופולרית ביותר בעולם (אך היא מעט יקרה ביחס לאחרות):

קרן סל S&P 500 סימול SPY, דמי ניהול 0.09% לשנה.

קרן הסל מנהלת יותר מ 566 מיליארד דולר נכון ל 28.9.2024.

קרנות סל ישראליות מחקות מדד S&P 500:

קיימות לכל הפחות כ15 קרנות סל ישראליות מחקות מדד S&P 500.

בכדי שלא נאריך את המדריך הנוכחי יתר על המידה פירטנו לגביהן במדריך השקעה במדד S&P 500.

קרנות סל איריות מחקות מדד נאסדק 100:

קרן סל אירית מחקה מדד נאסדק של חברת אינבסקו (אינבסקו.חוץNASDAQ100SWAP).

מספר נייר 1186063, דמי ניהול 0.20% לשנה, עמלת SWAP בגובה 0.05% לשנה, קרן צוברת.

קרן סל אירית מחקה מדד נאסדק של חברת בלאקרוק (איישרס.חוץ NASDAQ100INDEX).

מספר נייר 1159243, דמי ניהול 0.33% לשנה, קרן צוברת.

ETF (קרנות סל) אמריקאיות מחקות מדד נאסדק 100:

קרן סל מחקה מדד Nasdaq 100 סימול QQQ.

דמי ניהול 0.20% לשנה, קרן מחלקת דיבידנד, הקרן מנהלת יותר מ 288 מיליארד דולר נכון ל 29.8.2024.

קרן סל מחקה מדד Nasdaq 100 סימול QQQM.

דמי ניהול 0.15% לשנה, קרן מחלקת דיבידנד, הקרן מנהלת יותר מ 31 מיליארד דולר נכון ל 29.8.2024.

קרנות סל ישראליות מחקות מדד נאסדק 100:

קיימות לא מעט קרנות סל ישראליות מחקות נאסדק 100.

בכדי לא להאריך את המדריך הנוכחי יתר על המידה פירטנו לגביהן במדריך השקעה במדד נאסדק.

מספר דגשים למען הסדר הטוב:

תחילה יש לפתוח חשבון מסחר עצמאי ולאחר מכן לבצע הפקדת כסף ראשונית,

באמצעות סכום הכסף שנפקיד נוכל להשקיע בקרנות הסל הרלוונטיות.

מצורפות ההטבות לגולשי האתר שלנו עבור פתיחת חשבון מסחר עצמאי:

בשלב זה עלינו להחליט באיזה מבין המדדים אנו מעוניינים להשקיע.

ניתן להיעזר במדריך הנוכחי שמשווה ראש בראש בכל הקשור לבחירה בין מדד S&P 500 או נאסדק 100 וגם במדריכים שלנו על כל מדד בנפרד (מדריך השקעה במדד S&P 500, מדריך השקעה במדד נאסדק 100).

כעת נבחר את קרן הסל הספציפית שבאמצעותה נשקיע במדד שבחרנו.

בפסקה הקודמת פירטנו לגבי רשימת קרנות מדד S&P 500 ורשימת קרנות מדד נאסדק 100,

ניתן להיעזר בה ולהשוות בין הקרנות השונות.

כעת נחפש ונאתר במערכת המסחר את קרן הסל שבחרנו להשקיע באמצעותה.

במידה ומדובר על קרן אירית שנסחרת בישראל או קרן ישראלית החיפוש יתבצע באמצעות מספר הקרן,

לעומת זאת אם מדובר על קרן אמריקאית שנסחרת בבורסה האמריקאית אז החיפוש יתבצע באמצעות סימול הקרן.

לאחר שאיתרנו את הקרן במערכת המסחר הגיע הזמן שנבצע את הרכישה בפועל,

ניתן לקנות את קרן הסל באמצעות שליחת פקודת LMT או פקודת MKT בקלות.

שימו לב שניתן להיעזר טלפונית גם בחדר המסחר של בית ההשקעות שדרכו אתם סוחרים ולבקש מהנציג שיבצע את הפעולה עבורכם.

באופן כללי השקעה פסיבית "על פי הספר" אמורה להיות עם חשיפה עולמית ללא הטיה למדינות מסוימות,

לכן השקעה ספציפית במדד S&P 500 או נאסדק 100 נוגדת את התזה הרווחת.

אך עם זאת במהלך השנים האחרונות המדדים האמריקאים ניצחו בענק את שאר העולם,

כתוצאה מכך החפיפה בין מדד S&P 500 לבין מדדי מניות עולמיים (כגון MSCI ACWI, MSCI World או FTSE All World) זינקה והיא עומדת על 60% ובחלק מהמקרים אף יותר מכך.

בעקבות החפיפה המשמעותית הבחירה להשקיע במדד מניות אמריקאי כגון S&P 500 כבר לא רחוקה מדי מהשקעה במדד מניות עולמי.

שימו לב שהחפיפה בין מדד נאסדק 100 לבין מדד המניות העולמי נמוכה מ60% כמובן ולכן זה קצת יותר בעייתי בהיבט הזה.

אם אתם מעריכים שמדדי המניות האמריקאים ימשיכו לנצח בגדול את שאר העולם אז לדעתי זה לגיטימי להשקיע בהם על פני מדד מניות עולמי.

בדרך זו אם השוק האמריקאי אכן ימשיך להוביל בגדול בהיבט התשואות אתם תיהנו מכך,

בנוסף זה אפילו עשוי לחסוך לכם מעט בדמי הניהול במרבית המקרים.

אך יחד עם זאת ראוי לזכור שבמקרה כזה אתם מקבלים חשיפת יתר לשוק האמריקאי.

חשיפת היתר הזאת עלולה לעבוד גם לרעתכם במידה ושאר המדדים העולמיים יציגו תשואות טובות יותר מהשוק האמריקאי בתקופת ההשקעה שלכם.

אין ספק שגם ראסל 2000 הוא מדד מעניין ונראה שהוא תופס את המקום השלישי מבחינת פופולריות במהלך השנים האחרונות (לאחר S&P 500 ונאסדק).

מדד ראסל 2000 הוא למעשה מדד המניות הקטנות המוביל בבורסה האמריקאית,

הוא כולל בתוכו את המניות שמבחינת שווי שוק נמצאות בין המקומות 1,001 – 3,000 בשוק האמריקאי.

בהיבט התשואה לאורך תקופות רבות במהלך ההיסטוריה מדד ראסל 2000 עקף את תשואת מדד S&P500,

אך עם זאת בעשור האחרון הוא מציג ביצועי חסר משמעותיים ביחס למדד אס אנד פי 500.

רבים מעריכים שהפער הזה עשוי להצטמצם במהלך השנים הקרובות ולכן הם מפזרים את תיק ההשקעות שלהם גם על מדד ראסל 2000 בכדי לקבל חשיפה גם למניות הקטנות יותר.

יחד עם זאת ראוי לזכור שמדד ראסל 2000 נוטה להיות תנודתי יותר לעומת S&P 500 בעקבות אותן מניות קטנות יחסית.

אני מקווה שהמדריך שלנו על השוואת מדד S&P 500 או מדד Nasdaq 100 העניק לכם ערך.

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

אתם יכולים למצוא עוד מגוון רחב של סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר ו/או ייעוץ ו/או שיווק השקעות מכל סוג שהוא.

השוואת מדד S&P 500 מול נאסדק 100, מדד S&P 500 או מדד נאסדק, השקעה במדד נאסדק או S&P 500, מה כדאי S&P 500 או נאסדק, השוואת אס אנד פי 500 מול נאסדק, מדד נאסדק או S&P 500, מדד S&P 500 או נאסדק, השוואה S&P 500 או נאסדק.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך:

השקעה פסיבית בשוק ההון, מה זה השקעות פסיביות בבורסה ואיך מבצעים השקעה פאסיבית על מדדים מרכזיים בקלות. תוכן עניינים: מה

עמלות מסחר עצמאי, השוואת עמלות מסחר בשוק ההון, איזה עמלות מסחר קיימות, איך לחסוך בעמלות מסחר בבורסה. תוכן עניינים: עמלות

השוואת מדדים עולמיים, השוואה מדד עולמי MSCI World או MSCI ACWI או FTSE All World, איזה מדד מניות עולמי לבחור

תוכן עניינים חשבון מסחר עצמאי בשוק ההון, מדריך פתיחת חשבון מסחר, איך פותחים חשבון מסחר והשקעות בבורסה, השוואה איפה לפתוח

השקעה במדד S&P 500, איך להשקיע במדד S&P 500, האם להשקיע במדד S&P 500, איך משקיעים במדד סנופי (אס אנד

איך קונים אגח בקלות, איך להשקיע באג"ח, מדריך קניית אג"ח, איך בוחרים אגרת חוב, מדריך רכישת אגרות חוב, השקעה באג"ח.

לפוסט הזה יש 15 תגובות

תודה על המאמר!

שאלה של משקיע מתחיל: מה המשמעות של דיבידנדים ביחס אלי, במידה ואבצע רכישות של קרנות סל של S&P500 או נאסדאק100?

היי חיים, בשמחה.

באופן כללי אם אתה משקיע באמצעות קרנות אמריקאיות אז דיבידנד הוא כסף שאתה תקבל לחשבון שלך בתור "מזומן" אחת לרבעון.

אם הדיבידנד השנתי לצורך הדוגמה הוא 1.00% אז בכל רבעון תקבל 0.25% מההשקעה שלך במזומן לחשבון שלך בתור דיבידנד.

בקרנות אמריקאיות *מחלקות* הכסף מתקבל אליך לחשבון ואתה יכול לבחור מה לעשות איתו.

מנגד בקרנות איריות *צוברות* הכסף של הדיבידנד מושקע באופן אוטומטי בחזרה ולא מגיע אליך לחשבון בתור מזומן.

אם תרצה להעמיק בהבדלים בין קרן מחלקת לבין קרן צוברת או בין קרן אמריקאית לקרן אירית אז אתה יכול לבקר במדריכים נוספים שממתינים לך אצלנו באתר (:

1. מדריך קרנות איריות או אמריקאיות:

https://tradingil.co.il/קרנות-איריות/

2. מדריך קרן צוברת דיבידנד:

https://tradingil.co.il/קרן-צוברת/

מדריך קרן מחלקת דיבידנד:

https://tradingil.co.il/קרן-מחלקת/

תודה דניאל, על הפירוט המצויין, ועל הכל בעצם..

אז אם נניח אני רוכש קרנות איריות ו/או ישראליות, [לא אמריקאיות], אזי מסתבר שעדיף קרן שצוברת דיבידנדים, בשביל אפקט ריבית דריבית.. אני טועה?

ואם אינני טועה, אז מה בעצם ההיגיון לרכוש קרנות שמחלקות דיבידנדים? יעני, יש מישהו שכיף לו לוותר על ריבית דריבית?! מה פספסתי?

אגב, לא בהקשר לפוסט הנוכחי: הייתי מאוד שמח – ובטוחני שגם כל שאר גולשי הבלוג האדיר שלך – שבמידה ואתה מגיב להודעה, שיתקבל מייל בנידון, יען, איך נדע שהגבת לנו? 🙂

בשמחה חיים (:

1. על פי רוב ככל שמדובר בהשקעה פסיבית לשנים קדימה לדעתי העדפה תהיה להשקיע באמצעות קרן צוברת דיבידנד, בדרך זו ניתן ליהנות מאפקט הריבית בצורה טובה יותר כפי שאמרת.

בנוסף קרן צוברת חוסכת לנו התעסקות בהשקעת הדיבידנד מחדש בצורה ידנית (ועל הדרך זה גם חוסך לנו עמלת קניה בשל אותה פעולת רכישה).

2. יש מספר סיבות להעדפת קרן מחלקת, הסיבה הפופולרית ביותר היא עצם זה שכל הקרנות האמריקאיות הן קרנות מחלקות.

זאת אומרת שאם אתה משקיע דרך ברוקר שמאפשר מסחר רק בבורסה האמריקאית אז למעשה כלל לא קיימת לך האפשרות להשקיע בקרן צוברת.

בנוסף למיטב ידיעתי אזרחים אמריקאים לרוב יעדיפו קרנות אמריקאיות בשל ענייני מיסוי אמריקאים ואז יוצא שגם הם "נעולים" על קרנות מחלקות.

מעבר לכך ראוי לזכור שלא מעט אנשים רוצים תזרים מזומנים,

כאשר מדובר על השקעה בשוק ההון דיבידנד זאת דרך פופולרית לקבל תזרים מזומנים מחשבון המסחר שלנו.

זה אכן פוגע באפקט הריבית דריבית,

אך יש כאלה שמעדיפים תזרים מזומנים בשלבים מסוימים במהלך חייהם בתור משקיעים.

3. תודה רבה על הפידבק לגבי הנושא של התגובות,

אתה צודק זה ממש חשוב ואני אשמח לדאוג לכך שיתקבל מייל בנידון.

תודה רבה

נהניתי מאוד

מהמידע המפורט

יעקב

תודה רבה על הפרגון יעקב, כיף לשמוע (:

הי דניאל, אחלה אתר.

לגבי "קרן סל אירית מחקה מדד S&P 500 של חברת אינבסקו (אינ.חוץS&P500).

מספר נייר 1183441, דמי ניהול 0.05% לשנה, קרן צוברת דיבידנד"

יש להוסיף אל דמי הניהול עמלת SAWP של כ0.04% (סינטטית) כך שבשקלול הסופי נשלם 0.09%

אבל מקבלים "צ'ופר" בדמות 0% מס על הדיבידנד בניגוד לאירית של איישרס שאמנם דמי הניהול שם מעט נמוכים יותר (0.07%) אך ישנו מס דיבידנד של כ15%.

תודה רבה על החידוד,

הוספתי את זה כעת למדריך יחד עם טבלת השוואה מסודרת (:

אם אני פותח קופת גמל להשקעה-לא אקבל דיבידנד? למה? מה נעשה איתו?

הרי לכאורה מישהוא קנה בשבילי מניה, אז היכן הדיבידנד?

אמנם לא תקבל דיבידנד בתור כסף מזומן לחשבון שלך,

אך כן תהיה זכאי כמובן לתשואת הדיבידנד.

הדיבידנד פשוט מושקע עבורך מחדש.

זה קורה באופן דומה גם במה שנקרא קרן צוברת דיבידנד.

תודה רבה

הכל כתוב בהיר וברור

האם הדיבידנד שמושקע עבורך מחדש במדד S&P 500 מתקרב לרווח של נאסדאק100 בטווח של 10 שנים באופל ככלי? .

צירפתי במדריך טבלת השוואה תשואה, אתה יכול להיעזר בה.

הנתונים בטבלה כוללים דיבידנד במדד S&P 500 וגם במדד נאסדק 100.

מדריך מעולה הכי ברור שקיים

בן אדם ראשון שמדבר לעניין עם נתונים בלי לשפוך תחושות בטן ואינטרסים כל הזמן

נהנתי מאוד.

תודה רבה על התגובה ישראל היקר, כיף לשמוע.