רשימת תעודות סל ETF – סימולי תעודות סל פופולריות בבורסה האמריקאית

רשימת תעודות סל ETF, רשימת סימולי קרנות סל ותעודות סל ETF מפורטת, תוכן עניינים: מה זה תעודת סל? איך ניתן

ירידות בבורסה, למה ירידות חדות ותנודתיות גבוהה זה יתרון אדיר למשקיעים?

או בשפת ההייטק – מדוע ירידות בשוק ההון זה לא באג, אלא זה פיצ'ר.

בימים של ירידות חדות בשווקים כמו שאנו חווים כרגע,

אנשים רבים מפסידים את כספם "על הנייר" בהשקעות ארוכות טווח שהם ביצעו במהלך השנים.

לפתע "תחושת העושר" שהיתה לכל משקיע טווח ארוך כאשר השוק היה בשיא, נעלמת כלא היתה כאשר השוק יורד 20% ויותר מהשיא.

אנשים שעד לפני מספר חודשים הרגישו בנוח להפקיד כל חודש סכום גבוה לשוק ההון ,

פתאום מתחילים לחשוש וחלקם מבטלים הפקדות בימים אלה לאחר שהשוק צלל כ20%.

גם אם בתור סוחרים חלקנו יודעים ליהנות מהירידות בשוק ההון ואפילו ליצור מהם רווחים בחלק מהמקרים,

עדיין אנו נאלץ כמו כולם לספוג את ההפסדים הללו בכובע של המשקיעים לטווח הארוך.

אז למרות כל ההפסדים על הנייר שכולנו סופגים בשל הירידות (בכובע של המשקיעים לטווח הארוך).

בואו נתחיל עם כמה נקודות הנחה לצורך יישור קו לפני שנוכל לצלול לעומק:

1. בסקירה הקרובה אני מדבר על השקעה לטווח הארוך בלבד,

השקעה שכולנו חשופים אליה בין אם בתיק האישי ובין אם בקופות הגמל, פנסיה, קרן השתלמות וכו'.

2. אני מדבר בסקירה הקרובה על השקעה פאסיבית מחקה מדדים מרכזיים בלבד (נתמקד בהשקעה עוקבת מדד S&P500 לצורך הנוחות)

3. בסקירה הקרובה אני יוצא מנקודת הנחה שהמשקיע הוא באמת משקיע לטווח ארוך,

משמע פרק זמן של 10 שנים ומעלה (ספציפית בסקירה אני אציג מה קורה לאחר 20 שנה).

4. היסטורית השוק האמריקאי על סמך 100 השנים האחרונות יודע להפיק תשואה ממוצעת של 7% לשנה,

אנחנו בסקירה הקרובה גם יוצאים מנקודת הנחה שהוא ידע לבצע את התשואה הזאת בעתיד,

ההבדל היחיד יהיה בתנודתיות השוק שתהיה בדרך לביצוע המשימה הזאת.

5. בעיקר לטובת המשקיעים החדשים – זה שהשוק עשה תשואה ממוצעת של 7% לשנה היסטורית,

לא אומר שזה בוודאות מוחלטת יקרה גם בעתיד כן? אין כזה דבר תשואה מובטחת בשוק ההון.

התשואה יכולה להיות גבוהה יותר והיא גם יכולה להיות נמוכה יותר משמעותית, אנחנו לא נביאים (:

6. אני אציג בטבלאות סיטואציה של הפקדה חד פעמית אחת לשנה על סך 12,000 ש"ח (חסכון נחמד של 1,000 שקל בחודש, הפקדה אחת לשנה בשער הסגירה של אותה שנה).

תהיו איתי , אנחנו יוצאים לדרך.

בואו נניח שכרגע מדד ה S&P500 נסחר בשער של 4,000 נקודות.

על פי תשואה ממוצעת של 7% לשנה,

בעוד 20 שנה הוא צריך להגיע לשער 15,478.

אז בתור משקיעים פאסיביים על מדד ה S&P500 לטווח הארוך שמאמינים שהשוק יודע לתת תשואה של 7% ממוצע לשנה גם ב20 שנה הבאות,

אנחנו מניחים שעוד 20 שנה מדד ה S&P500 יסחר בשער 15,478.

עכשיו אני רוצה להשוות בין 3 דרכים אפשריות שבהם מדד ה S&P500 יגיע לשער של 15,478 בעוד 20 שנה:

* שימו לב שבשלושת המקרים התוצאה הסופית היא אותה תוצאה – 7% תשואה ממוצעת לשנה, ההבדל היחיד יהיה בתנודתיות.

בסקירה הנוכחית אני רוצה להשוות בין שלושת הדרכים הללו ולהציג לכם עד כמה ירידות חדות במהלך הדרך זה יתרון אדיר עבורנו בתור משקיעים,

אחרי ההשוואה הזאת אתם כבר לא תרצו שהשוק יעלה ב7% באופן קבוע בראש שקט,

אלא תבינו עד כמה הערך של התנודתיות מסייע לנו בטווח הארוך.

העליה מתבצעת בצורה חלקה, ללא ירידות וללא תנודתיות בדרך.

כל שנה נפתחת במחיר מסוים ונסגרת במחיר שגבוה ב7% ממחיר הפתיחה (7% תשואה שנתית ממוצעת).

אתם מוזמנים להביט בטבלה ולראות כיצד זה מתבצע בפועל ומה יהיו אחוזי הרווח שנפיק בעבור הכסף שהפקדנו בכל אחת מהשנים.

באפשרות זו נוכל לראות שבהנחה וכל שנה הפקדנו 12,000 ש"ח בשער הפתיחה,

הרווח שלנו בסוף התקופה יעמוד על 286,440 ש"ח (מצורף פירוט מלא בטבלה המופיעה מטה)

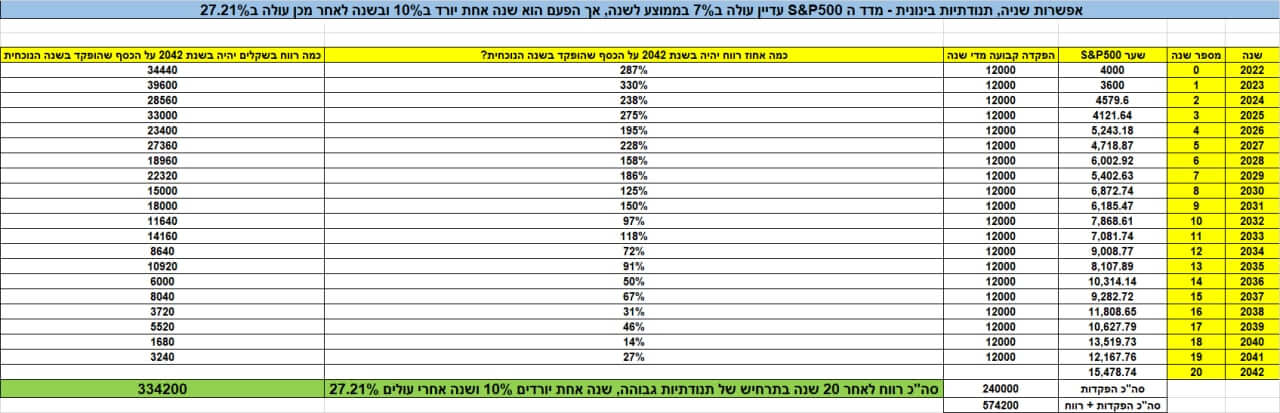

אך העליה בתרחיש הנוכחי מתבצעת בצורה תנודתית בעוצמה בינונית.

שנה אחת המדד יורד ב10% ושנה לאחר מכן עולה ב27.21% (זה מעניק תשואה של 7% בממוצע לשנה)

אתם מוזמנים להביט בטבלה ולראות כיצד זה מתבצע בפועל ומה יהיו אחוזי הרווח שנפיק בעבור הכסף שהפקדנו בכל אחת מהשנים.

באפשרות זו נוכל לראות שבהנחה וכל שנה הפקדנו 12,000 ש"ח בשער הפתיחה,

הרווח שלנו בסוף התקופה יעמוד על 334,200 ש"ח (מצורף פירוט מלא בטבלה המופיעה מטה).

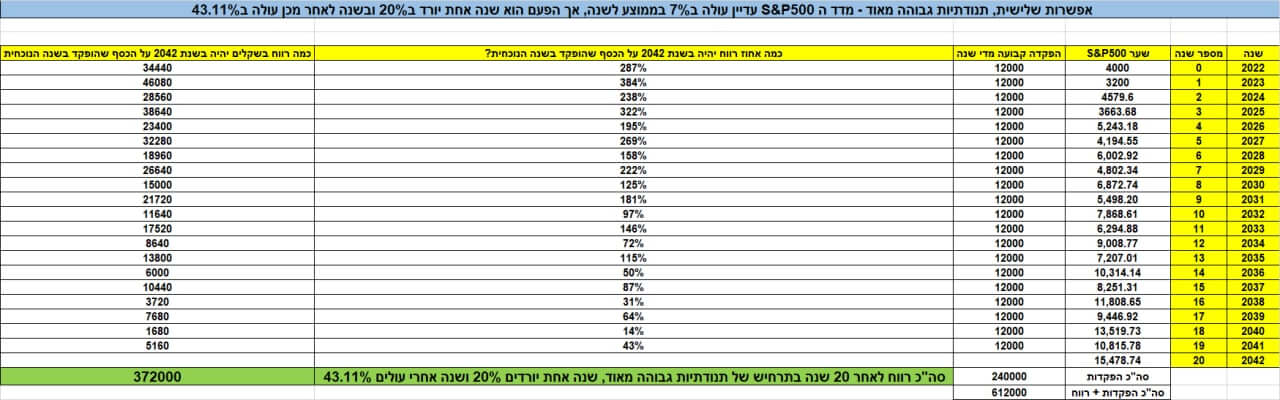

אך העליה מתבצעת בתרחיש הנוכחי מתבצעת בצורה תנודתית מאוד,

שנה אחת המדד יורד ב20% ושנה לאחר מכן עולה ב43.11% (זה מעניק תשואה של 7% בממוצע לשנה).

אתם מוזמנים להביט בטבלה ולראות כיצד זה מתבצע בפועל ומה יהיו אחוזי הרווח שנפיק בעבור הכסף שהפקדנו בכל אחת מהשנים.

באפשרות זו נוכל לראות שבהנחה וכל שנה הפקדנו 12,000 ש"ח בשער הפתיחה,

הרווח שלנו בסוף התקופה יעמוד על 372,000 ש"ח (מצורף פירוט מלא בטבלה המופיעה מטה).

בשלושת הדרכים הגענו אל אותה תוצאה סופית כעבור 20 שנה,

מדד ה S&P500 הגיע לשער 15,478 נקודות.

כל הדרכים הללו שיקפו תשואה ממוצעת של 7% לשנה כפי שהיה היסטורית במדד ה S&P500.

באפשרות הראשונה ראינו את מדד ה S&P500 עולה 7% בצורה קבועה מדי שנה,

ממש כמו בעולם "דמיוני" ללא תנודתיות וללא מהלכי ירידות במעלה הדרך.

אך עם כל הכיף שלרגע לא היינו בהפסד,

אנחנו רואים שבסוף התקופה התוצאה הסופית היתה פחות טובה.

הדרכים שבהם התנודתיות היתה גבוהה יותר, הדרכים אשר כללו מהלכי ירידות,

הם אלו שבסוף הדרך הפיקו תשואה גבוהה באופן משמעותי.

התשואה הסופית בשלושת המסלולים היתה:

1. ללא תנודתיות וללא מהלכי ירידות, 7% תשואה קבועה כל שנה – הרווח הסופי עמד על 286,440 ש"ח.

2. תנודתיות בינונית, 7% תשואה ממוצעת לשנה, שנה אחת המדד יורד ב10% ושנה לאחר מכן עולה ב27.21% – הרווח הסופי עמד על 334,200 ש"ח.

3. תנודתיות גבוהה מאוד, 7% תשואה ממוצעת לשנה,

שנה אחת המדד יורד ב20% ושנה לאחר מכן עולה ב43.11% – הרווח הסופי עמד על 372,000 ש"ח.

1. ללא תנודתיות וללא מהלכי ירידות, 7% תשואה קבועה כל שנה – התשואה באחוזים עמדה על 119.35%.

2. תנודתיות בינונית, 7% תשואה ממוצעת לשנה, שנה אחת המדד יורד ב10% ושנה לאחר מכן עולה ב27.21% – התשואה באחוזים עמדה על 139.25%.

3. תנודתיות גבוהה מאוד, 7% תשואה ממוצעת לשנה,

שנה אחת המדד יורד ב20% ושנה לאחר מכן עולה ב43.11% – התשואה באחוזים עמדה על 155%.

אז כפי שהבנתם התנודתיות היא אחד מהיתרונות הגדולים אשר קיימים בשוק ההון,

התנודתיות מאפשרת למי שמפקיד באופן קבוע לאורך זמן הפקדות שוטפות לייצר תשואה גבוהה באופן משמעותי מתרחיש בו השוק היה ללא תנודות.

ככל שהשוק יהיה לאורך הדרך יותר תנודתי עם יותר מהלכי ירידות עמוקים,

ככה בסוף התקופה התשואה תהיה גבוהה יותר,

כמובן בהנחה שנגיע אל אותה נקודת סיום אשר אומרת שמדד ה S&P500 עושה בממוצע כ7% לשנה.

1. כשיש ירידות – תשמחו (לפחות בכובע של משקיעים לטווח הארוך).

ירידות חדות ותנודתיות גבוהה זה דבר מאוד חיובי עבורכם בתור משקיעים לטווח הארוך ,

כמובן בתור משקיעים אשר מפקידים כספים באופן קבוע להשקעה עוקבת מדדים.

2. אם בחרתם באסטרטגיה עוקבת מדדים לטווח הארוך באמצעות הפקדה קבועה,

חשוב שתצמדו אליה גם בתקופות "קשות" של ירידות.

מי שיאלץ להקפיא הפקדות (בשל חשש או חוסר נזילות) בעת מהלכי ירידות חדים ,

סביר להניח שהוא יפסיד מכך לטווח הארוך את ההפקדות שהפיקו עבורו את התשואה הגבוהה ביותר.

1. שאומרים לכם תשואה ממוצעת של 7% זה רק נשמע סולידי.

לאורך ההיסטוריה התשואה הממוצעת אומנם היתה 7% לשנה,

אך היו שנים שבהם המדדים ירדו גם בעשרות אחוזים (והיו שנים שבהם הם גם עלו בעשרות אחוזים).

השקעה במניות היא לא סולידית בהגדרה,

אך לאורך ההיסטוריה שוק ההון ידע לפצות את המשקיעים בעבור הסיכון שהם לקחו.

זכרו – בכל השקעה כגודל הסיכון כך גם גודל הסיכוי ולהפך.

2. אף אחד לא מבטיח שגם בעתיד מדד ה S&P500 ידע להפיק תשואה ממוצעת של 7% לשנה.

ההיסטוריה לרוב חוזרת על עצמה, אבל ממש לא תמיד,

חשוב להבין גם את זה.

3. גם אם מדד ה S&P500 יציג בעשור הקרוב תשואה של 0% בממוצע,

אתם עדיין יכולים להיות ברווח נחמד בתור משקיעים לטווח הארוך אשר מפקידים הפקדה קבועה.

בואו נניח שכיום מדד ה S&P500 נסחר בשער 4000.

בתרחיש שבו המדד ירד למשך כמה שנים ואתם ממשיכים למצע כלפי מטה "ולקנות את הירידות",

אז גם אם בסוף התקופה מדד ה S&P500 יסחר בשער 4000 ויציג תשואה של 0% בממוצע,

אתם תהיו ברווח על כל ההפקדות אשר ביצעתם כאשר הוא נסחר מתחת שער 4000.

4. יתכן שבנקודות מסוימות במהלך תקופת ההשקעה שלכם אתם תהיו בהפסד,

יתכן שגם תהיו בהפסד של עשרות אחוזים.

מה שמעניין בהשקעות פסיביות לטווח הארוך זה אך ורק מתי קניתם ומתי מכרתם,

כל מה שקורה בין לבין לא אמור לעניין אתכם.

כמו שראינו בסקירה כאן,

מבחינתכם ככל שיהיו יותר ירידות במהלך התקופה זה דבר יותר חיובי עבורכם,

זכרו את זה תמיד – בעיקר ברגעים של הירידות.

5. תקבעו תכנית עבודה מסודרת ותעבדו רק על פיה.

החלטתם שאתם משקיעים פאסיבית בשוק ההון כי אתם מאמינים בו לטווח הארוך?

החלטתם שאתם מפקידים מדי חודש סכום כלשהו על תעודת סל מחקה מדד S&P500?

מעולה,

עכשיו מה שחשוב זה שתדעו לעמוד בזה בכל מצב.

ירידות (ואפילו ירידות חדות) יהיו במעלה הדרך ואת זה אנחנו יכולים לדעת בוודאות כבר מהרגע.

אל תנהגו באימפולסיביות כאשר אתם רואים ירידות,

תיצמדו תמיד לתכנית שלכם.

לגיטימי, שוק ההון לא מתאים לכולם.

אם זה המקרה אז תחששו כבר מעכשיו ותשנו את התכנית שלכם בכדי שתתאים לכל מצבי השוק השונים,

לשנות את התכנית לאחר שהשוק ירד בחדות זאת אחת הטעויות הגדולות של האנשים בשוק ההון.

אם אתם לא מוכנים לתרחיש של ירידות חדות ולא יודעים להתמודד איתו כבר מעכשיו,

אז אולי עדיף שתחפשו משהו שמתאים יותר לאופי שלכם.

כפי שאמרתי – שוק ההון זה לא השקעה סולידית,

אלא שוק ההון הוא השקעה תנודתית.

והאמת? זה כל היופי בשוק ההון כפי שראינו בסקירה כאן (:

אני מקווה שהמדריך הנוכחי העניק לכם ערך.

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

אתם יכולים למצוא עוד מגוון רחב של סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר ו/או ייעוץ ו/או שיווק השקעות מכל סוג שהוא.

תגיות:

ירידות בבורסה, ירידות בשוק ההון, האם ירידות זה יתרון או חיסרון? , תנודתיות בשוק ההון, למה הבורסה יורדת, האם לקנות בירידות?

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך..

רשימת תעודות סל ETF, רשימת סימולי קרנות סל ותעודות סל ETF מפורטת, תוכן עניינים: מה זה תעודת סל? איך ניתן

אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך למתחיל באופציות אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך

למה הביטקוין יורד? כל הסיבות לירידה במחיר הביטקוין למה הביטקוין יורד? את הפוסט הזה אתם כנראה תראו כאשר יהיו ירידות

קורסים בשוק ההון – מבית TradingIL "ההשקעה שמניבה את התשואה הגבוהה ביותר היא ההשקעה בידע"אנחנו ב TradingIL בנינו עבורכם מספר

מסחר סווינג או מסחר יומי השוואה ראש בראש, האם להיות סוחר סווינג? האם להיות סוחר יומי? סגנונות מסחר מרכזיים, סגנונות מסחר מוצלחים בשוק ההון

למה לסחור באופציות? יתרונות המסחר באופציות ושימוש באופציות בצורה נכונה למה לסחור באופציות? במאמר הקרוב נציג את היתרונות והחסרונות הקיימים