אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? מדריך לאופציות

אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך למתחיל באופציות אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך

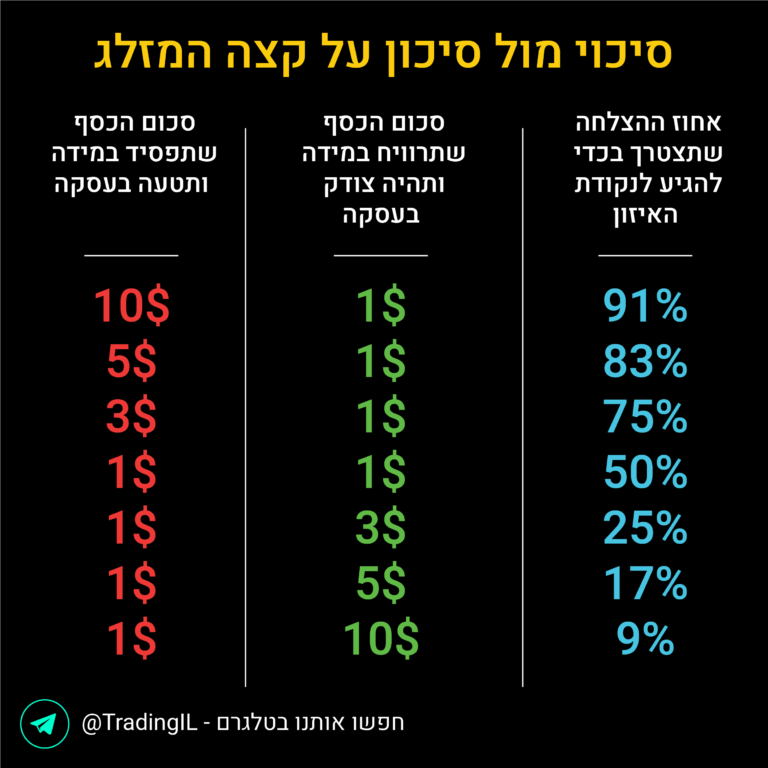

ניהול סיכונים במסחר והשקעות,

הגיע לגמרי הזמן שנדבר על ניהול סיכונים לעומק.

חשוב שתדעו – ניהול סיכונים בצורה מקצועית הוא בין הדברים החשובים ביותר במסחר שלכם!

האם גם אתם חושבים שבשביל להיות סוחר רווחי נדרש מעל 50% הצלחה?

הגיע הזמן לשבור כמה סטיגמות.

ניהול סיכונים במסחר הוא תהליך שכל סוחר נדרש לבצע לפני כל עסקה.

מטרת תהליך ניהול הסיכונים זה לסייע לסוחר להבין לאן הוא נכנס, מה הם הסיכונים, מה הם הסיכויים בעסקה,

ואולי הכי חשוב – מה על הסוחר/משקיע לעשות במידה והסיכון בעסקה חלילה יתממש.

באמצעות תהליך ניהול הסיכונים אנו מאתרים את הסיכונים ומעריכים מה הם הסיכונים והסיכויים שלנו בעסקה.

עלינו בין היתר להעריך מה היא הסבירות שבה הסיכון יתממש וכיצד עלינו לנהוג במידה והסיכון התרחש,

לדוגמה:

בתור סוחרים בשוק ההון ניהול סיכונים הוא חלק בלתי נפרד באסטרטגיית המסחר שלנו,

ניהול הסיכונים עשוי להשפיע רבות על ההצלחה שלכם בתחום המסחר לאורך זמן.

הם רוכשים מניה כלשהי וכאשר היא עולה ב5% הם מוכרים אותה ברווח.

בעסקה שלהם הם לא ממקמים סטופ לוס,

זאת במטרה תמיד למכור את המניה רק ב5% רווח גם אם יחזיקו במניה במשך כמה שנים במידה והשוק יקרוס.

מה שקורה לרוב כאשר המניה מגיעה ל50% הפסד הם נשברים ומוכרים.

הם קוטעים באסטרטגיה כזאת את הרווחים, אבל להפסדים נותנים לרוץ,

זה ההפך הגמור ממה שצריך לעשות לפי דעתי.

באסטרטגיה שלהם הם יכולים להיות גם ב90% הצלחה ואולי זה ישמע זוהר להציג את זה ככה,

אבל בואו נעשה חישוב קצר:

1. נניח שהם ביצעו 20 עסקאות.

2. מתוכם הם הצליחו ב 18 מניות בשיטה הזאת ומכרו אותם תמורת 5% רווח.

3. אך הם "טבעו" ב2 מניות שלהם וכעת הם נסחרות ב50% ירידה ממחיר הכניסה שלהם.

מה יקרה במצב כזה?

הם הרוויחו 5% ב18 עסקאות = 90% רווח מצטבר

הם הפסידו 50% ב 2 עסקאות = 100% הפסד מצטבר

אז כן הם ב90% הצלחה בעסקה שלהם,

הם גם יגידו לכם ש2 העסקאות "שטבעו" להם ב50% הפסד זה על חברות שהם מאמינים בהם לטווח הארוך ומוכנים להחזיק אותם גם 5 שנים.

אך בפועל חשבון המסחר שלהם מציג אחרת,

חשבון המסחר שלהם יהיה בהפסד במשך 20 העסקאות הללו למרות שהם היו ב90% הצלחה (!).

ומה היה קורה אם הם היו ב80% הצלחה? התיק שלהם היה בהפסד עצום.

ואם הם סוחרים פחות מוצלחים עם 50% הצלחה בלבד? אתם מוזמנים לחשב (:

מה יקרה במצב הזה?

גם ב15% הצלחה (עפ"י הדוגמא 3 מתוך 20 מניות יפגעו ביעד של 50% רווח ו17 יצאו בהפסד של 5%),

חשבון המסחר שלנו יהיה רווחי בצורה משמעותית (!).

ובאחוזי הצלחה גבוהים יותר שמגיעים עם הידע והניסיון?

השמיים הם הגבול.

חשוב להכיר שבמצב של שוק שורי (כמו מה שהיה בין מרץ – אוגוסט 2020 לצורך הדוגמה) סביר להניח שבמידה ובחרתם במניות באופציה של "לתת לרווחים לרוץ" עד 50% רווח למניה, אז כנראה שהיה לכם מעל 50% הצלחה באסטרטגיה.

ואם נחשב את הדוגמה הזאת אז:

ניקח 50% רווח למניה כפול 10 עסקאות שונות = 500% רווח מצטבר.

נפחית מזה 50% הפסד של עשרת העסקאות שפגעו בסטופ לוס של 5% שהצבנו ונגיע לתוצאה של 450% רווח מצטבר.

בואו נגיד שבשיטה הזאת היה 100% הצלחה.

אז 100% הצלחה היה נראה מאוד יפה על הנייר,

אך הרווחים היו מינוריים לעומת האופציה השניה (5% רווח למניה כפול 20 מניות = 100% רווח מצטבר).

באסטרטגיה של "לתת לרווחים לרוץ ולקטוע הפסדים" (סיכון של 1$ וסיכוי של 10$) יתכן שכל העסקאות היו עפות בסטופ לוס והייתם מחכים בצד עד שהשוק ירגע.

אבל באסטרטגיה של "לקטוע רווחים ולתת להפסדים לרוץ" בעזרת ניהול סיכונים שגוי (סיכון של 10$ וסיכוי של 1$) ,

סביר להניח שחצי מהתיק היה נשרף בלי ניהול סיכונים.

תסחרו תמיד תוך כדי ניהול סיכונים מקצועי במסחר וההשקעות שלכם,

רק ככה אפשר להיות באופן עקבי עם תוחלת רווחית במסחר.

הכנו לכם בונוס אדיר שישפר את ביצועי המסחר!

מצורף מחשבון חינמי שיצרנו עבורכם,

המחשבון יסייע לכם בכל החישובים הנדרשים לצורך ניהול סיכונים בצורה מקצועית,

מחשבון ניהול הסיכונים במסחר יבצע עבורכם בקלות את החישובים הבאים:

לתחילת עבודה עם מחשבון ניהול הסיכונים במסחר,

לחצו כאן:

https://tradingil.co.il/מחשבון-מניות/

אנו ממליצים לכם לשמור אותו במועדפים ולהסתייע בו בכל עסקה שתבצעו החל מהיום (:

שימו לב – קיים גם מחשבון המיועד למסחר בקריפטו בקישור כאן:

https://tradingil.co.il/מחשבון-קריפטו/

אנו מקווים שהסקירה היתה לימודים עבורכם,

שיהיה המון בהצלחה (:

הערות:

שימו לב שבחישובים במאמר הנוכחי אני בכוונה רושם "רווח מצטבר", זה כמובן לא רווח על תיק המסחר.

הרווח על תיק המסחר תלוי בכמה אחוזים מהתיק שלכם אתם משקיעים בכל עסקה.

אין באמור המלצה לפעולה כלשהי, כל האמור הינו דעתי האישית בלבד ולצורך למידה.

האמור אינו מהווה כתחליף לייעוץ/שיווק השקעות כלשהו.

ניהול סיכונים במסחר, איך לנהל סיכונים, חשיבות ניהול הסיכונים במסחר, כיצד מנהלים סיכונים בשוק ההון, ניהול סיכונים במניות, חישוב סיכוי מול סיכון, יחס סיכוי מול סיכון, מה זה ניהול סיכונים?

שתפו את המאמר עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון או בתחום הקריפטו?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך..

אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך למתחיל באופציות אופציות למתחילים מה זה אופציה ואיך סוחרים באופציות? המדריך

מסחר סווינג או מסחר יומי השוואה ראש בראש, האם להיות סוחר סווינג? האם להיות סוחר יומי? סגנונות מסחר מרכזיים, סגנונות מסחר מוצלחים בשוק ההון

שימוש בפקודת סטופ לוס, כיצד להשתמש בפקודת הסטופ לוס בצורה חכמה

רשימת תעודות סל ETF, רשימת סימולי קרנות סל ותעודות סל ETF מפורטת, תוכן עניינים: מה זה תעודת סל? איך ניתן

למה הבורסה יורדת? למה יש ירידות בשוק ההון? כל הסיבות שבגללם מתרחשות ירידות, למה יש ירידות במניות? למה המניות יורדות? מה משפיע על הבורסה?

תוכן עניינים סרטים למסחר בשוק ההון, סרטים מומלצים לצפיה, סרטי שוק ההון, סרטים על כסף, סדרות ותכניות כלכלה. רשימת סרטים