מדד S&P 500, מה זה מדד S&P? למה כדאי לבחון השקעה במדד S&P500?

מדד S&P 500, מה זה מדד S&P500?, האם כדאי להשקיע במדד S&P 500?, מה זה מדד סנופי?, כל מה שרציתם

קרן השתלמות לשכירים, איך פותחים קרן השתלמות לשכירים, קרנות השתלמות לשכיר, מה זה קרן השתלמות לשכירים והאם משתלם להחזיק אחת כזאת?

שכירים רבים מקבלים ממקום העבודה שלהם הטבה מהותית בדמות קרן השתלמות לשכירים.

קרן ההשתלמות לשכירים נחשבת ככלי השקעה מעולה,

חשוב ללמוד עליה בצורה מקיפה בכדי להפיק ממנה את המירב.

בסקירה הנוכחית נלמד מה זה קרן השתלמות לשכירים, איך פותחים קרן השתלמות לשכירים ומה הם היתרונות והחסרונות שלה.

בנוסף נלמד על מסלולי ההשקעה האפשריים, דמי הניהול וענייני המיסוי בקרן השתלמות לשכירים.

קרן השתלמות לשכירים היא קרן שמאפשרת חיסכון והשקעת כספים לטווח בינוני – ארוך לשכירים שהמעסיק שלהם החליט להעניק להם את ההטבה הזאת.

ניתן להפקיד לקרן ההשתלמות עד 10% משכר העובד ועד תקרת שכר שנתי של 188,544 ש"ח (15,712 ממוצע לחודש) נכון לשנת 2024.

ההפקדה לקרן מתבצעת הן על ידי העובד והן על ידי המעסיק,

העובד מפקיד עד 2.5% משכרו והמעסיק מפקיד עד 7.5% משכר העובד.

מעבר להפקדות המעסיק הפטורות ממס,

היתרון הנוסף ויש שיגידו העיקרי של קרן ההשתלמות זה שהיא פטורה ממס רווחי הון בהתאם לתנאים מסוימים שנפרט עליהם בהמשך הסקירה.

* קרן השתלמות לעובדי הוראה עובדת עם כללים מעט שונים, איננו עוסקים בהם בסקירה הנוכחית.

קרן השתלמות לשכירים יכולה בתנאים מסוימים להגדיל את השכר לעובד תוך כדי מתן הטבות מס מהותיות.

העובד פטור ממס על הפקדות המעסיק לקרן.

מעבר לכך באמצעות ניהול נכון וחכם של קרן ההשתלמות העובד יכול ליהנות באמצעותה מפטור ממס רווחי הון אדיר במרוצת השנים.

ההטבות הללו הם בהינתן שתעמדו בתנאים שנפרט עליהם בהמשך הסקירה לעומק.

באופן כללי אין כל חובה שהמעסיקים יעניקו לכל עובד שכיר קרן השתלמות אלא ברוב המקרים מדובר בהטבה שמעסיקים רבים נוהגים להעניק לעובדיהם.

קיימים מקרים חריגים בהם המעסיק מחויב להעניק על פי חוק קרן השתלמות לשכירים בשל הסכם קיבוצי או צו הרחבה.

לדוגמה עובדי קבלן, עובדי חברות ניקיון, תחזוקה, שמירה, אבטחה וחלק מהעובדים בענף הבניה והשיפוצים.

שימו לב שחלק מהמקרים החריגים המצוינים כאן הם תחת תנאים שיש לעמוד בהם כגון צבירת ותק מסוימת.

את רוב הכסף לקרן ההשתלמות לשכירים המעסיק מפקיד לכם,

מעבר לכך שמדובר בכספי המעסיק חשוב לשים לב לזה שאתם לא מחויבים על ההפקדה שלהם במס.

במידה ותעמדו בתנאים המפורטים בהמשך הסקירה אתם יכולים ליהנות מפטור ממס רווחי הון על הרווחים שתצברו בקרן ההשתלמות שלכם.

קרן ההשתלמות שלכם מושקעת בשוק ההון ויכולה לצבור רווחים נאים בהתאם לתשואה שההשקעה שלכם תניב.

אתם יכולים לבחור באיזה מסלול השקעה להשקיע את כספי קרן ההשתלמות שלכם.

במידה ותרצו תוכלו לעבור בין מסלולי השקעה ואפילו בין חברות בקלות ללא אירוע מס.

ניתן במקרים מסוימים לקבל הלוואה בתנאים נוחים על חשבון הכספים אשר נמצאים בקרן ההשתלמות שלכם,

בתקופות בהם הריבית נמוכה משקיעים רבים מנצלים זאת בכדי למנף את הכספים שנמצאים בקופה.

צריך לעמוד בתנאים מסוימים בכדי למשוך את הקרן ללא קנסות,

אנו מפרטים על כך לעומק בהמשך הסקירה.

במידה ובכל זאת החלטתם למשוך את הקרן לפני הזמן אז אתם עלולים להיות מחויבים במס של עד 47%.

שימו לב שמשיכת הכספים לפני הזמן אינה מומלצת ברוב המוחלט של המקרים,

עדיף לבחון חלופות אחרות ולהתייעץ עם גורם מקצועי לפני ביצוע פעולה כזאת.

קיימת תקרה הפקדה שנתית בקרן ההשתלמות לשכירים,

כתוצאה מכך אין אפשרות ליהנות מהטבות המס על סכומי כסף הגדולים מהתקרה.

קרן השתלמות לשכירים היא הטבה שהמעסיק יכול להעניק,

אך עם זאת אין לו שום חובה לפתוח לכם קרן השתלמות.

* למעט מקרים חריגים.

אם תרצו לפתוח קרן השתלמות לשכירים או להעביר את קרן ההשתלמות לחברה אחרת,

אתם יכולים להיעזר במתכנן פיננסי שמעניק הטבה לגולשי האתר שלנו.

הוא יסייע לכם בקבלת דמי ניהול אטרקטיביים ובחינת מסלולי השקעה מתאימים.

מגוון רחב של גופי השקעות מאפשרים פתיחת קרן השתלמות לשכירים דרכם,

ניתן לפתוח קרן השתלמות דרך גופים כגון מיטב דש, כלל, אנליסט, ילין לפידות, מור, אלטשולר שחם ובתי השקעות נוספים.

יש מגוון רחב של מסלולי השקעה שניתן לבחור להשקיע את כספי קרן ההשתלמות לשכירים באמצעותם.

שימו לב שקיימת חשיבות קריטית לבחירת מסלול ההשקעה,

לכל מסלול יש פוטנציאל ורמת סיכון שונה ולכן ראוי לבחור מסלול המתאים לצרכים שלכם.

אם טווח ההשקעה שלכם הוא ארוך ותרצו לקחת סיכונים אז מסלולים ברמת סיכון גבוהים עשויים להיות רלוונטיים עבורכם.

המסלולים הנפוצים ברמת סיכון גבוהה הם מסלול מחקה מדד אס אנד פי 500 ומסלול מנייתי.

במידה וטווח ההשקעה שלכם הוא בינוני או אם אינכם רוצים לקחת סיכון מוגבר אתם יכולים לבחור במסלולי השקעה עם רמת סיכון בינונית.

המסלולים הנפוצים ברמת סיכון בינונית הם מסלול כללי או מסלול אג"ח המשלב מעט מניות.

ניתן להשקיע את כספי קרן ההשתלמות שלכם גם באמצעות מסלולי השקעה סולידיים,

לרוב זה יהיה רלוונטי מספר חודשים או שנים לפני שרוצים למשוך את הכספים מהקופה.

מסלול אג"ח הוא דוגמה נהדרת למסלול ברמת סיכון נמוכה אך הוא בכל זאת כולל סיכון קטן,

לעומת זאת אם תרצו להשקיע ברמת הסיכון הנמוכה ביותר תוכלו לבחור במסלול כספי.

שימו לב לכך שיש מסלולים שבהם רמת הסיכון משתנה בין החברות,

זאת בהתאם לדרך שבה כל חברה בחרה לנהל את אותו מסלול אצלה.

מסלול הלכה הוא דוגמה נהדרת למסלול שרמת הסיכון בו משתנה בין החברות השונות.

בחברה מסוימת מסלול הלכה יכול להיות ברמת סיכון גבוהה מכיוון שהכספים בו מושקעים במדדי מניות מרכזיים.

אך לעומת זאת בחברה אחרת מסלול הלכה יכול להיות בעל רמת סיכון אפסית,

זאת מכיוון שאותה חברה בחברה להשקיע את רוב הכספים של אותו מסלול באפיקים סולידיים.

חשוב להחליט מהי רמת הסיכון שאתם מוכנים לקחת לפני שאתם בוחרים מסלול בקרן השתלמות לשכירים,

כל מסלול מכיל בתוכו רמת סיכון שונה וחשוב שרמת הסיכון תהיה בהתאם לצרכים שלכם.

ככל שטווח ההשקעה ארוך יותר כך נהוג לקחת מסלול בסיכון גבוה יותר,

לעומת זאת ככל שטווח ההשקעה קצר יותר כך נהוג להעביר את כספי הקופה למסלול יותר סולידי.

נבחן את ביצועי העבר ההיסטוריים של המסלול בו אנו מעוניינים להשקיע,

כך נדע פחות או יותר לאילו תנודות עלינו לצפות בהשקעה שלנו.

חשוב לבחון גם שנים בהם היה משבר כלכלי בכדי להבין כיצד אותו מסלול הגיב לירידה החדה בשווקים.

לבסוף נרצה גם להפחית את דמי הניהול שלנו במידת האפשר.

מסלולים פסיביים כגון מסלול מחקה מדד S&P500 לרוב יהיו זולים יותר,

זאת בשל עלויות התפעול הנמוכות שלהם לעומת מסלולים אקטיביים.

אך עם זאת שימו לב שלעתים עדיף לשלם דמי ניהול מעט יקרים יותר עבור מסלול שמתאים לצרכים שלנו,

אין סיבה לבחור במסלול הזול ביותר רק מכיוון שהוא זול.

תחילה נרצה שהחברה בה אנו משקיעים תאפשר לנו להשקיע באמצעות מסלול השקעה שרלוונטי עבור הצרכים שלנו.

אם אותה חברה לא מציעה מסלול שרלוונטי עבור הצרכים שלנו אז נעדיף שקרן ההשתלמות שלנו תהיה אצל חברה אחרת.

נשאף לבחור בחברה שיש לה מוניטין חיובי מבחינת ביצועי עבר.

אומנם ביצועי עבר אינם מנבאים ביצועי עתיד ולא צריך להסתמך על כך באופן בלעדי,

אך עם זאת כאשר חברה מסוימת נמצאת בתחתית טבלת התשואות למשך שנים רבות זה לגמרי יכול להעיד על זה ששווה לנו לבחון מדוע אותה חברה פחות הצליחה ואולי אף להימנע מהשקעה באמצעותה.

יש חברות שבאופן מסורתי מציעות דמי ניהול גבוהים ללא אפשרות מיקוח,

לעומת זאת חברות אחרות יודעות להיות גמישות יותר בדמי הניהול (בעיקר כאשר מדובר על סכומי כסף גבוהים).

אנו נשאף לשלם דמי ניהול נמוכים ככל האפשר כמו בכל דבר בחיים,

אך גם כאן ראוי לזכור שלעתים עדיף לשלם מעט יקר יותר בכדי להיות במסלול רלוונטי עבור הצרכים שלנו ובחברה שיודעת על סמך העבר להציג ביצועים טובים יותר באופן עקבי.

בקרן השתלמות לשכירים כמו גם בקרן השתלמות לעצמאים דמי הניהול המקסימליים על פי חוק עומדים על 2% לשנה מהצבירה הכוללת שבקרן.

אם קראתם את הסקירה הנוכחית והשקעתם זמן בנושא אז אין סיבה הגיונית לזה שתשלמו את המקסימום הנקוב בחוק,

אתם יכולים להפחית אותם ל0.8% ואף פחות מכך בקלות (ככל שסכום הצבירה גבוה יותר).

תוכלו לבצע השוואה בין תשואות העבר של קרנות ההשתלמות לשכירים בקלות באמצעות האתר הממשלתי גמל נט בלחיצה כאן.

חשוב לשים את עיקר הדגש על בחירת מסלול ההשקעה המתאים עבורכם ועבור הצרכים שלכם.

הטבת המס הראשונה היא הפטור מתשלום מס על ההפקדות של המעסיק לקרן ההשתלמות שלכם.

זכרו שאם הייתם מקבלים את אותם כספים ישירות בשכר שלכם הייתם נאלצים לשלם מס בגינם.

אם תצליחו לנצל את הפטור בצורה נכונה,

בין היתר באמצעות השקעת הכסף במסלולים המתאימים לטווח ארוך ובהנחה שההשקעה שלכם תניב תשואה נאה לאורך השנים.

אתם תוכלו ליהנות מהטבת מס בשווי של אלפי שקלים (בהשקעה של שנים בודדות) ואפילו עשרות או מאות אלפי שקלים (בהשקעה של עשרות שנים).

בכדי ליהנות מהפטור על מס רווחי הון עליכם למשוך את הכסף לאחר 3 שנות ותק ויותר במידה ומדובר על משיכה לצורך מימון השתלמויות/לימודים או לחלופין כאשר הגעתם לגיל פרישה.

אם אתם לא עומדים בתנאים הללו אז תוכלו למשוך את הכספים לכל מטרה שתרצו רק לאחר 6 שנות ותק בקרן ההשתלמות.

טיפ חשוב:

בכדי ליהנות מהפטור על מס רווחי הון הפקדות המעסיק צריכות להיות עד 7.5% מהשכר הקובע של העובד ובנוסף שיהיו ביחס של עד 1 ל3 מהפקדות העובד.

זאת אומרת שאם המעסיק הפקיד את המקסימום בגובה 7.5% מהשכר הקובע אז על העובד היה להפקיד עד 2.5% מהשכר הקובע באותה עת.

בנוסף ההפקדה השנתית צריכה להיות מתחת לתקרה של כ 18,850 ש"ח (הפקדת עובד + מעסיק יחד).

במידה והכספים שהופקדו עברו את התקרה השנתית,

אותם כספים שחרגו מהתקרה לא יהנו מההטבות המפורטות כאן מעלה.

תקרת ההשקעה בקרן השתלמות לשכיר עומדת על 10% משכר העובד ועד הפקדה של כ 1,571 ש"ח לחודש (או במלים אחרות כ 18,850 ש"ח לשנה) נכון לשנת 2024.

כן.

אפשר לבצע מעבר בין החברות השונות ובין המסלולים השונים בקלות.

כן,

שכיר שהוא גם עצמאי יכול להשקיע גם באמצעות קרן השתלמות לעצמאים בו זמנית.

אם תרצו תוכלו ללמוד על הנושא של קרנות השתלמות לעצמאים דרך לחיצה כאן:

קרן השתלמות לעצמאים

אני מקווה שהמדריך שלנו על קרנות השתלמות לשכירים ואיך פותחים קרן השתלמות לשכירים היה לימודי עבורכם,

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

אתם יכולים למצוא סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר או ייעוץ השקעות מכל סוג שהוא.

קרן השתלמות לשכירים, מה זה קרן השתלמות לשכירים, איך שכיר מקבל קרן השתלמות, קרן השתלמות לשכיר, איך פותחים קרן השתלמות לשכיר, פתיחת קרן השתלמות לשכירים, איך פותחים קרן השתלמות לשכירים, פתיחת קרנות השתלמות לשכירים, איך לפתוח קרן השתלמות לשכיר.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון או בתחום הקריפטו?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך:

מדד S&P 500, מה זה מדד S&P500?, האם כדאי להשקיע במדד S&P 500?, מה זה מדד סנופי?, כל מה שרציתם

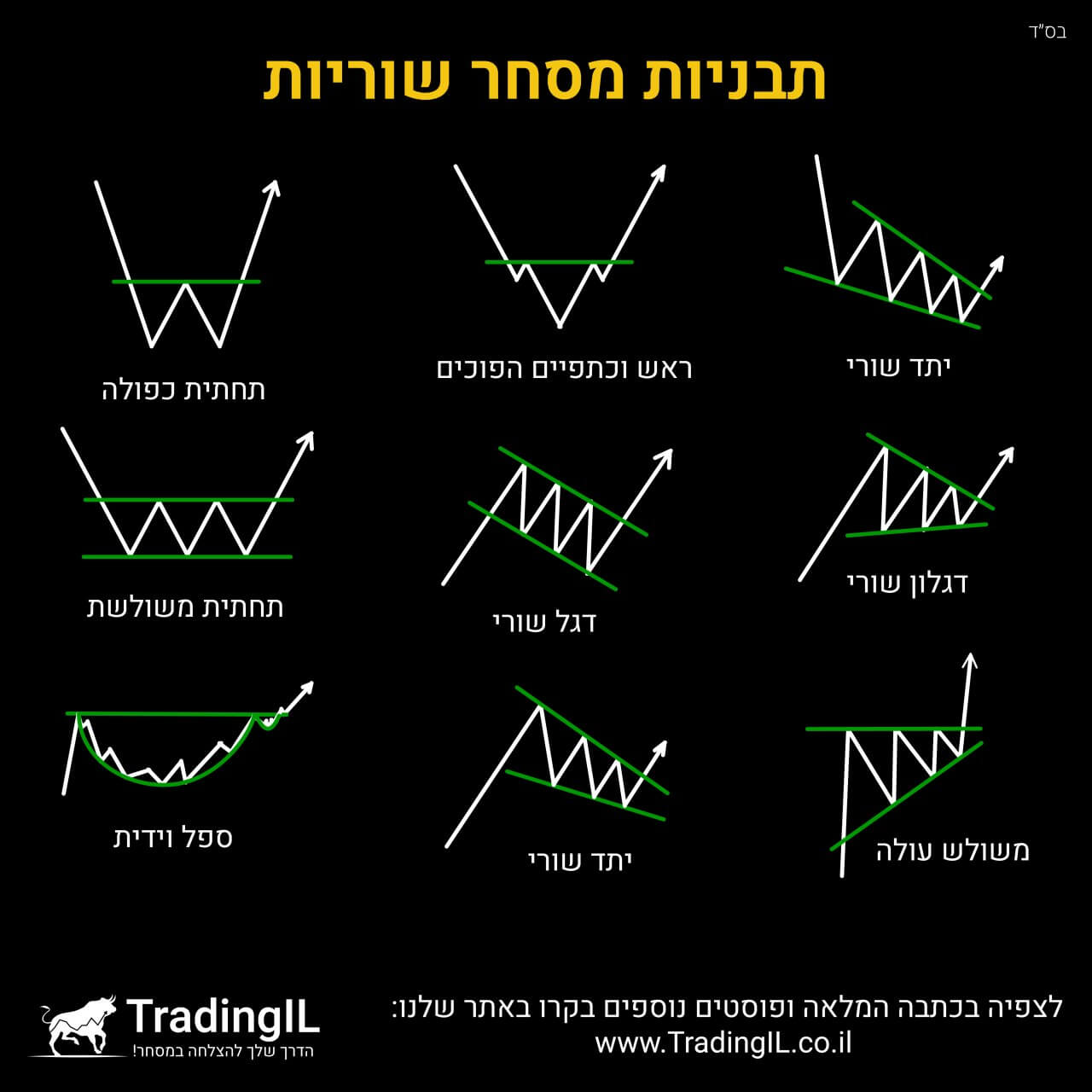

תבניות מסחר, מה זה תבנית ניתוח טכני, הכל על תבניות ניתוח טכני ותבניות גרפים. תוכן עניינים: מה זה תבניות מסחר

השפעת הריבית על שוק ההון , כיצד הריבית משפיעה על שוק ההון? בסקירה הקרובה נעסוק בנושא לעומק. ריבית הפדרל ריזרב,

קופת גמל להשקעה מדריך מקיף, איך לפתוח קופ"ג להשקעה – מסלולים, תשואות ומה היתרונות שלה? תוכן עניינים: מה זה קופת

מדד MSCI World, מה זה מדד MSCI World? כל מה שרציתם לדעת על מדד המניות העולמי MSCI World Index הקדמה:

מה זה ברוקר?, ברוקרים, ברוקר שוק ההון, איך בוחרים ברוקר למסחר בשוק ההון? הקדמה: בכדי לסחור בשוק ההון אנו בתור