קרן מחקה S&P 500 השוואה [2025] – ככה אני בוחר קרן מחקה מדד S&P 500

- דניאל נבון - TradingIL

- //

תוכן עניינים

קרן מחקה S&P 500 מומלצת, השוואת קרנות סל S&P 500, קרן סל מדד אס אנד פי 500, קרן סל מחקה מדד S&P500 השוואה.

הקדמה

אם החלטתם שאתם רוצים לבצע השקעה עצמאית במדד S&P 500 באמצעות קרן סל מחקה אז המדריך הנוכחי נוצר בדיוק עבורכם.

תחילה נלמד מה זה בכלל קרן מחקה מדד אס אנד פי 500, דרך איפה ניתן להשקיע בקרן סל מחקה ואיך אני בוחר קרן מחקה S&P 500.

לאחר מכן אני אציג לכם רשימת קרנות סל מחקות מדד S&P 500 אמריקאיות, רשימת קרנות סל איריות מחקות מדד S&P 500 ונבצע השוואה מקיפה בין הקרנות השונות.

לבסוף נלמד איך קונים קרן סל מחקה S&P 500 צעד אחר צעד ונענה על מגוון רחב של שאלות נפוצות הקשורות להשקעה במדד אס אנד פי 500.

מה זה קרן מחקה מדד S&P 500?

קרן מחקה מדד S&P 500 היא למעשה קרן סל שבאמצעותה אנחנו יכולים לקבל חשיפה במקום אחד ל 500 החברות הנכללות במדד S&P 500.

המטרה שלנו בעת השקעה בקרן סל מחקה מדד S&P 500 היא להשיג את ביצועי המדד.

למה שלא נקנה מראש את המדד עצמו אתם שואלים?

מכיוון שהמדד הוא סך הכל נוסחה חישובית תיאורטית והוא אינו מחזיק מניות בפועל.

ובקיצור, אם אנחנו רוצים להשקיע במדד אנחנו מבצעים זאת דרך קרן סל שמחקה את המדד.

דרך איפה בין היתר ניתן לקנות קרן מחקה S&P 500?

1. דרך בתי ההשקעות הישראלים:

אנחנו יכולים לקנות קרן סל מחקה מדד אס אנד פי 500 דרך חשבון מסחר עצמאי בכל אחד מבתי ההשקעות הישראלים כדוגמת מיטב טרייד, IBI טרייד , פסגות טרייד או אקסלנס טרייד.

2. ברוקרים זרים:

ניתן לרכוש קרן סל מחקה S&P 500 בקלות גם דרך חשבון מסחר עצמאי באחד מהברוקרים הזרים כדוגמת אינטראקטיב ישראל.

לתשומת ליבכם:

גולשי האתר שלנו נהנים מהטבות נהדרות לפתיחת חשבון מסחר עצמאי.

בלחיצה כאן מטה תוכלו לקבל פירוט בנושא ולפתוח חשבון מסחר עצמאי בקלות:

IBI Trade

חשבון מסחר עצמאי-

מינימום פתיחת חשבון 15,000 ש"ח, פטור לשנתיים מדמי טיפול, מקבלים 250 ש"ח מתנת הצטרפות במזומן ישירות לחשבון המסחר, קורס מסחר במתנה ועוד.

איך אני בוחר קרן מחקה מדד S&P 500 - הפרמטרים להשוואת קרנות סל S&P 500

1. על פי סוג הקרן – קרן מחקה מדד S&P 500 אירית או קרן אמריקאית:

קרן אירית:

בבורסה הישראלית קיימות 2 קרנות איריות שעוקבות אחר מדד S&P 500 ונסחרות בשקלים,

קרן אחת של חברת בלאקרוק והשניה של אינבסקו.

היתרונות העיקריים של הקרנות האיריות הם מיסוי דיבידנדים נמוך, צבירת הדיבידנדים שמתקבלים (תוך כדי השקעה שלהם מחדש באופן אוטומטי) ודמי ניהול יחסית נמוכים.

מעבר לכך עצם האפשרות לרכוש קרן סל אירית מחקה S&P 500 שנסחרת בבורסה הישראלית בשקלים זה גם יתרון משמעותי שחוסך לנו עלויות של המרת מט"ח.

קרן אמריקאית:

בשוק ההון האמריקאי יש 4 קרנות סל פופולריות שעוקבות אחר מדד S&P 500,

קרן סל SPY, קרן סל VOO או קרן סל IVV ולאחרונה גם קרן סל SPLG.

לקרנות האמריקאיות יש 2 יתרונות עיקריים,

היתרון הראשון הוא כמובן דמי הניהול הנמוכים שיכולים להגיע עד 0.02% בלבד (בקרן סל VOO וקרן סל IVV לדוגמה).

היתרון השני נובע מכך שהקרנות מחלקות דיבידנד למשקיעים בהן אחת לכמה חודשים,

בדרך זו הן מעניקות תזרים מזומנים קבוע (אציין שמדובר ביתרון עבור חלק מהמשקיעים בלבד, יש לא מעט שיעדיפו שהקרן דווקא תצבור את הדיבידנד).

מנגד החיסרון העיקרי של הקרנות האמריקאיות נובע מכך שהן נסחרות בבורסה האמריקאית בדולרים ולא בבורסה הישראלית,

בעקבות כך אנחנו נאלצים לרכוש אותן בדולרים ולבצע המרת מט"ח.

* אציין שמי שמראש מחזיק דולרים אז זה יכול להיות דווקא יתרון עבורו כמובן.

2. דמי הניהול שמנהל הקרן גובה:

אין ספק שנעדיף לשלם דמי ניהול נמוכים ככל הניתן.

אך עם זאת כמובן שיש להתייחס לכל הפרמטרים בהשוואה ולזכור שדמי הניהול הם רק פרמטר אחד שצריך לקחת בחשבון.

3. שיטת העקיבה של הקרן – פיזית או באמצעות חוזים:

לא כל קרנות הסל שעוקבות אחר מדד S&P 500 מחזיקות את המניות בצורה פיזית.

הקרן האירית של אינבסקו לצורך הדוגמה מבצעת עקיבה סינתטית באמצעות חוזי SWAP ולא דרך החזקת המניות בצורה ישירה.

לכל אחת משיטות העקיבה יש יתרונות וחסרונות,

בהמשך המדריך נעמיק בכך בעת ההשוואה בין קרנות הסל האיריות.

4. שיטת הצמדת המיסוי של הקרן:

בחלק מהקרנות שעוקבות אחר מדד S&P 500 בסיס ההצמדה הוא שער הדולר ובחלק אחר בסיס ההצמדה הוא מדד המחירים לצרכן.

ככל שמדובר בהשקעה לפרק זמן ארוך יותר כך סביר להניח שהצמדת המיסוי על פי מדד המחירים לצרכן תהיה עדיפה עבורנו.

5. קרן חשופה למט"ח או מנוטרלת מט"ח:

במידה ונרצה להיות חשופים למט"ח אז נשקיע בקרן סל S&P 500 עם חשיפה למט"ח כדוגמת הקרנות האיריות או האמריקאיות שציינתי כאן במאמר.

אך עם זאת במידה ונרצה לנטרל את השפעות המט"ח אז נוכל לבצע זאת באמצעות קרן מנוטרלת מט"ח,

יש כמה כאלה שנסחרות בבורסה הישראלית.

לקראת סוף המדריך הנוכחי אני מסביר מדוע ברוב המוחלט של המקרים אני באופן אישי מעדיף לא לנטרל את השפעת המט"ח.

6. השוואת תשואות עבר:

אנחנו יכולים לבצע השוואה בין תשואות העבר של קרנות הסל השונות.

מכיוון שהקרנות שנשווה ביניהן מחקות את מדד S&P 500 אז התוצאה הסופית שתתבטא בתשואות העבר לגמרי רלוונטית עבורנו.

אך עם זאת ראוי לשים לב לכך שקרן אשר ניצחה בעבר לא בהכרח תנצח גם בעתיד,

לעתים קרנות הסל משנות את דמי הניהול במהלך השנים (לטובה או לרעה) ויש לשים לב לכך בעת ביצוע ההשוואה.

7. גודל הקרן והוותק שלה:

אני באופן אישי אעדיף לבחור בקרן סל שמנהלת מיליארדי דולרים, קיימת שנים רבות ומנוהלת על ידי חברת ענק עם מוניטין גבוה.

במצב כזה הסבירות של הקרן לשרוד לעוד עשרות שנים קדימה היא גבוהה,

בעיקר ביחס לקרנות סל חדשות של חברות עם פחות מוניטין ועם ותק נמוך יותר.

בנוסף על סמך העבר לא מעט קרנות סל ענקיות דווקא הוזילו בדמי הניהול במהלך השנים.

זאת לעומת קרן סל חדשה שעלולה לעשות "מבצע היכרות" ואז לאחר מספר שנים להעלות את דמי הניהול כאשר אנחנו כבר "לקוחות שבויים".

רשימת קרנות סל מחקות S&P 500 פופולריות בבורסה האמריקאית

נתחיל עם מספר דגשים למען הסדר הטוב:

- אין ברשימת הקרנות במדריך משום המלצה לביצוע פעולה כלשהי.

- אין באמור במדריך כתחליף לייעוץ השקעות ו/או שיווק השקעות כלשהו.

- יתכן שיש קרנות סל מחקות S&P 500 נוספות כמובן ומדובר ברשימה לא ממצה.

- הנתונים כאן נכונים לפי בדיקה שביצעתי בתאריך 06.05.2025 ועשויים להשתנות מעת לעת.

רשימת קרנות הסל שבהשוואה לגבי קרן סל מחקה מדד S&P 500 אמריקאית:

- קרן סל SPDR S&P 500 ETF Trust סימול SPY, קרן סל מחקה S&P 500.

- קרן סל Vanguard S&P 500 ETF סימול VOO, קרן סל מחקה S&P 500.

- קרן סל iShares Core S&P 500 ETF סימול IVV, קרן סל מחקה S&P 500.

- קרן סל SPDR Portfolio S&P 500 ETF, סימול SPLG, קרן סל מחקה S&P 500.

השוואת קרנות סל מחקות S&P 500 פופולריות בבורסה האמריקאית

תשואות עבר:

התשואה בין הקרנות זהה כמעט לחלוטין.

כמעט בכל יום במדידה שביצעתי קרן אחרת עוקפת את האחרות ככה שהשוואת התשואות ביניהן פחות רלוונטית.

דמי ניהול:

1. קרן סל SPLG – דמי ניהול של 0.02% לשנה.

2. קרן סל VOO – דמי ניהול של 0.03% לשנה.

3. קרן סל IVV – דמי ניהול של 0.03% לשנה.

4. קרן סל SPY – דמי ניהול של 0.0945% לשנה.

גודל הקרן (נכון ל 6.5.2025):

1. קרן סל VOO – הקרן מנהלת 621 מיליארד דולר.

2. קרן סל SPY – הקרן מנהלת 581 מיליארד דולר.

3. קרן סל IVV – הקרן מנהלת 570 מיליארד דולר.

4. קרן סל SPLG – הקרן מנהלת 63 מיליארד דולר.

מתי הקרן הוקמה?

1. קרן סל SPY – הקרן הוקמה בינואר 1993.

2. קרן סל IVV – הקרן הוקמה במאי 2000.

3. קרן סל SPLG – הקרן הוקמה ב 2005, אך רק בשנת 2003 דמי הניהול בה הופחתו לרמה של 0.02%.

4. קרן סל VOO – הקרן הוקמה בספטמבר 2010.

קרן מחקה S&P 500 מומלצת בבורסה האמריקאית - יש כזה דבר?

אם נסכם את ההשוואה אז מבחינת תשואה אין קרן שמנצחת באופן מובהק את האחרות,

בשל הפערים המינוריים בדמי הניהול יוצא שבכל טווח מדידה קרן אחרת הובילה (וגם אז בפער מינורי).

באופן כללי בזכות מחזורי המסחר האדירים בקרן סל SPY,

אני באופן אישי הייתי מעדיף להשתמש בה בעת ביצוע מסחר לטווחים הקצרים יותר.

כאשר מדובר על השקעה לעשרות שנים קדימה,

באופן אישי אני הייתי מעדיף לבחור בקרן סל SPLG, קרן IVV או קרן סל VOO בזכות דמי הניהול הנמוכים.

דמי הניהול בקרן SPLG עומדים על 0.02% ובקרנות VOO ו IVV עומדים על 0.03% בלבד,

הפער הזה צפוי להעניק יתרון לקרנות הללו על פני קרן סל SPY בטווח הארוך.

בכל מקרה כל בחירה עשויה להיות הגיונית וההבדלים בין הקרנות הללו מאוד מינוריים,

כל הקרנות מנהלות סכומי כסף אדירים ושלוש מתוכן (VOO, IVV ו SPY) נמצאות ב TOP 3 של קרנות הסל בבורסה האמריקאית מבחינת כמות נכסים.

רשימת קרנות סל ישראליות מחקות S&P 500 שנסחרות בבורסה הישראלית

- קרן סל מחקה מדד S&P 500 ישראלית – הראל מחקה (4D)יS&P 500

מספר קרן: 5129275.

דמי ניהול: 0%, דמי נאמנות 0.025% לשנה ודמי ניהול משתנים 0.1%.

סוג הקרן: קרן ישראלית מחקה מדד S&P 500, קרן כשרה. - אי.בי.אי. מחקה (4D)י S&P 500

מספר קרן: 5127469

דמי ניהול: 0%, דמי נאמנות 0.025% ודמי ניהול משתנים 0.3%.

סוג הקרן: קרן ישראלית מחקה מדד S&P500. - קסם S&P 500 (4D) KTF

מספר קרן: 5124482

דמי ניהול: 0%, דמי נאמנות 0.025% ודמי ניהול משתנים 0.1%.

סוג הקרן: קרן מחקה מדד S&P 500 ישראלית, קרן כשרה. - MTF מחקה (S&P 500 (4D

מספר קרן: 5122627

דמי ניהול: 0%, דמי נאמנות 0.03% ודמי ניהול משתנים 0.3%.

סוג הקרן: קרן ישראלית מחקה מדד S&P 500, קרן כשרה. - תכלית S&P 500 (4D) TTF

מספר קרן: 5113998

דמי ניהול: 0.30%, דמי נאמנות 0.03% ודמי ניהול משתנים 0.3%.

סוג הקרן: קרן מחקה S&P 500 ישראלית, קרן כשרה. - מור מחקה (4D)י S&P 500

מספר קרן: 5117601

דמי ניהול: 0.40% ודמי נאמנות 0.02%.

סוג הקרן: קרן ישראלית מחקה S&P 500.

הערות:

- הנתונים עדכניים ל 04.01.2025 ועשויים להשתנות מעת לעת.

- מדובר ברשימה שאינה ממצה ויתכן שיהיו קרנות סל נוספות (ניתן לעדכן אותנו ונוסיף במידת הצורך).

- אין ברשימת הקרנות משום המלצה לביצוע פעולה כלשהי.

מיטב טרייד

חשבון מסחר עצמאי-

מינימום פתיחת חשבון 10,000 ש"ח בלבד, מקבלים 250 ש"ח במתנה, פטור לשנתיים מדמי טיפול, קורס מסחר במתנה, פטור מתשלום עמלת קניה ומכירה על קרנות כספיות ועוד.

רשימת קרנות סל איריות מחקות S&P 500 שנסחרות בבורסה הישראלית

- קרן סל מחקה מדד S&P 500 אירית ISHARES CORE S&P 500 UCITS ETF.

מספר קרן: 1159250.

דמי ניהול: 0.07% לשנה.

סוג הקרן: קרן אירית. - קרן סל מחקה מדד S&P 500 אירית INVESCO S&P 500 UCITS ETF.

מספר קרן: 1183441.

דמי ניהול: 0.05%.

עמלת סוואפ (SWAP): 0.07% לשנה.

סוג הקרן: קרן אירית.

השוואת קרנות סל איריות S&P 500 שנסחרות בבורסה הישראלית

נבצע כעת השוואה בין 2 הקרנות האיריות שמחקות את מדד S&P 500 וזמינות להשקעה בבורסה הישראלית.

קרן סל בלאקרוק 1159250 מול קרן סל אינבסקו 1183441:

היתרונות העיקריים של קרן אירית בלאקרוק 1159250 זה שהיא משקיעה בצורה ישירה, מה שנקרא מעקב פיזי.

ניתן להגיד בזהירות שזוהי דרך ההשקעה הבטוחה ביותר.

דמי הניהול בקרן סל אירית בלאקרוק הם 0.07% בלבד.

אך עם זאת לקרן הסל האירית של בלאקרוק מחקה S&P 500 קיים חיסרון מהותי בכך שהמיסוי בה מוצמד לשערי המט"ח (דולר במקרה שלנו) ולא למדד המחירים לצרכן.

קרן סל אירית מחקה S&P 500 של חברת אינבסקו לעומת זאת מבצעת מעקב פיזי אך עם ציפוי סינתטי,

למעשה אינבסקו לא משקיעים בצורה ישירה מלאה כמו בלאקרוק ולדעתי מדובר בחיסרון.

אך עם זאת בהיבט מיסוי הדיבידנדים יש כאן יתרון אדיר בזכות כך,

התשואה שמתקבלת בקרן אינבסקו 1183441 שעוקבת אחר מדד S&P500 היא תשואת המדד בצורה מלאה ללא תשלום מס דיבידנד כלשהו.

יתרון נוסף לקרן האירית של אינבסקו 1183441 נובע מכך שהמיסוי בה מוצמד למדד המחירים לצרכן,

בהנחה שההשקעה היא לטווח הארוך אז מדובר על יתרון מיסוי משמעותי לעומת הקרן המתחרה של בלאקרוק שהמיסוי בה מוצמד לשערי המט"ח (דולר).

יחד עם זאת ראוי לציין שהחיסרון העיקרי של השקעה באמצעות קרן עם ציפוי סינתטי זה החשיפה לסיכון הצד שכנגד,

במידה והוא יתרחש המשקיעים חשופים להפסד כלשהו בעקבותיו.

בנוסף לכך דמי הניהול בקרן אינבסקו הם 0.05% אך קיימת גם עמלת Swap בגובה של 0.07%,

זאת אומרת שאנחנו מגיעים סך הכל לדמי ניהול של 0.12%, זה מעט גבוה יותר מדמי הניהול של קרן בלאקרוק (0.07%).

קרן אירית מחקה S&P 500 מומלצת בבורסה הישראלית - יש כזה דבר?

אם נסכם את ההשוואה בין קרן סל בלאקרוק 1159250 לבין קרן סל אינבסקו 1183441 אז לטווח הארוך ניתן לצפות שהקרן של אינבסקו תשיג תשואה מעט גבוהה יותר מהקרן של בלאקרוק,

בעיקר בזכות עניין הדיבידנד וההצמדה למדד המחירים לצרכן.

אך יחד עם זאת צריך לשים לב לסיכון "הצד שכנגד" שקיים בה בעקבות זה שהיא לא משקיעה בצורה פיזית ולקחת אותו בחשבון אם אתם חוששים ממנו.

בכל מקרה כל בחירה עשויה להיות הגיונית וההבדלים בין הקרנות לא גדולים.

שתי הקרנות נמצאות תחת ניהול של חברות ענק כדוגמת בלאקרוק או אינבסקו ודמי הניהול של הקרנות זולים מאוד.

מעבר לכך אנחנו כמובן נהנים בעת השקעה בהן מהיתרונות של השקעה בקרן אירית שנסחרת בבורסה הישראלית בשקלים.

איך קונים קרן מחקה S&P 500 מומלצת צעד אחר צעד?

1. פותחים חשבון מסחר עצמאי:

ראשית כל יש להחזיק בחשבון מסחר עצמאי בכדי לקנות קרן מחקה מדד S&P 500 מומלצת.

גולשי האתר שלנו נהנים מהטבות עבור פתיחת חשבון מסחר עצמאי,

אתם מוזמנים ללחוץ כאן מטה בכדי לקבל מידע נוסף לגבי ההטבות בכל אחד מהגופים:

- הטבה מיטב טרייד > >

- הטבה IBI טרייד > >

- אקסלנס טרייד הטבה > >

- הטבה פסגות טרייד > >

- הטבה אינטראקטיב ישראל > >

2. מבצעים הפקדת כספים ראשונית:

כעת עלינו לבצע הפקדת כספים לחשבון המסחר,

באמצעות הכסף שנפקיד נוכל לקנות קרן סל מחקה S&P 500.

שימו לב שאין הכרח כלשהו להשקיע את כל הכסף שתפקידו באופן מידי,

ניתן להשאיר חלק מהכסף על "מזומן" בחשבון המסחר עד שתחליטו במה להשקיע אותו.

3. בוחרים את קרן הסל הרלוונטית עבורנו:

כעת עלינו לבחור את קרן סל מחקה S&P 500 הספציפית שאנו רוצים להשקיע באמצעותה.

אם החלטתם להשקיע באמצעות קרן מחקה S&P 500 ישראלית או אירית אז בשלב זה תרשמו לכם בצד את מספר הקרן,

במידה והחלטתם להשקיע באמצעות קרן מחקה S&P 500 אמריקאית אז תרשמו בצד את סימול הקרן.

4. מאתרים את קרן הסל שבחרנו במערכת או באפליקציית המסחר:

כעת נרשום בכפתור החיפוש במערכת המסחר או באפליקציית המסחר את מספר הקרן (אם מדובר על קרן אירית או ישראלית).

במידה ומדובר על קרן אמריקאית אז נרשום בכפתור החיפוש את סימול הקרן וכך נאתר אותה.

5. שולחים פקודת רכישה לטובת השקעה בקרן סל מחקה מדד S&P 500 שבחרנו:

בשלב זה כל שנותר לנו זה רק לשלוח את פקודת הקניה בפועל.

אנחנו יכולים לשלוח פקודת LMT או פקודת MKT וכך לקנות קרן סל מחקה מדד S&P 500.

בעת שליחת פקודת קניה לימיט (LMT) אנחנו מציבים את המחיר שבו אנחנו מעוניינים לרכוש את קרן הסל,

במקרה כזה הפקודה תתבצע רק כאשר תתרחש עסקה במחיר שהצבנו או מתחתיו.

לעומת זאת אם שלחנו פקודת מרקט (MKT) אז הפקודה מתבצעת באופן מידי (כל עוד המסחר פתוח) על פי שער ההיצע בספר הפקודות.

6. מוודאים שהרכישה בוצעה במלואה:

רגע לפני שאתם סוגרים את מערכת המסחר שווה לוודא שאכן הרכישה בוצעה כראוי,

בחשבון המסחר תוכלו לראות את ההחזקות שלכם וכך לוודא זאת.

האם קרן מחקה S&P 500 מומלצת על פני השקעה במדד מניות עולמי?

באופן כללי ניתן להגיד שהשקעה פסיבית "לפי הספר" היא השקעה עם חשיפה עולמית.

בעקבות כך הגישה הרווחת היא השקעה במדדי מניות עולמיים עם חשיפה רחבה ככל הניתן ולא השקעה במדד S&P 500 בלבד.

אך יחד עם זאת ראוי לציין שבעשור האחרון מדד S&P 500 מנצח בענק את מדדי המניות העולמיים מבחינת תשואה.

מעבר לכך המדדים העולמיים כיום נמצאים כבר בחפיפה מאוד גבוהה למדד S&P 500 (מעל 60% חפיפה לצורך הדוגמה בין מדד ACWI לבין מדד S&P 500).

בעקבות כך משקיעים רבים מעדיפים להיחשף למדד S&P 500 בלבד על פני מדד מניות עולמי.

אם נסכם זאת אז למעשה שתי הבחירות טובות ולא רחוקות אחת מהשניה מבחינת פוטנציאל התשואה ורמת הסיכון,

לכן הבחירה הסופית תלויה בעיקר בגישה שלכם לנושא והאם אתם מאמינים שהכלכלה האמריקאית תמשיך לנצח את הכלכלה העולמית כפי שקרה בעשור האחרון או שלא.

האם קרן מחקה S&P 500 מומלצת על פני קרן כספית?

השקעה בקרן סל מחקה S&P 500 היא למעשה השקעה 100% מנייתית ולכן היא טומנת בתוכה תנודתיות גבוהה ואפילו אפשרות להפסד כספי.

אך עם זאת פוטנציאל הרווח בהשקעה מנייתית לטווח הארוך הוא גבוה,

משקיעים במדד S&P 500 עושים זאת במטרה להגדיל הון בטווח הארוך של שנים ואף עשרות שנים קדימה תוך כדי לקיחת סיכון.

מנגד השקעה בקרן כספית היא השקעה סולידית לחלוטין,

הסיכון בה הוא מינורי ומאוד דומה לסיכון של פיקדון בנקאי.

אך עם זאת פוטנציאל הרווח בעת השקעה בקרן כספית לטווח הארוך הוא נמוך,

התפקיד של הקרן הכספית זה בעיקר לשמור על ערך הכסף אל מול האינפלציה ולא הגדלת הון.

אם נסכם זאת אז לכל אחת מהאפשרויות יש יתרונות וחסרונות,

אי אפשר להגיד שבכל מצב קרן מחקה מדד S&P 500 מומלצת על פני קרן כספית.

לפני ביצוע השקעה כל אדם צריך לבחון מה הצרכים שלו והמטרות שלו, מה טווח ההשקעה והאם הוא מוכן לקחת סיכון.

מעבר לכך ראוי לזכור שניתן לשלב מספר השקעות בתיק ההשקעות שלנו,

לצורך הדוגמה זה יהיה לגמרי לגיטימי להשקיע את כספי קרן החירום שלנו בקרן כספית ולצד זאת את החסכונות שלנו לשנים קדימה להשקיע במדד S&P 500.

קרן מחקה מדד S&P 500 חשופה למט"ח או קרן מחקה מדד S&P 500 מנוטרלת מט"ח?

באופן אישי אני לא נוהג להשקיע לטווח הארוך במדד S&P500 באמצעות קרן סל מנוטרלת מט"ח.

לטווח הארוך אני מעדיף להיות חשוף לתנודת המט"ח (לטובה או לרעה),

מכיוון שלרוב זה יהיה עדיף על פני גידור מט"ח באמצעות קרן מנוטרלת מט"ח.

למה זה לרוב יהיה עדיף על פני גידור?

1. קיימת עלות לגידור מט"ח:

לקרן מנוטרלת מט"ח יש עלויות שהיא נאלצת לשלם מאחורי הקלעים עבור הגידור,

מדובר על עלות לא זניחה של כ0.5-1.5% לשנה שלמעשה יורדת מהכיס שלנו.

2. לרוב בקרן סל מנוטרלת מט"ח דמי הניהול יהיו גבוהים יותר:

אנחנו יכולים למצוא בקלות קרן מחקה S&P 500 חשופה למט"ח עם דמי ניהול של 0.07% (קרן אירית) או דמי ניהול של 0.03% (קרן אמריקאית),

ברוב המוחלט של המקרים מדובר בדמי ניהול זולים משמעותית לעומת קרן מנוטרלת מט"ח.

3. סוג הקרן:

קרן מנוטרלת מט"ח היא בהכרח קרן ישראלית.

לכן לא נוכל ליהנות מהיתרונות של קרנות איריות (אם הם רלוונטיים עבורנו) במידה ונחליט להשקיע באמצעותה.

4. אין לנו באמת מושג מה תהיה תנודת הדולר מול השקל בטווח הארוך:

הדולר יכול לרדת במהלך תקופת ההשקעה שלנו ונפסיד מכך,

אך חשוב לזכור שהוא גם יכול לעלות ונרוויח מכך.

אם בחרנו לגדר מט"ח זאת אומרת שלא נפסיד מירידה בערכו ולא נרוויח בעליה מערכו,

אבל מה שבטוח אנחנו נשלם על הבחירה הזאת עוד כ1% אם לא יותר בכל שנה.

בעקבות כך זאת המסקנה האישית שלי בנושא:

1. לדעתי האישית ככל וטווח ההשקעה שלנו הוא ארוך יותר,

כך סביר להניח שקרן אשר חשופה למט"ח תהיה עדיפה עבורנו על פני קרן מנוטרלת מטח.

לאורך זמן קרן S&P 500 עם חשיפה למט"ח תהיה זולה יותר בדמי הניהול (ברוב המקרים) ובנוסף עלויות התפעול שלה יהיה נמוכות יותר מכיוון שאין לה צורך לגדר מט"ח,

לכן סביר להניח שבמרבית המקרים התשואה הסופית שלה תהיה עדיפה על פני קרן מנוטרלת מטח בהנחה שמדובר בהשקעה של שנים ואף עשרות שנים קדימה.

2. אך עם זאת שימו לב שבמקרים חריגים ניתן להשקיע באמצעות קרן מנוטרלת מטח, אני לא פוסל זאת לחלוטין.

היא רלוונטית בעיקר במצבים שבהם אנחנו מעריכים שתנודת המט"ח תהיה חריגה מאוד לרעתנו.

לדעתי מדובר על סיכוי של 50-50 לכאן או לשם בטווח הארוך,

אבל אם מישהו חושב אחרת ומוכן לשלם על כך כ1% לשנה (ובנוסף לא ליהנות מעליה בשער הדולר אם תתרחש) אז זה לגמרי לגיטימי.

ומה לגבי מסחר לטווח קצר?

כאשר מדובר על מסחר לטווח קצר ורוצים לנטרל את השפעת המט"ח, קרן סל מנוטרלת מט"ח יכולה להיות מאוד רלוונטית.

החסרונות שלה משתקפים בצורה מהותית ככל וטווח ההשקעה הוא ארוך יותר,

אך עם זאת כאשר טווח ההשקעה הוא קצר (לדוגמה ימים או שבועות בודדים) אז מדובר על הבדלים מינוריים.

לטעמי שווה לשלם את העלות הזאת תמורת נטרול מט"ח אם אנחנו אכן רוצים לנטרל את השפעתו בעסקה קצרת טווח.

איך קונים קרן מחקה מדד S&P 500 בהוראת קבע?

לצערנו כיום בחשבון מסחר עצמאי ברוב המקרים לא ניתן לבצע רכישה אוטומטית באמצעות הוראת קבע.

אך עם זאת בשנה האחרונה הברוקר אינטראקטיב ישראל החל לאפשר רכישה בהוראת קבע אוטומטית ובהחלט מדובר בבשורה משמחת עבורנו.

אז אם תרצו לקנות קרן מחקה מדד S&P 500 בהוראת קבע אתם יכולים לבצע זאת באמצעות השירות החדש של אינטראקטיב ישראל בקלות.

איך רכישת קרן סל S&P 500 בהוראת קבע עובדת?

1. תחילה אתם מגדירים את הוראת הקבע שתרצו (סכום הכסף, אחת לכמה זמן ההוראה תתבצע ואיזה קרן סל ברצונכם לקנות).

2. במועד שהגדרתם בהוראת הקבע הכסף יועבר מחשבון הבנק שלכם אל אינטראקטיב ישראל (לדוגמה אחת לחודש או אחת לשבוע).

3. לאחר שהכסף יופקד תתבצע המרה של השקלים שלכם לדולרים ללא עמלת המרה.

4. לבסוף אינטראקטיב ישראל ירכשו עבורכם את קרן הסל מחקה S&P 500 שהגדרתם בהוראת הקבע.

אז אם חיפשתם אוטומציה בהשקעות שלכם, יש לכם כאן אחלה פתרון לדעתי.

מעבר לכך ראוי לציין שדרך אינטראקטיב ישראל ניתן לרכוש שברי מניות,

בעקבות כך הוראת הקבע אפשרית גם בסכומי כסף יחסית נמוכים ואין צורך לרכוש קרן סל שלמה.

עדכון מאי 2025:

בימים האחרונים גם אקסלנס טרייד הוסיפו אפשרות להשקעה באמצעות הוראת קבע.

עדכון יולי 2025:

החל מה 13.07.2025 גם איביאי טרייד הוסיפו אפשרות להשקעה דרך הוראת קבע.

לימודי השקעות פסיביות בשוק ההון

אם תרצו ללמוד בצורה מסודרת ומקיפה על השקעות פסיביות בשוק ההון אז אתם מוזמנים לבחון את הקורס שאני מציע – קורס השקעות פסיביות.

תשואה היסטורית קרן מחקה מדד S&P 500

במידה והחלטתם להשקיע במדד S&P 500 אז ודאי חשוב שתכירו את ביצועי העבר שלו.

בבלוג שלנו מחכה לכם מדריך מקיף על התשואה ההיסטורית של מדד S&P 500.

תוכלו ללמוד בו על תשואות העבר של מדד S&P 500 לפי שנים, לפי עשורים וכמובן שגם על תשואה שנתית ממוצעת של מדד S&P 500.

מעבר לכך אני מציג במהלך המדריך עוד מגוון רחב של סטטיסטיקות מעניינות הקשורות לביצועי המדד.

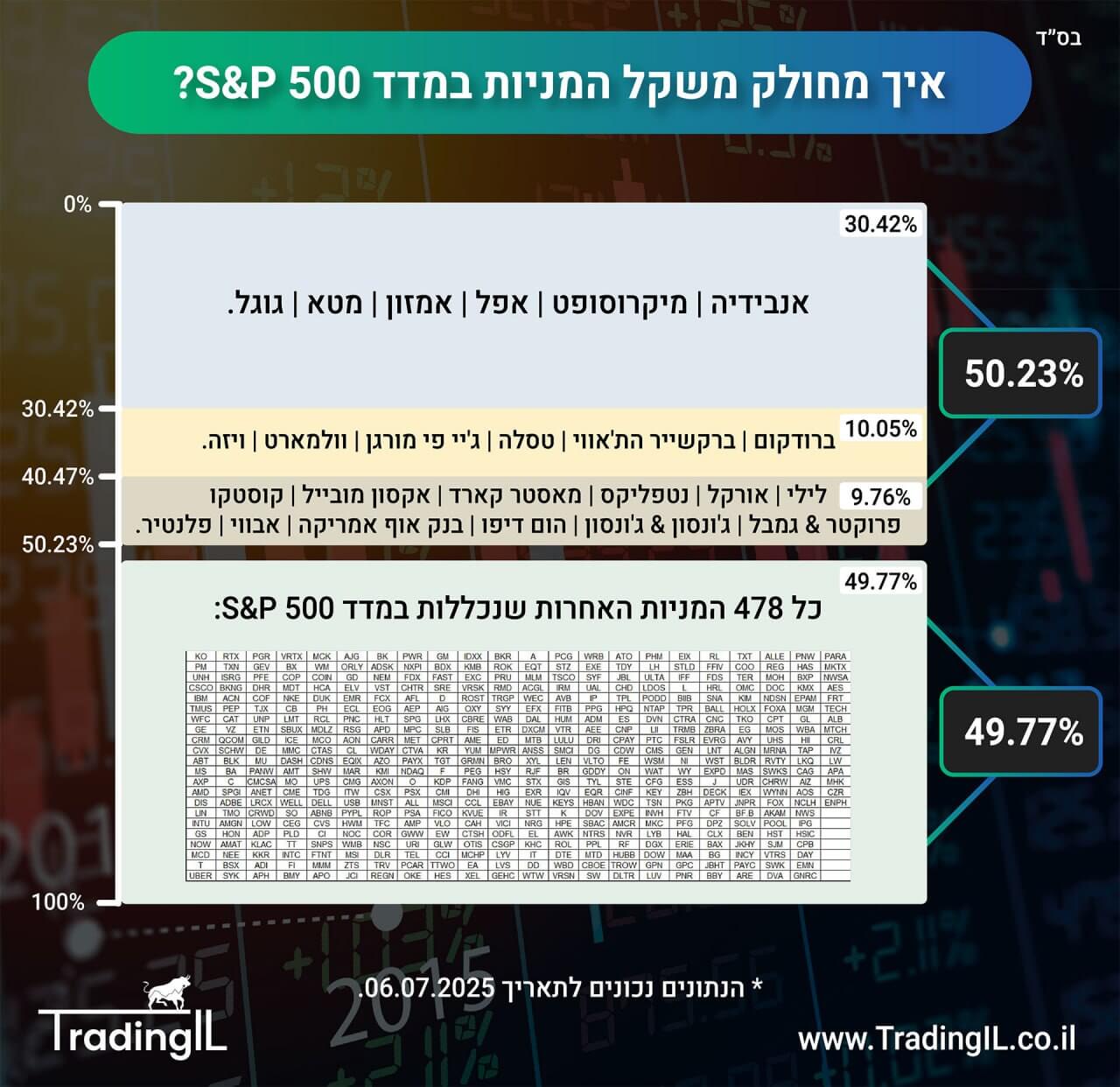

משקל המניות במדד S&P 500 - אם השקעתם בקרן מחקה S&P 500 זאת החשיפה שלכם:

סיכום

אני מקווה שהמדריך שלנו על איך בוחרים קרן S&P 500 מומלצת העניק לכם ערך.

אם אהבתם את התוכן שלנו אז אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

- השוואת מדדים עולמיים

- אפליקציית השקעות בבורסה

- קרן מחקה נאסדק

- טבלת אקסל הכנסות והוצאות

- השקעה באגרות חוב

- תשואה ממוצעת מדד S&P 500

- קרנות סל זהב

- מניות AI

- חברות ביטחוניות

אתם יכולים למצוא עוד מגוון רחב של סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר ו/או ייעוץ ו/או שיווק השקעות מכל סוג שהוא.

תגיות:

קרן מחקה מדד S&P 500, השוואה קרנות S&P 500, השוואת קרנות מחקות S&P 500, קרן סל מחקה S&P 500 מומלצת, איך לבחור קרן סל מדד S&P 500, השוואת קרנות סל מדד S&P 500, קרנות S&P 500, תעודת סל S&P 500 מומלצת, תעודות סל S&P 500, איך קונים קרן סל S&P 500 מומלצת.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים להשקיע דרך הבורסה הישראלית?

דאגנו לכם להטבות משמעותיות עבור מסחר עצמאי דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות.

מעדיפים לסחור בבורסה האמריקאית בעמלות נוחות דרך ברוקרים זרים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית דרך ברוקרים מובילים.

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים.

פוסטים נוספים שיכולים לעניין אותך:

לפוסט הזה יש 65 תגובות

שלום

מה קובע את המחיר ליחידה של קרנות איריות (אלו שנסחרות עם פקודות mkt ו lmt ) אם זה ההציע והביקוש אז מה מבטיח שתשואת הקרו תהיה בערך כמו תשואת המדד, מקווה שהשאלה שלי ברורה

היי עומר,

החברה שהנפיקה את הקרן קבעה את המחיר ההתחלתי שלה כרצונה.

משם המחיר של הקרן זז לפי ההחזקות של הקרן,

במדריך הנוכחי הקרנות עוקבות אחר מדד S&P 500 ולכן שינוי המחיר של הקרן יהיה על פי תנודת מדד S&P 500.

לכל קרן יש מה שנקרא "עושה שוק" שתפקידו לספק נזילות לקרן,

עושה השוק למעשה תמיד ממקם סכומי כסף בצד ההיצע ובצד הביקוש וכך הוא למעשה שומר על הקרן במחיר ההוגן שלה.

מקווה שזה ענה על השאלה שלך (:

שלום, תודה על הסקירה!

האם יכול להיות שעלויות המרת המט"ח כדי לסחור באופן שאינו מנוטרל מט"ח (כלומר עלויות החלפת שקלים בדולר או מטבע אחר), יעלו על העלות העודפת שכרוכה במסחר דרך קרנות מנוטרלות מט"ח (1-2% שהזכרת)?

היי נדב, בשמחה.

ראשית כל עלות המרת מט"ח היא חד פעמית ולא משהו שמתרחש מדי שנה בדומה לעלויות נטרול מט"ח שהצגתי ולכן בטווח הארוך היא פחות משפיעה.

מעבר לכך נכון להיום עלות המרת מט"ח דרך ברוקר כדוגמת אינטראקטיב ישראל היא מאוד מינורית (אפשר לבצע המרה של חצי מיליון ש"ח בעלות של 10 שקל),

ככה שזה לא משהו שאמור להשפיע בצורה מהותית לדעתי.

בתי השקעות עולמיים כדוגמת בלאקרוק ואחרים ודאי לא משלמים עלות המרה של 1% כמו אזרח רגיל שמבצע המרת מט"ח דרך הבנק.

הי דניאל

סקירה מפורטת וברורה יותר מזו לא מצאתי

יישר כח ותודה רבה

אם יש לך המלצה להשקעה יותר ספציפית בקרן (מהנ"ל) לטווח של 15 שנה.

מדד עולמי בעשור הקרוב בעידן טראמפ למשל לא יותר מומלץ או לפחות לחלק את ההשקעה?

ושוב תודה ענקית

היי יצחק, ראשית כל המון תודה על הפרגון, כיף לשמוע.

לגבי שאלתך – אני לא יועץ השקעות ולכן אסור לי להמליץ בצורה ספציפית.

לכל אחד יש את הצרכים שלו וייעוץ התואם את הצרכים שלך זה משהו שניתן לקבל דרך אנשי מקצוע המוסמכים לכך עם הרישיון המתאים מבחינת הרגולציה בישראל (:

מה שכן אני משתדל להעניק כמה שיותר מידע רלוונטי באתר שלי כך שאתה ואחרים תוכלו לבצע בחירה כמה שיותר מושכלת בהתאם למה שאתם רואים לנכון ועם ידע רחב ככל הניתן.

לגבי הדילמה בין השקעה במדד S&P 500 לבין השקעה במדד מניות עולמי – אתה יכול לצפות במדריכים שלי לגבי השוואת מדדי מניות עולמיים או במדריך לגבי השקעה במדד אס אנד פי 500 VS מדד מניות עולמי.

הם יוכלו להכווין אותך לגבי ההבדלים בין S&P 500 לבין מדד מניות עולמי (ספוילר: המניות האמריקאיות שהן למעשה לרוב המניות הנכללות במדד S&P 500 מהוות בין 60-75% בכל אחד ממדדי המניות העולמיים המובילים כיום, כך שקיימת חפיפה מאוד גבוהה בין כה וכה שצריך לקחת בחשבון).

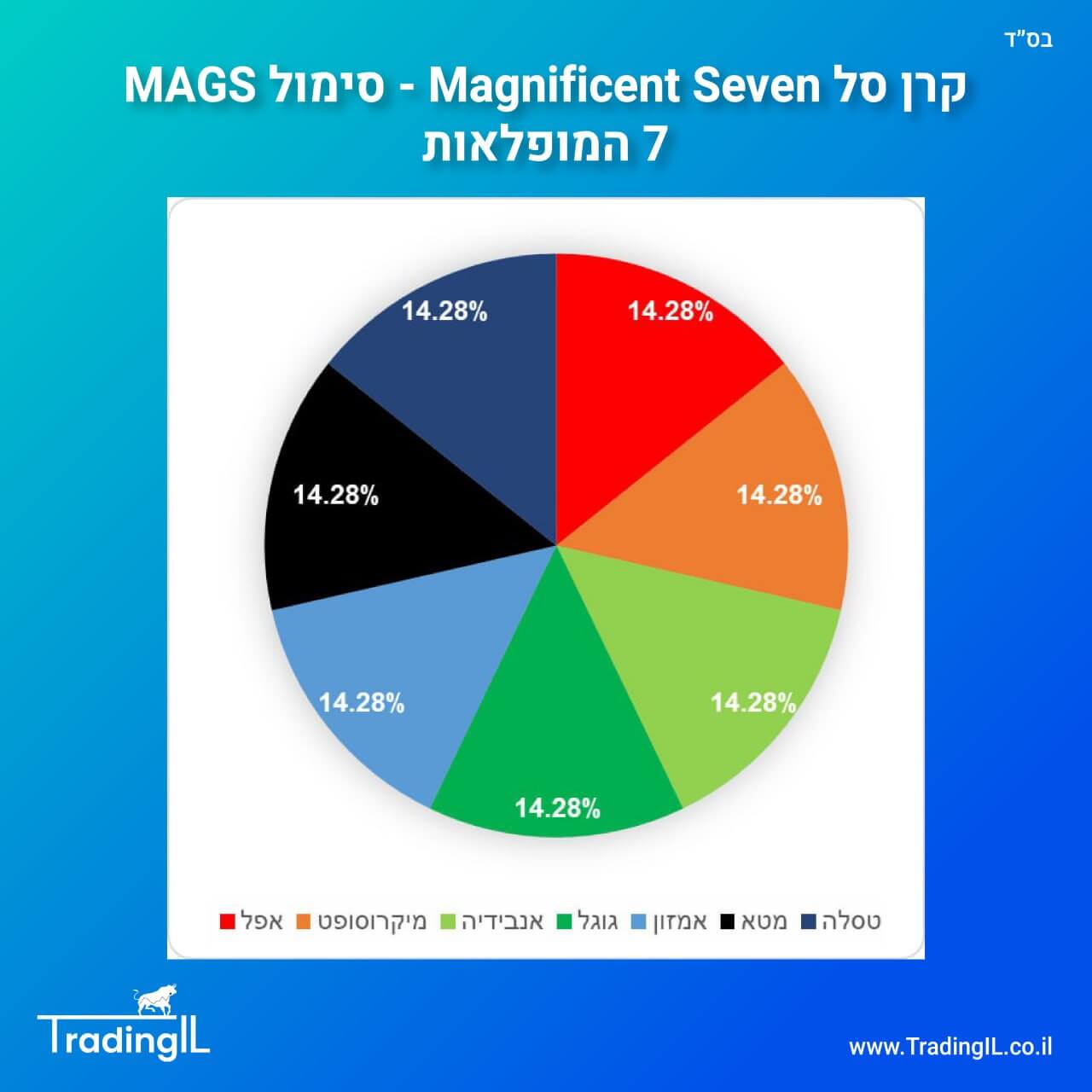

היי רציתי לשאול אם יש קרן שמחקה את SַP 500 ללא שבע המופלאות

היי אלי,

כן יש כזאת – הסימול שלה בבורסה האמריקאית הוא XMAG, שמה המלא הוא Defiance Large Cap ex-Mag 7 ETF.

איפה בדיוק Fair נכנסים לסיפור?

אני מתלבט אם לקנות קרן סל דרך חשבון מסחר עצמאי או קרן נאמנות דרך fair.

האם יש לך פוסט של היתרונות והחסרונות של זה?

היי דורי,

דרך Fair אתה יכול לקנות קרנות ישראליות מחקות מדד S&P 500, הן מוזכרות במאמר הנוכחי.

שים לב שהקרנות האיריות והאמריקאיות לא זמינות דרך שם, בכדי לרכוש אותן כבר תצטרך חשבון מסחר עצמאי.

יש לך באתר שלנו חוות דעת על ההצעה של חברת Fair אם אתה שוקל להשקיע באמצעותם,

אתה יכול לצפות בה בלחיצה כאן:

https://tradingil.co.il/פייר/

שלום

סקירות נהדרות ומחכימות.

מה אתה אומר על מדד הבנקים בישראל, תשואה של כ 280% ב 5 שנים אחרונות.

תודה רבה על הפרגון דוד היקר.

יש לך מדריך מפורט בנושא מניות הבנקים בבלוג שלי,

אתה מוזמן לגשת למדריך בלחיצה כאן מטה:

https://tradingil.co.il/השקעה-במניות-בנקים/

תודה רבה.

שאלה נוספת ברשותך…קרן סל/נאמנות או קופת גמל להשקעה, במה יותר כדאי להשקיע , האם ההבדל ביניהם הוא רק בזה שבקופת גמל אחרי גיל 60, אם נבחר לקבל את הכסף דרך קצבה לא נשלם מס רווחי הון של 25%, ובקרן סל כן נשלם? או שיש עוד הבדלים?

בשמחה,

שאלה מצוינת – גם עליה יש לי מענה מורחב באמצעות פוסט שלם בבלוג (:

אתה מוזמן לצפות בלינק המצורף כאן מטה בהשוואה המקיפה שערכתי בין חשבון מסחר עצמאי (השקעה באמצעות קרן סל מחקה) לבין קופת גמל להשקעה:

https://tradingil.co.il/קופת-גמל-להשקעה-או-חשבון-מסחר-עצמאי/

אחלה. אין עליך!

תודה על הפירוט וההיענות המהירה.

בהמשך לכתבה על מדד הבנקים.

מה ההבדל בין קרן מחקה לקרן סל, זה לא אותו דבר?

סוגי הקרנות הללו ממש דומים.

ההבדל העיקרי טמון בכך שקרן סל נסחרת בצורה רציפה בכל שעות היום וניתן לשלוח בה פקודות מסחר כדוגמת LMT או MKT.

לעומת זאת קרן מחקה היא קרן שנסחרת אחת ליום בשעה מיועדת (לרוב ב16:00),

בכדי לרכוש אותה שולחים פקודת KRN וכל הפקודות מתבצעות בשער אחיד עבור כולם.

תודה על הכתבה

ברשימת קרנות סל הישראליות שלך ציינת "דמי ניהול משתנים"

זאת אומרת שבטוח משלמים את הדמי ניהול האלה?..מה זה אומר בדיוק?

בשמחה.

דמי ניהול משתנים נגבים מהמשקיעים בקרן רק במידה והיא עקפה את תשואת נכס הייחוס שלה.

נכס הייחוס למרבית הקרנות הישראליות הוא S&P 500 – NTR.

באופן כללי בשנה ממוצעת הן צפויות לעקוף את נכס הייחוס הזה מכיוון שהוא מגלם בתוכו מיסוי דיבידנד על סך 30% שנלקח,

בפועל הקרנות הישראליות עוקבות בצורה סינטטית אז לא מתקבל דיבידנד ואין מיסוי דיבידנד שצריך להילקח (כאשר בו בעת הן נהנות גם מתשואת הדיבידנד, בדומה לקרן של האירית של אינבסקו).

לכן הן צפויות לעקוף אותו למעט מקרים חריגים.

בעקבות כך בהחלט יש לטעמי בהחלט יש לקחת את דמי הניהול המשתנים כחלק מסל השיקולים.

היי

תודה על הסקירות המפורטות.

האם יש אפשרות לרכוש קרנות מחכות מדד בבורסה האמריקאית (כמו voo ו ivv) אבל לא לקבל דיבידנדים אלא שהם יושקעו חזרה בעזרת קניה נוספת של הקרן.

אם כן, מה יהיה חישוב המס?

בנוסף, שמעתי שיש קרנות מחכות אבל מואצות פי 2 או פי 4, אני מניח שהם סינתטיות.

שלום מאיר, ראשית כל תודה רבה.

באופן כללי קרנות אמריקאיות הן בהכרח קרנות שמחלקות דיבידנד,

לכן לא ניתן לרכוש קרן אמריקאית צוברת דיבידנד כפי שתיארת.

במידת הצורך תוכל לרכוש קרן אירית מחקה S&P 500 צוברת כדוגמת הקרנות של בלאקרוק או אינבסקו שמופיעות במדריך.

לגבי קרנות ממונפות זה אכן דבר שקיים,

אני מכיר שבבורסה האמריקאית ניתן להשקיע בקרנות מדד S&P 500 ממונפות פי 2 ופי 3.

אם תרצה להרחיב בנושא אתה מוזמן לבקר באתר שלנו במדריך על קרנות ממונפות.

היי דניאל!

אחלה אינפורמציה, מוערך מאוד!

מה שכן עדיין בוער בי לשאול, זה לגבי הקרנות האיריות שנהנות מהטבה במס הדיבידנדים (15% בהשוואה ל25% אם אני לא טועה?) בנוסף להשקעה חוזרת של הדיבידנדים לתוך ההשקעה באופן אוטומטי. וגם אם נניח נחליט להשקיע את הדיבידנדים שהתקבלו בקרן אמריקאית ישר בחזרה לקרן, הרי שעכשיו הסכום שהוסף הוא סכום מופחת – הבדל של 10%. והרי שבטווח הארוך, ואם אנחנו מדברים על סכום השקעה של עשרות אלפי שקלים, ההפרש בין השקעה בקרן S&P אירית לאמריקאית יכול להגיע לאלפי ואפילו עשרות אלפי שקלים, בזכות ריבית דריבית (הקרנות האיריות יצברו מחדש את הדיבידנד עם סכום גבוה יותר) שתביא לצמיחה אקספוננציאלית של ההשקעה הראשונית (בהנחה והתשואות לאורך השנים חיוביות כמובן). האם אני טועה?

ואמנם בתי השקעות ישראלים גובים עמלות גבוהות יותר מאינטרקטיב ישראל לצורך העניין, אבל באינטרקטיב ישראל לא מתאפשר לסחור בקרנות איריות. ובהתחשב בעובדה הזאת בלבד, הרי שהעמלות הגבוהות יותר של בתי ההשקעות הישראלים מתגמדות ונהיות לא רלוונטיות כמעט, כששמים אותן אל מול הפרש הרווח שהיתרון של הקרנות האיריות מופחתות המס עשוי להניב, בבית השקעות ישראלי, בהשוואה לאינטרקטיב ישראל. כמו שאמרתי קודם (ובמידה והחישוב שלי הגיוני ונכון) אלפי שקלים ואפילו עשרות אלפי שקלים בטווח הארוך (10-20 שנה).

אז מתבקשת השאלה האם זאת לא סיבה מספקת כדי לבחור בבית השקעות ישראלי במקום בכל ברוקר/פלטפורמת השקעה אחרת? נשמע די רציונלי..

אני תוהה כי כבר כיוונתי לפתוח חשבון באינטרקטיב ישראל, אבל רק העובדה הזאת בפני עצמה ערערה אותי.

אשמח לשמוע קצת פידבק שלכם על העניין הזה 🙂

שוב תודה,

נבו

שלום נבו,

תודה רבה על הפרגון כיף לשמוע (:

1. לגבי החלק הראשון שבשאלתך אתה לגמרי צודק,

היתרון של הקרנות האיריות מגיע לידי ביטוי בטווח הארוך והוא מאוד משמעותי ככל שמשך ההשקעה עולה.

בעקבות כך משקיעים פסיביים רבים נוהגים לבצע השקעה לטווח הארוך באמצעות קרנות איריות.

2. לגבי בתי השקעות ישראלים – אכן יש יתרון מהותי לבתי ההשקעות הישראלים בזכות כך שניתן לבצע השקעה *בשקלים* דרך קרנות איריות,

זה חוסך המרות מט"ח ובנוסף בחלק מהמקרים הצמדת המיסוי היא *למדד המחירים לצרכן* ולא למט"ח.

3. לגבי אינטראקטיב ישראל – אכן לא ניתן לסחור דרכם בבורסה הישראלית ולכן הנושא של השקעה בשקלים ללא צורך בהמרת מט"ח והשקעה צמודה למדד המחירים לצרכן אינה רלוונטית.

אך יחד עם זאת שים לב שניתן לרכוש בדיוק את אותן קרנות איריות בדיוק, פשוט בבורסות אירופה השונות (לדוגמה לונדון, שוויץ או גרמניה),

לכן למעשה גם דרכם ניתן ליהנות מהיתרונות הגלומים בקרנות האיריות.

אז יוצא שנשארנו רק עם 2 חסרונות:

א. הצורך בהמרת מט"ח (המרה משקלים לאירו בכדי לרכוש בבורסות אירופה) – אם אתה דרך אינטראקטיב ישראל אז ניתן לציין גם שכיום הם גובים עמלת המרת מט"ח ממש אטרקטיבית,

ככה שלדעתי החיסרון הזה פחות מהותי (10 ש"ח עמלת המרה לסכום של עד 500,000 ש"ח וההמרה מתבצעת בשער הרציף – ניתן לקרוא על זה בפירוט ב"חוות דעת אינטראקטיב ישראל" שבבלוג).

ב. הצמדת מיסוי למט"ח במקום מדד המחירים לצרכן – זה חיסרון שעדיין נשארים איתו וכאן היתרון העיקרי של בתי ההשקעות הישראלים למולם.

ראוי לציין שלא כל הקרנות האיריות בישראל צמודות למדד המחירים לצרכן וחלקן צמודות למט"ח בין כה וכה.

תודה דניאל על התשובות.

אם כך מה היא התכנית שנקראת DRIP, האם היא לא עובדת על קרנות מחכות?

ככל הידוע לי התכנית שנקראת DRIP למעשה מקבלת את הדיבידנד לחשבון המסחר שלך ומיד מבצעת את הרכישה במקומך.

זה אינו תחליף לתשלום מס הדיבידנד אלא רק מעניק אוטומציה לכך שהדיבידנד יחזור להיות מושקע בהקדם מבלי צורך בהתערבות אקטיבית מצידך.

זה לגמרי יתרון מהותי ורלוונטי עבור המון אנשים, אבל לצערי חוץ מנוחות זה לא חוסך בצורה כלשהי בתשלום המס.

היי דניאל

אשמח לדעת לגבי השקעה בקפ"ג בחברת הראל (במסלול עוקבS&P) מול קנייה עצמאית (דרך הבנק) של קרן קרן סל מחקה מדד S&P 500 ישראלית – הראל מחקה (4D)יS&P 500מספר קרן: 5129275.

בהשקעה בקפ"ג יש לי דמי ניהול של 0.7% מול קנייה עצמאית ששם דמי ניהול: 0%, דמי נאמנות 0.025% לשנה ודמי ניהול משתנים 0.1%.

אבל יש לי עמלה כספית על כל קנייה בנפרד (זה משהו קבוע או משתנה בין בנקים?)

היי מיכל,

ראשית כל אציין שיש בבלוג מדריך עם השוואה מפורטת בין קופת גמל להשקעה מסלול מחקה S&P 500 לבין השקעה בקרן סל מחקה מדד S&P 500 דרך חשבון מסחר עצמאי:

https://tradingil.co.il/קופת-גמל-להשקעה-או-חשבון-מסחר-עצמאי/

שווה לקרוא שם וללמוד על ההבדלים לעומק (:

על קצה המזלג ההבדלים העיקריים בעלות הם:

1. קופת הגמל להשקעה שציינת גובה דמי ניהול של 0.7% לשנה,

זאת לעומת קרן הסל שגובה 0.125% בלבד (אם נקח בחשבון גם את דמי הניהול המשתנים וגם את דמי הנאמנות).

לכן קרן הסל משמעותית יותר זולה בהיבט הזה.

2. לקופת גמל להשקעה יש גם "הוצאות ניהול השקעות" שאותם לא פירטת,

גם שם מדובר על עמלה שיכולה להיות בגובה של 0.07% – 0.15% במרבית המקרים.

לגבי העמלה שציינת על כל קניה בנפרד:

1. אם תחליטי לרכוש מדי חודש קרן מחקה S&P 500 ישראלית אז אכן יש לכך עלות בחשבון מסחר עצמאי (בניגוד לקופת גמל להשקעה ששם ההפקדה היא בחינם).

2. העמלה דרך חשבון מסחר עצמאי בבתי ההשקעות הישראלים עומדת על 0.07-0.08% בלבד מהעסקה עם מינימום לפעולה של 2.35-4.65 ש"ח (כתלות בבית ההשקעות הספציפי).

3. מדובר בעמלה מאוד מינורית ולמעשה אם נניח שתרכשי מדי חודש בסכום הנמוך מ 2,900 ש"ח אז דרך IBI לדוגמה את תשלמי 2.35 ש"ח בלבד על הפעולה הזאת, דרך אקסלנס 3 ש"ח ודרך מיטב טרייד 4.65 ש"ח.

4. אם תחליטי לבצע את הרכישה דרך הבנק אז העלות גבוהה משמעותית ויכולה גם להיות כמה עשרות שקלים מדי חודש, את זה קשה להשוות עבורך מכיוון שלכל בנק קיימת הצעה שונה והכל בהתאם למיקוח שמתקיים מול הלקוח.

5. באופן כללי מי שמעוניין לבצע השקעה פסיבית בצורה יעילה ברוב המוחלט של המקרים יבחר בחשבון מסחר עצמאי דרך אחד מבתי ההשקעות הישראלים,

כך הוא גם ישלם משמעותית פחות וגם לא יהיה לו צורך כלשהו במיקוחים.

אם מעניין אותך להשוות מול הבנק שלך אז יש לך כאן פירוט לגבי ההצעה של כל אחד מבתי ההשקעות הישראלים המובילים (יחד עם ההטבות שלנו):

https://tradingil.co.il/בתי-השקעות-ישראלים/

אם יש שאלות והתלבטויות נוספות אז אשמח לסייע,

שיהיה המון בהצלחה! (:

היי דניאל

תודה רבה על התשובה המפורטת!

עברתי על המדריכים שהבאת ואכן יש יתרון משמעותי לבתי השקעות

היתרון העיקרי בבנק שלי זה העובדה שניתן לעשות הו"ק בסכום קבוע ואז אין לי התעסקות חודשית עם קנייה של הקרן.

אתה יודע אם יש אפשרות של הו"ק גם בבית השקעות?

בשמחה מיכל (:

בכללי אין מניעה להגדיר הוראת קבע בחשבון הבנק שלך שתעביר כסף אחת לחודש בתאריך מסוים לחשבון המסחר.

אבל יומיים-שלושה לאחר ביצוע הוראת הקבע תצטרכי לוודא שאכן הכסף הגיע לחשבון המסחר שלך ואז לבצע את הרכישה בעצמך.

גם בבנק את נדרשת לבצע את הרכישה בעצמך אני מעריך.

אני דווקא רואה יתרון בכך שהכסף מנווט ישירות לחשבון אחר (במקרה כאן לחשבון המסחר) מכיוון שזה מונע מאיתנו את האפשרות להתחרט על ההפקדה החודשית ומכריח אותנו להשקיע (:

היי דניאל, שתי שאלות:

מי אחראי על תשלום המס על דיבידנדים בקרנות האיריות הצוברות ואם אני עצמאי האם צריך לדווח על זה?

האם יש איזו חשיפה או סיכון בהשקעה דרך אינטראקטיב ישראל אם היא מפסיקה את הפעילות של מסיבה כזו או אחרת?

היי עמית (:

1. הקרן עצמה מקבלת את הדיבידנד ומכניסה את אותם סכום כסף חזרה להשקעה אצלה.

אתה למעשה לא מקבל דיבידנד לחשבון המסחר שלך ולכן אין צורך בהתעסקות מצידך בהיבט הזה.

2. בכללי אם בחרת לדוגמה בחשבון ברגולציה אמריקאית אז הכסף שלך בפועל יושב באינטראקטיב העולמית (גם לשם אתה מעביר את הכספים בעת פתיחת החשבון),

אז למיטב ידיעתי אין סיכון כלשהו בהיבט הזה חוץ מחוסר נוחות (למעשה במקרה שתיארת אינטראקטיב ישראל לא יתנו שירות ולכן תצטרך לראות מי יכנס בנעליהם או לחלופין לפעול לקבל שירות דרך אינטראקטיב העולמית).

תודה רבה על המענה המהיר, אז אם הקרן האירית נמחקת / נעלמת (תרחיש לא סביר בעליל) הכספים שהשקעתי הולכים איתה?

אם השקעת בקרן אירית נניח של אינבסקו או בלאק רוק מחקה S&P 500 דרך הבורסה הישראלית והקרן נמחקה ממסחר בישראל אז יש לך אפשרות למכור אותה במגוון בורסות ברחבי אירופה שבהן היא עדיין נסחרת.

זה מקרה קיצון, אבל בא נגיד שקיים לו סיכוי קלוש כלשהו.

עכשיו אתה יכול לשאול מה יקרה אם בכל בורסות אירופה הקרן תמחק ממסחר או שהחברה שמנהלת אותה בכלל תסגור את שעריה.

זה מקרה שעוד יותר תלוש מהמציאות (הרי מדובר בחברות ענק כמו אינבסקו או בלאקרוק) אבל במקרה כזה פשוט כל מי שהחזיק בקרן יקבל את הערך הנוכחי שלה ביום המסחר שבו היא נסגרה במזומן לחשבון שלו (כאילו הוא מכר את הקרן בבורסה).

לחלופין ברוב המקרים מה שקורה זה שפשוט חברה אחרת רוכשת את הפעילות של החברה שנסגרה ולמעשה "נכנסת בנעליים" של החברה שהחליטה לסגור את שעריה.

במקרה כזה הכל אמור להיות אותו דבר,

למעט שם הקרן שיתחלף ואולי דמי הניהול ודברים מינוריים בסגנון הזה.

למה עדיף אינבסקו מבלאקרוק ? אם אפשר קצת לפתןח את זה

היי,

לא בטוח שאינבסקו בהכרח עדיף על בלאקרוק האמת, יש יתרונות וחסרונות לכאן ולשם.

אתה מוזמן למצוא במדריך את ההשוואה שערכתי ביניהם (קיימת טבלת השוואה ומתחתיה סיכום קצר שלי).

בכללי אלה היתרונות העיקריים של קרן סל מחקה S&P 500 אינבסקו על פני קרן סל מחקה S&P 500 בלאקרוק:

1. מקבלים את תשואת המדד *כולל תשואת הדיבידנד* ללא קבלת דיבידנד בפועל ולכן ללא תשלום מס דיבידנד.

2. המיסוי צמוד למדד המחירים לצרכן.

שלום, אני בן 47 ולא השקעתי בעבר בשוק ההון דרך חשבון מסחר עצמאי. פתחתי חשבון באינטראקטיב ישראל והתחלתי ללמוד את שוק ההון ומתרגל באתר דמו. אבל ראיתי לאחרונה את השקעות לעצלנים (פאסיביים) שאומרים שהדרך הזולה והרווחית ביותר זו השקעה במחקה מדד ולא לעשות מסחר יומי.סווינג ולתזמן את השוק (וגם מצריך זמן וניסיון) והבנתי שרק 5% מצליחים לעקוף את המדד.

השאלה האם נכון בגילי, להכנס לשוק ההון ואם בצורה פאסיבית אז האם עדיף לי קרנות איריות או אמריקאיות בהתחשב בתשואות, דמי ניהול וכו׳.

ועוד שאלה האם אני יכול מנוע מצב של ירידה בקרן מחקה (ע״י הוראות כמו Trailing stop או Stop Loss).

תודה רבה

שלום יוסי (:

1. בכללי לדעתי עבור 95% מהאנשים כנראה שאכן עדיף לבצע השקעה פסיבית בשוק ההון על פני מסחר אקטיבי.

מסחר יומי או סווינג דורש למידה מעמיקה וניסיון רב, למרבית האנשים אין פנאי לכך או בכלל רצון לעסוק באופן מקצועי בשוק ההון.

2. לגבי כמה מצליחים לעקוף את המדד ממה שאני מכיר הנתון מדבר רק על קרנות אקטיביות מול פסיביות ולא סוחרים עצמאיים.

אבל בא נניח שהוא נכון ומדבר על סוחרים עצמאיים – במקרה כזה עולה השאלה את מי מכלילים בנתון הזה (מי שפתח חשבון וסחר יומיים בלי ללמוד נכלל בסטטיסטיקה הזאת? מי שמראש סחר בצורה סולידית נכלל בסטטיסטיקה הזאת? מי שכל הניסיון שלו מסתכם בגג שנה? וכן הלאה).

מעבר לכך במרבית המקצועות המבוקשים בעולם רק אחוז קטן באמת מצליחים בגדול (ראה ערך יזמים, כדורגלנים, טייסים, זמרים וכן הלאה).

נשמע לי פחות הגיוני לבחור מקצוע לחיים *רק* על פי אחוז ההצלחה של הקהל הכללי בו (:

3. לגבי השקעה פסיבית זה לא כל כך תלוי בגיל שלך אלא תלוי במשך ההשקעה שלך.

ככל שאתה בן 47 ואתה מתכנן להשקיע עד גיל 67 בעזרת ה' ויותר אז בהחלט נשמע לי הגיוני לבחור בהשקעה פסיבית במדדי מניות מרכזיים.

לגבי בחירת סוג הקרן השתדלתי לפרט במאמר הנוכחי ובמאמרים נוספים בבלוג שלי,

על פי רוב לאזרחי ישראלי שיכולים לרכוש בשקלים כנראה שעדיף להשקיע באמצעות קרן אירית ולא אמריקאית (כך נמנעים מחשיפה למס עיזבון, מהצורך בהמרה משקלים לדולרים ולעתים נהנים במיסוי ריאלי צמוד מדד על פני מיסוי מט"ח).

4. שים לב שפקודת סטופ לוס לא רלוונטית בעת השקעה פסיבית,

היא נוגדת את כל הנושא הזה ואם זו מטרתך אז כדאי להימנע ממנה.

בתור סוחר יומי או סווינג היא בהחלט הגיונית וניתן לבצע אותה גם בקרן מחקה, תוכל למצוא הרחבות בנושא סטופ לוס וטריילינג סטופ בבלוג שלי).

שיהיה המון בהצלחה (:

תודה רבה על הסקירה המקיפה.

האם השקעה בתעודת סל spy משקיעה את הדיוידינדים חזרה או שזה משהו שאני צריך לעשות בעצמי?

ואם היא לא משקיעה בעצמה האם יש תעודת סל אחרת שכן עושה את זה? ללא התעסקות שלי.

בשמחה (:

1. בכללי חלק מקרנות הסל משקיעות את הדיבידנד בחזרה וחלק לא.

2. יש מונח שנקרא "קרן מחלקת" שזה מבטא את זה שהקרן מחלקת דיבידנד למשקיעים בה (הקרנות האמריקאיות כדוגמת קרן סל SPY, קרן סל VOO ו IVV הן כאלה).

במקרה כזה בחלק ממערכות המסחר ניתן להגדיר פעולת DRIP שזוהי למעשה פעולה שמבטאת רכישה חוזרת באמצעות הכסף של הדיבידנד שהתקבל *באופן אוטומטי*.

3. מנגד יש מונח שנקרא "קרן צוברת", המונח קרן צוברת מבטא את זה שהקרן משקיעה את הדיבידנד מחדש באופן אוטומטי עבור המשקיעים, קרן אירית בלאקרוק 1159250 היא כזאת.

4. קרן אירית אינבסקו 1183441 והקרנות הישראליות עוקבות באופן סינטתי אחר המדד ולכן מקבלות את תשואת המדד *כולל תשואת הדיבידנד* (ללא קבלת דיבידנד בפועל).

לכן ניתן להגיד שגם בהן הדיבידנד מושקע חזרה באופן אוטומטי ללא צורך בפעולה מהצד שלנו.

היי דניאל, תודה על הפוסט הזה בפרט, ועל כל האתר הענק הזה בכלל!

ראיתי ששאלו כאן לגבי השוואה של ניהול חשבון מסחר עצמאי עם קרנות סל של מדדי מניות, סנופי ועולמי ואחרים, מול קופ"ג להשקעה, [וציינת לפוסט אחר כאן באתר].

אני רוצה לדעת על השוואה של קרן השתלמות לעצמאי, עם הפקדה של התקרה השנתית הפטורה ממס ריווחי הון, מול ניהול חשבון מסחר עצמאי [וכדלעיל], מי מהם עדיף? כי אמנם ישנו פטור ממיסים על קה"ש, אבל מצד שני יתכנו שינויים בהחזקת המדדים בין קה"ש לחשבון מסחר, [ויתכן לטובת החשבון העצמאי בגובה התשואה], וכן דמי הניהול הגבוהים משמעותית של קה"ש מול חשבון מסחר, ושאר שיקולים כאלו ואחרים.. מה תכלס מהניסיון העשיר שלך, מי מבינהם מומלץ?

בשמחה חיים, תודה רבה על הפרגון.

לגבי שאלתך התשובה היא – תלוי.

קרן השתלמות לעצמאים כוללת בתוכה הטבות מס אדירות לעצמאי:

1. סכום מסוים נחשב בתור הוצאה מוכרת (הסכום המדויק הוא כתלות בהכנסות העסק).

2. פטור ממס רווח הון לאחר 6 שנים.

אם אותו עצמאי אכן מכניס סכום כסף גבוה וכך מנצל את ההטבה של הוצאה מוכרת בצורה מלאה אז ודאי שבכל שנה חשוב מאוד להפקיד אליה וזה הדבר הטוב ביותר לבצע לדעתי.

למעשה בשנת 2025 בהפקדה של 13,203 ש"ח ניתן לקבל הטבת מס בסך של עד 4,621 ש"ח ועוד חיסכון בביטוח לאומי של עד 802 ש"ח,

סך הכל יצא שאותו עצמאי הפקיד 13,203 ש"ח אבל בתכלס יתכן "שחזרו אליו" עד 5,423 ש"ח (כ41% מהסכום שהפקיד).

עכשיו השאלה הנוספת שנשאלת היא האם להפקיד 20,520 ש"ח (במקום 13,203 ש"ח) וליהנות מתקרת הפטור ממס רווח הון – לדעתי התשובה היא כן ברוב המוחלט של המקרים, אבל כאן כבר יתכן שאם נפתח מחשבון אז במצבים מסוימים נגלה שחשבון מסחר עצמאי עדיף (בעיקר שטווח ההשקעה הוא עשורים קדימה, בהנחה שיש חיסכון מאוד גבוה בעלויות ההשקעה בעקבות המסחר העצמאי, בהנחה שהתשואה היתה גבוהה וכו').

התחלתי לנסות לענות על שאלתך הספציפית ולבצע חישובים,

אבל קצרה היריעה כאן בתגובה לפוסט וגם זה תלוי בכל כך הרבה משתנים שלא בשליטתנו (כמה דמי ניהול בדיוק תחסוך? מהו טווח ההשקעה? מה תהיה האינפלציה באותם שנים? באיזה קרן בדיוק תשקיע? ועוד).

מה שכן שים לב שיש פתרון מדויק למה שאתה מחפש, הוא נקרא "קרן השתלמות IRA".

למעשה אנחנו יכולים להעביר את כספי קרן ההשתלמות שלנו לניהול עצמאי שלנו (IRA) ובו זמנית עדיין ניתן ליהנות ממלוא הטבת הפטור ממס עד התקרה שקיימת בקרן השתלמות רגילה, מדמי ניהול זולים יותר וכמובן מניהול עצמאי שלנו בדומה לחשבון מסחר עצמאי.

אתה מוזמן לקרוא על הנושא בבלוג שלי במדריך קרן השתלמות IRA.

היי ותודה על הכתבה.

איזה קרן סל מחקה מדד כשרה הכי מומלצת לדעתך?

היי הלל, תודה רבה.

באופן אישי אני מעדיף את קרן אירית מחקה מדד S&P 500 של אינבסקו שנסחרת בשקלים בישראל.

ככל הידוע לי גם בענייני כשרות בהשקעות יש גופים שמקלים לגביה מכיוון שההשקעה מתבצעת באמצעות חוזים ולא בצורה פיזית (בשונה מקרן סל מחקה מדד S&P 500 של בלאקרוק ששם החזקת המניות היא פיזית),

רק תוודא לפני כן שהיא אכן מותרת מבחינה הלכתית על פי גוף ההלכה שעליו אתה סומך.

לחלופין יש גם קרנות מחקות S&P 500 ישראליות כשרות שמפורטות בכתבה (ציינתי ליד כל אחת מהן אם היא כשרה על פי הרשום באתר הבורסה לניירות ערך), באופן אישי הייתי מעדיף את הזולה מביניהן בהיבט של דמי הניהול.

* כמובן לא המלצה ולא ייעוץ כלשהו, נטו דעה אישית שלי עבור הצרכים שלי (:

תודה על המדריך.

מספר תיקוני מידע והשלמות.

1. קרן סל הראל מחקה S&P500 שמספרה 5129275, היא קרן ישראלית עם דמי ניהול 0% והיא אינה מנוטרלת מט"ח, בניגוד למה שרשמת על קרנות ישראליות.

2. חיסרון גדול לחלק גדול מהמשקיעים, בעיקר בקרן הסל של אינבסקו ובעיקר למי שמתכוון להשקיע במנות קטנות הוא עלות יחידה אחת של קרן הסל שעומדת על כ 4000ש"ח. לא ניתן לרכוש שברי קרן.

בשמחה, תודה רבה על התגובה חיים.

1. קרן סל 5129275 הראל מחקה S&P500 היא אכן קרן ישראלית שאינה מנוטרלת מט"ח.

לא מצאתי מקום במדריך שרשמתי בו שקרנות ישראליות הן אך ורק מנוטרלות מט"ח, בהחלט יש כאלה שמנוטרלות מט"ח ויש כאלה שחשופות למט"ח.

בקרנות הישראליות קיימת אפשרות לבחור בקרן מנוטרלת מט"ח (מה שלא קיים בקרנות האיריות או האמריקאיות עבורנו בתור ישראלים),

אבל ספציפית הראל 5129275 וחלק נכבד מהקרנות האחרות חשופות למט"ח (שזה לדעתי עדיף למי שמשקיע לטווח הארוך כפי שפירטתי במדריך).

2. נכון תודה רבה על החידוד,

יחידה של הקרן 1183441 מחקה S&P 500 של אינבסקו אכן עולה יותר מהקרנות האחרות.

אציין שזה נושא שרלוונטי רק בעת הרכישה (בעקבותיו נדרש להשקיע לכל הפחות כ 4,000 ש"ח כיום),

אבל זה לא משהו שאמור להשפיע על התשואה הסופית של הקרן.

שלום דניאל.

אם גם האינבסקו 1183441, וגם למשל קסם 5124482 עוקבות באופן סינטטי, מדוע הראשונה נסחרת בבורסה באופן רציף והשנייה רק פעם ביום? איזה רכיב בהגדרות הקרן הוא שקובע אם היא מחקה או קרן סל?

כמו כן, אם הקרן הישראלית מחקה/עוקבת אחרי מדד SP500, ונסחרת בבורסה בתל אביב. יום המסחר בתל אביב נסגר קצת אחרי שהבורסה בארה"ב נפתחה. נניח שאני רואה שמדד ה SP500 בארה"ב צונח בחדות. אני נותן פקודת מכירה לקרן הישראלית שתתבצע ביום המחרת, שכן הבורסה בישראל סגורה באותו הרגע. האם המכירה תתבצע בשער שרשום לי בשעת הפקודה? (נניח שמונה בערב שעון ישראל) השער בשעת הפקודה הוא עדיין השער של יום המסחר האחרון לפני שהתעדכנו שערי הנפילה בארה"ב, או שבשעת ביצוע הפקודה שנעשית פעם ביום למחרת, אני כבר "אוכל" את הירידות? לגבי הקרן האירית זה ברור שביום הפתיחה למחרת בת"א, היא כבר תהיה מותאמת לנפילה בארה"ב. השאלה נובעת מכך שאני רואה לעיתים פער של מספר ימים בקרנות הישראליות, עד שהמחיר מתעדכן.

תודה

אגב, לגבי הקרן של הראל שדנת בה בתגובות הקודמות, היא אכן חשופת מט"ח, אבל יש לשים לב שהיא מוגדרת כמטבע דולרי, וזה רלוונטי לעניין המיסוי שלה שאינו צמוד מדד המחירים.

היי

1. הקרן של אינבסקו 1183441 נחשבת "קרן סל", לעומתה הקרן של קסם 5124482 נחשבת "קרן מחקה",

זאת הסיבה שגורמת להבדלים בשעות המסחר.

2. הפקודות בקרנות המחקות הישראליות מתבצעות רק באמצעות פקודת KRN.

פקודת KRN אומרת שאתה שולח את הפקודה מתי שתרצה, אבל בפועל הביצוע שלה יהיה רק בזמן "השעה הייעודה" של הקרן, בקרן מחקה S&P 500 של חברת קסם מדובר בימים ב' – ה' בשעה 16:00.

אז למעשה אם תשלח את הפקודה כאשר המסחר סגור הפקודה כביכול תצא מחשבון המסחר שלך,

אך הביצוע שלה יהיה רק בשעה 16:00 ביום למחרת (בימים ב'-ה' בלבד כמובן) ושער הביצוע יכול להשתנות באופן קיצוני לעומת השאר שראית בעת שליחתה.

3. תודה רבה על החידוד לגבי קרן סל מחקה S&P 500 של הראל 5129275.

תודה. זה פער המידע שהיה חסר לי לגבי הקרן הישראלית- מה שער המימוש במכירה. כלומר, במקרה של נפילה חדה במדד בארה'ב, אין לי שום יכולת למזער את ההפסד, ואני סופג את כל הנפילה בשעת הביצוע למחרת בת"א.

מנגד, בקרן האירית אני למעשה יכול לשים פקודת סטופ לימיט, ואז למזער נזקים.

יש ממש בהנחות שציינתי לעיל?

סיכמת את הנושא במדויק.

הקרנות האיריות ובכלל כל קרן שנסחרת במסחר הרציף היא הרבה יותר נזילה ואנחנו שולטים באופן מדויק במחיר הביצוע.

לעומת זאת הקרנות המחקות ובכלל כל הקרנות שעובדות לפי פקודת KRN (אפילו קרן כספית שקלית) הן בעייתיות בהיבט הזה,

מכיוון שאנחנו קונים או מוכרים ולא יודעים מה יהיה שער הביצוע המדויק בפועל,

לפעמים זה יכול לשחק לטובתנו ולפעמים לרעתנו.

בהנחה שמדובר על השקעה לעשרות שנים קדימה אז זה באמת פחות קריטי ולכן לא הקפתי את הנושא כאן במדריך, גם ראוי לציין שהתנודות של התקופה האחרונה הן ממש חריגות.

אך ככל שמדובר במסחר לטווחים קצרים יותר אז זה בהחלט יכול להיות גם השיקול המרכזי בבחירת קרן הסל,

במקרה כזה כפי שציינתי במדריך עדיף לדעתי לסחור על קרן סל אמריקאית כדוגמת SPY שיש בה מחזורי מסחר אדירים והיא נגישה עבורנו בכל שעות המסחר בבורסה האמריקאית.

היי

הייתי מעוניינת להצטרף לשרשור הזה.

אני מחזיקה בקרן של אינבסקו בבורסת ת"א.

אם הקרן אמורה לעקוב אחרי ביצועי האספי 500, איך זה מתיישב עם העובדה שמתקיים בה מסחר כמו במנייה רגילה?

היום למשל היא בירידה, אבל אתמול האספי היה בעלייה קלה.

כמו כן, נניח שהאספי עלה ב 10%, ולמחרת, בת"א, חצי ממחזיקי האינבסקו החליטו למכור את הקרן כי שמעו שאינבסקו פושטים רגל.

מה יקרה אז לקרן של אינבסקו? היא תקרוס או שתמשיך לחקות את האספי?

קצת מבולבלת איך קרן כזאת עובדת באשר לביצועים ולתשואות שלה.

יום מקסים ותודה

היי נורית,

1. עצם זה שמתקיים בקרן סל אינבסקו S&P 500 מסחר כמו מניה רגילה מבטא את זה שהמעקב שלה הוא אפילו יותר צמוד מהרגיל,

למעשה גם בכל שעות המסחר את יכולה לקנות או למכור קרוב מאוד לשווי ההוגן שלה.

באופן כללי בקרן S&P 500 של אינבסקו יש "עושה שוק" שתפקידו הוא להעמיד פקודות קניה ומכירה גדולות גם בצד ההיצע וגם בצד הביקוש,

בדרך זו אנחנו יכולים בכל עת למכור או לקנות ממנו (אך כמובן שיש Spread כלשהו בין ההיצע לביקוש שהוא מציע, לכן לא בהכרח שנרצה לקנות ממנו אלא לעתים נעדיף לשים פקודת LMT במחיר שנוח לנו ולהמתין לביצוע שלה).

2. לגבי ביצועי הקרן לעומת המדד עצמו – שעות המסחר בין ישראל לארה"ב לא חופפות, לכן אין מה להסתכל על השינוי היומי כי הוא לא אמור להיות זהה.

התנודה של המדד מתפצלת על 2 ימי המסחר (המסחר בארה"ב נפתח ב 16:30 ובישראל נסגר ב 17:15 בערך), לכן חלק מהתנודה מתבטאת ביום המסחר הנוכחי וחלק מהתנודה ביום המסחר לאחר מכן (הרי הבורסה בארה"ב ממשיכה לפעול מ 17:15 – 23:00).

בנוסף ראוי לזכור שהקרן גם חשופה לשינויים בשער הדולר/שקל בנוסף לשינויים בשער של מדד S&P 500.

מעבר לכך יש גם מה שנקרא "חוזים עתידיים" שנסחרים כמעט מסביב לשעון ולמעשה הם מבטאים את תנודת המדד גם בשעות שאין מסחר, אפשר להרחיב בנושא בפוסט על חוזים עתידיים שיש אצלי בבלוג.

3. באופן כללי ההשקעה שלנו בקרן אמורה להיות מופרדת מנכסי החברה, לכן עצם זה שהחבר שמנהלת את הקרן פושטת רגל זה לא אומר שהכסף שלנו שמושקע במדד S&P 500 דרך קרן הסל שהיא מנהלת צפוי להיפגע.

במקרים של פשיטות רגל של מנהל הקרן מה שקורה זה שהחברה נמכרת לחברה אחרת שמוכנה לנהל את קרן הסל במקומה,

אם אף חברה לא מוכנה לנהל במקומה אז הקרן פשוט נאלצת למכור את כל ההחזקות שלה ואנחנו נקבל את השווי ההוגן של הקרן חזרה לחשבון הבנק שלנו כאילו ביצענו פעולת מכירה לקרן.

לגבי תרחיש של "ריצה אל הבנק" וכל מיני תרחישי קיצון בסגנון הזה – זה אכן יכול לגרום לפער במעקב של הקרן בטווח הקצר,

אבל ככל שהניהול של הקרן היה תקין והיא מחזיקה בנכסים אז היא במהרה תחזור לשווי ההוגן שלה (משקיעים וסוחרים מתוחכמים ישמחו לקנות את הקרן ב 10% מתחת לשווי ההוגן שלה).

שלום דניאל

יש אפשרות לחשבן רווח מדיבדנדים

לטווח קצר וארוך

תודה רבה

שלום מוטי,

בכללי קיימת אפשרות,

אתה יכול להסתכל במדריך שיש בבלוג על תשואת מדד S&P 500 ולראות חישוב לדוגמה שביצעתי עם תשואת המדד כולל דיבידנד וללא דיבידנד.

אהלן ותודה על הבלוג המצוין שלך

בקשר לקרן צוברת

ראיתי בתשקיפי הקרנות הישראליות שהם עוקבות אחרי מדד s&p 500 NTR שלמיטב ידיעתי זה מדד הסנופי עם הדיוידנדים בתוכו זאת אומרת שהם למעשה משיגים תשואה של קרנות צוברות איריות לא ?

כי הבנתי ממך אחרת {תקן אותי }

נב תודה שוב על הבלוג עושה חשק להשקיע ….

היי, ראשית כל תודה רבה.

לגבי שאלתך – הקרנות הישראליות דומות לקרן של אינבסקו האירית מבחינת התשואה שהן צפויות להשיג (חוץ מהנושא של דמי הניהול שמשתנה בין קרן אחת לאחרת כמובן).

הן צפויות להשיג את תשואת המדד *כולל תשואת הדיבידנד*, אך זה קורה מבלי לקבל דיבידנד בפועל מכיוון שהן קרנות סינטטיות.

זה מפחית את מס הדיבידנד בהן ל0% למעשה בזכות כך (אין דיבידנד בפועל, לכן אין מס דיבידנד או במילים אחרות מס הדיבידנד הוא 0%).

רוצה להגיד תודה רבה על סקירה מפורטת, נתת המון מידע!

תודה רבה על הפרגון אבי היקר, כיף לשמוע.

אהלן דניאל ושוב תודה על הבלוג המושקע בזכותך התחלתי להשקיע……

שאלה קטנה

לא כל כך הבנתי . קרן נאמנות סינטטית שמחקה s&p500 NTR משיגות רווח מלא על דיוידנדים ?או שמראש הם עוקבות בצורה שמורידה 30 אחוז רווח מדיוידנד (זאת אומרת אם הרווח מדיוידנד הוא 100 שקל בקרן יוצג רווח של 70 שקל כמובן בלי מיסוי כי לא באמת נכנס דיוידנד )

היי רחל, כיף לשמוע, תודה על התגובה (:

לגבי שאלתך – קרן סינטטית שפועלת באמצעות חוזה SWAP ועוקבת אחר מדד S&P 500 משיגה את תשואת הדיבידנד *במלואה* ולא משלמת עבור כך מס דיבידנד.

זאת אומרת שאם המדד עלה ב9% ותשואת הדיבידנד היתה 1% אז קרן סינטטית צפויה לקבל 10.00%.

לעומת זאת קרן פיזית שיש לה 15% מס דיבידנד (לדוגמה איישרס 1159250) תקבל תשואה של 9% (תשואת המדד) + 0.85% (תשואת דיבידנד – לאחר תשלום 15% מס דיבידנד) = 9.85%.

היי דניאל תודה על הסקירה , מקצועית ומפורטטת ביותר. אלוף!

שאלה על מנת לחדד:

בהנחה ואני מעוניין בהשקעה פסיבית לאורך שנים במדד ה S&P ומעוניין שהרווחים יושקעו חזרה במדד ללא תשלום מס דיבידנד או עמלת קניה נוספת אך מועניין באחזקה פיזית ולא סינטטית האם יש אופציה כזאת ?

מה שהבנתי מהסקירה שלך הקרנות האמריקאיות אינן צוברות כך שאין בריחה מתשלום מס הדיבידנד וקניה פיזית חוזרת מהרווחים, הקרן האירית איישרס צוברת דיבידנד אך משולם המס לפני כל צבירה והאירית של אינבסקו היא לא אחזקה פיזית אלא סינטטית.

בהינתן הנחה זאת אשמח לתשובה מהי האופציה המתאימה ביותר.

תודה רבה .

היי עדן, תודה רבה.

לגבי שאלתך – לצערי אי אפשר לאכול את העוגה ולהשאיר אותה שלמה (:

תצטרך לבחור בין:

1. השקעה בקרן *סינטטית* (כדוגמת קרן S&P 500 אינבסקו) – תהנה מצבירת דיבידנד אוטומטי, ללא תשלום מס דיבידנד.

2. השקעה בקרן פיזית (כדוגמת קרן S&P 500 איישרס) – תהנה מצבירת דיבידנד אוטומטי, אך יהיו תשלום של 15% מס דיבידנד.

שתי האפשרויות הללו מצוינות לדעתי,

אפשר גם לחלק ביניהן אם קשה לקבל החלטה ורוצים לפזר (:

היי דניאל רציתי לשאול האם יש קרן שנסחרת בבורסה אמריקאית של S&P 500 ממונפת כמו TQQQ בנאסדק

אני לא ממליץ כמובן להתעסק עם קרנות ממונפות, במיוחד לא עבור מתחילים.

אבל כמענה לשאלתך יש את הקרנות הללו:

– לונג במינוף 2 על מדד S&P500 – קרן סל סימול SSO.

– לונג במינוף 3 על מדד S&P 500 – קרן סל סימול UPRO.

מה השיקולים למי שמחזיק גם באזרחות אמריקאית?

בגלל חוקים אמריקאים ושיקולי מיסוי – העדיפות עבור אזרחים אמריקאים היא להשקיע בקרנות אמריקאיות (יש השוואה לגביהן במדריך הנוכחי).