קניית קריפטו בישראל – השוואת דרכי רכישת קריפטו מובילות לשנת 2026

כל הדרכים הפופולריות והמומלצות לקניית קריפטו בישראל – עדכני לשנת 2026,

השוואת עמלות ודרכי רכישה בין האפשרויות השונות.

הלוואות חברתיות, מה זה הלוואות חברתיות, מה זה הלוואה חברתית, איזה מסלולים קיימים, מיסוי ועוד.

יש מגוון רחב של אפיקי השקעה נפוצים שניתן להשקיע באמצעותם,

לדוגמה מסחר עצמאי בשוק ההון, קרן השתלמות לעצמאים או קרן השתלמות לשכירים, קופת גמל להשקעה וכמובן קרן פנסיה.

אך מעבר לכך יש גם אפיקי השקעה יחסית חדשים שאולי יהיו רלוונטיים עבור הצרכים שלכם בזמנים מסוימים.

בסקירה הקרובה אנו נלמד על אפיק השקעה יחסית חדש שנקרא הלוואות חברתיות,

הוא קיים בישראל מאז שנת 2013 בלבד.

נלמד מה זה הלוואות חברתיות, איך הם עובדות ומה הם היתרונות והחסרונות של השקעה בהלוואות חברתיות.

בנוסף נציג את החברות הפופולריות בישראל להלוואות חברתיות, איזה מסלולים קיימים באפיק הזה ואיך עובד עניין המיסוי.

הלוואה חברתית היא הלוואה שמתבצעת בין מלווה לבין לווה (P2P),

ההלוואה מתבצעת באמצעות חברה אשר מתווכת בין המלווה לבין הלווה באמצעות הפלטפורמה שלה.

בעבר כאשר אדם היה צריך הלוואה הוא היה ניגש לבנק או לחברת האשראי,

הם לרוב גבו ממנו ריבית גבוהה משמעותית מהריבית שמשקיע אחר קיבל מהבנק באמצעות השקעה בפיקדון בנקאי.

תחום ההלוואות החברתיות בא לפתור את הפער המשמעותי הזה ובעצם מטרתו היא לקשר בין הלווים לבין המלווים באופן ישיר עד כמה שניתן וללא צורך בבנק או בחברת האשראי.

כמובן שאף אחד לא עובד בחינם,

אותה חברה גובה דמי ניהול שנתיים מהכסף שמושקע וזה המודל העסקי שלה בגדול.

כאשר הריבית היתה אפסית למשך שנים ארוכות האפיק של הלוואות חברתיות ידע להעניק תשואה לא רעה ביחס לסיכון שהיה מגולם בהשקעה.

משקיע שהיה שם את כספו בפיקדון בנקאי, קרן כספית או מקמ בנק ישראל באותה עת היה מרוויח 0.1% לשנה במקרה הטוב,

לעומת זאת הלוואות חברתיות ידעו להפיק תשואה נאה שהיתה שווה את הסיכון עבור חלק מהמשקיעים.

בעת השקעה בהלוואה חברתית אנו שואפים שההשקעה תפיק עבורנו תשואה גבוהה יותר מהתשואה שנקבל בקרן כספית, מקמ או פיקדון בנקאי.

תחום ההלוואות החברתיות מעניק פיזור נוסף בתיק ההשקעות הכללי שלנו.

גם בתחום הזה כגודל הסיכון כך גודל הסיכוי ולהפך,

כל משקיע בהלוואות חברתיות יכול לבחור את רמת הסיכון שלו בעת הכניסה להשקעה.

אנחנו יכולים לבחור להעניק הלוואות ללווים יציבים ובטוחים יותר תמורת תשואה נמוכה יותר,

אך לעומת זאת אנו יכולים לבחור לתת את ההלוואות ללווים מסוכנים יותר בכדי לשאוף להשיג תשואה גבוהה יותר באמצעות לקיחת סיכון גבוה יותר.

אין כל ערובה לכך שתקבלו בסוף התקופה את התשואה שצפיתם ואפילו את הקרן שהפקדתם,

בסופו של דבר אתם חשופים לזה שהלווים לא יעמדו בחוב ויגרמו לכם לספוג הפסדים כספיים.

כמובן שהחברות עושות ככל ביכולתם בכדי להגן עליכם ממקרים כאלה.

הם מבצעות זאת בין היתר באמצעות פיזור הכסף שלכם על פני עשרות או מאות לווים,

על ידי הקמת קרן ביטחון / קרן ערבות הדדית שכל משקיע מחויב להעביר אליה כספים כחלק מההשקעה שלו ואפילו במקרים חריגים על ידי עו"ד ושאר אנשי המקצוע שנדרשים בכדי לגרום ללווה לשלם את ההלוואה במלואה.

הלוואה חברתית ידועה כאפיק ברמת נזילות בינונית/גבוהה שקיימת אפשרות לצאת ממנו בכל עת בהתראה יחסית קצרה (אלא אם צוין אחרת במסלול הספציפי שבחרתם),

אך עם זאת במצבים בהם יש יותר משיכות מהפקדות אז יתכן שתיאלצו להמתין עד שיהיה מי שיחליף אתכם בהלוואה שנתתם.

לדוגמה במהלך שנת 2023 כאשר הריבית עלתה בחדות אז הגיעה דרישה למשיכות רבות בחלק מהחברות שמציעות הלוואה חברתית,

ברגע שהמשיכות גברו על ההפקדות אז חלק מהחברות נאלצו להקפיא את המשיכות לזמן מה.

זכרו שבסופו של דבר כאשר אתם משקיעים בהלוואה חברתית אתם ממש מעניקים הלוואה,

יש מישהו בצד השני שלוקח אותה ומשלם עליה ריבית מסוימת.

אין דרך להכריח את אותו אדם להחזיר את הכסף לפני מועד סיום ההלוואה ולכן צריך לקחת בחשבון מצבים בהם תדרשו להישאר עם הלוואות מסוימות לכל תקופה ההלוואה.

נציין שברוב המקרים יהיו הפקדות חדשות והמערכת תוכל להחליף לכם ראש בראש עם אותם משקיעים חדשים את ההלוואה שאתם מחזיקים,

אך עם זאת בזמנים בהם אין הפקדות חדשות הדבר הזה לא מתאפשר ולכן צריך לקחת בחשבון את סיכון הנזילות.

תחום ההלוואות החברתיות קיים בישראל החל מ 2013-2014 בלבד ואין לו היסטוריה ארוכה.

את משבר הקורונה התחום צלח יחסית בצורה טובה,

אך עם זאת משבר הקורונה היה משבר קצר.

עדיין ניתן להגיד שאפיק ההלוואות החברתיות בישראל טרם חווה זמנים ארוכים של מיתון ולכן אין דרך לדעת בוודאות מלאה כיצד ההלוואות החברתיות יגיבו במצבי קיצון.

נכון לשנת 2023 לאחר עליית הריבית בישראל לרמה של 4.75% אנחנו כבר רואים שחלק מהחברות חסמו משיכות וסיכון הנזילות אכן קיים ויצא לפועל בחלק מהמקרים.

אין זה אומר שאותם משקיעים בהכרח איבדו את כספם או אפילו את התשואה שציפו לקבל,

אך זה כן משליך באופן ישיר על הנזילות המיידית של הכסף שהושקע באמצעות אותם חברות.

צריך לקחת בחשבון את העמלות אשר משלמים לחברת ההלוואות החברתיות וכמובן גם את התשלום לקרן הביטחון/ערבות חברתית,

העמלות הללו נוגסות כמובן בתשואה הסופית שנקבל.

כאשר אחת מההלוואות שלכם מסתיימת אז המס נלקח באופן אוטומטי באותו רגע,

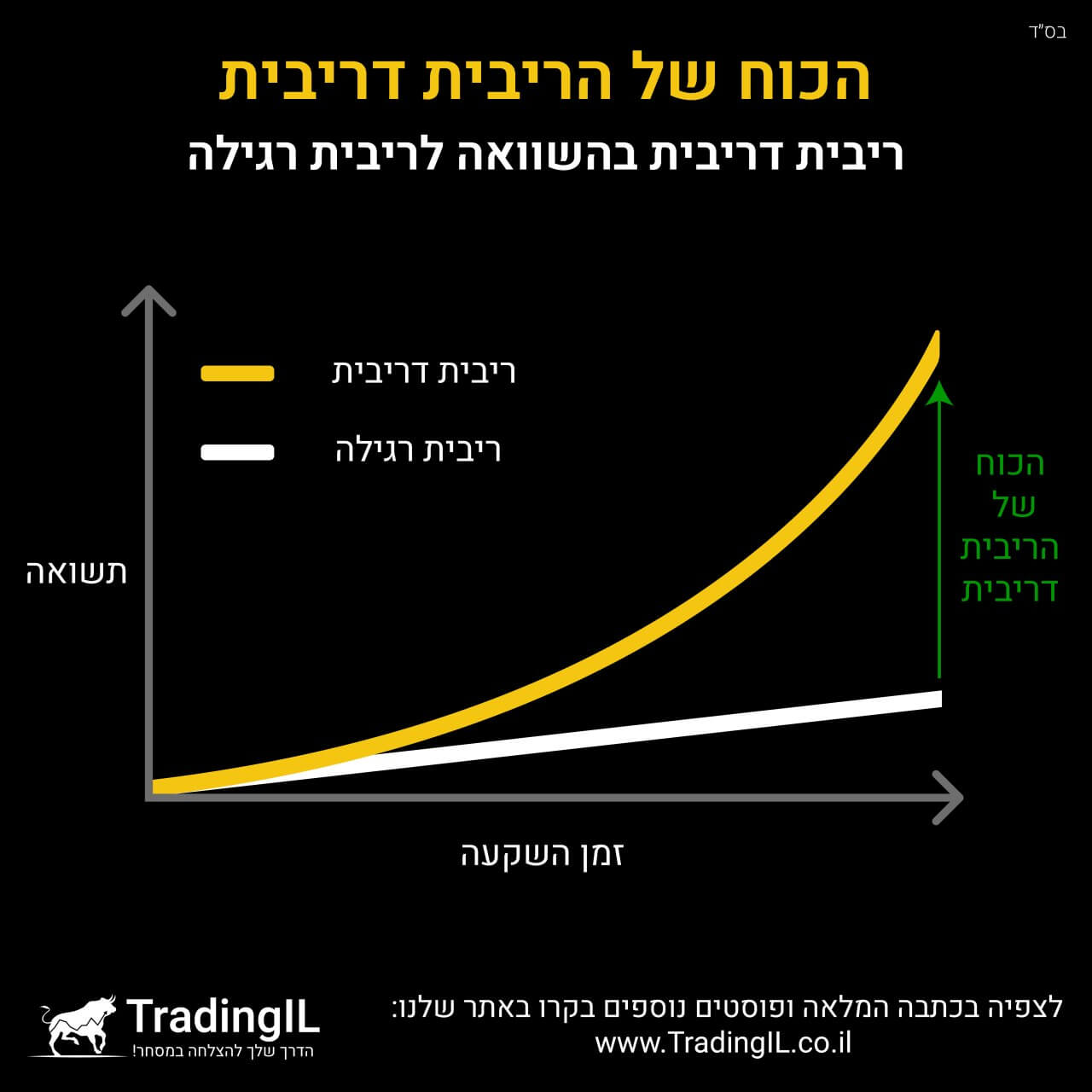

זה פוגע בצורה מסוימת באפקט הריבית דריבית.

באפיקים אחרים לעומת זאת קיימת דחיית מס עד לרגע שבו מושכים את הכספים מאותו אפיק (לדוגמה קופת גמל להשקעה) ולכן מדובר כאן בחיסרון מהותי.

במקרה של קריסת החברה אז רוב הסיכויים שחברה אחרת תרצה לרכוש אותה ותכנס בנעליים שלה,

כתוצאה מכך החברה הרוכשת תמשיך לתפעל את ההלוואות הקיימות לכל הפחות ואז המשקיעים לא אמורים להיפגע מכך.

אך עם זאת צריך להבין שבמקרה קיצון אם החברה שמתווכת את ההלוואות החברתיות פושטת רגל ואין לה רוכש אז המשקיעים יהיו בבעיה,

זאת מכיוון שלא יהיה מי שידאג באופן אישי לתפעול ההלוואות הפתוחות שהם העניקו.

טרם נתקלנו במצב כזה בישראל עד היום ולכן מדובר בסימן שאלה לעת עתה.

בישראל קיימות 3 חברות פופולריות שעוסקות בתחום ההלוואות החברתיות:

לצורך המחשה נציג את המסלולים הקיימים נכון להיום בחברת ההלוואות החברתיות BTB,

הנתונים לקוחים מהאתר שלהם כפי שהוצגו שם בתאריך 30.7.2023.

על פי נתוני האתר BTB מצוין שהריבית השנתית הממוצעת במסלול B-MATCH עומדת על 8.61%,

בתיק ההלוואות יש את כל סוגי ההלוואות.

מעבר לכך דמי הניהול (למעט הלוואות בערבות המדינה) עומדים על 0.6% ואחוז ההלוואות הצמודות לפריים הם מעל 60%.

המשקיע יכול לבקש למשוך את כספו בכל עת.

המאפיין המרכזי של מסלול B-MATCH זה הפיזור המקסימלי שהוא מעניק למשקיע.

על פי נתוני האתר BTB מצוין שהריבית השנתית הממוצעת במסלול B-GOLD עומדת על 9.22%.

בתיק ההלוואות קיימות "הלוואות זהב בלבד", הכוונה בהלוואת זהב זה שיש להלוואה גיבוי של שעבוד נכס.

דמי הניהול (למעט הלוואות בערבות מדינה) עומדים על 0.7% במסלול זה,

אחוז ההלוואות הצמודות לפריים הם מעל 80%.

שימו לב:

המשקיע נועל את כספו במסלול זה לתקופה של 18 חודשים לפחות,

לאחר 18 חודשים המשקיע יכול להגיש בקשה למשיכת כספים (בחלון זמנים של 30 ימים).

בעת סיום חלון הזמנים המשקיע ימשיך להשקיע את כספו באותו מסלול והכסף ינעל למשך 18 חודשים נוספים.

המאפיין המרכזי של מסלול B-GOLD זה שכל ההלוואות במסלול מגובות בשעבודים.

קיימת לבחירת הלקוח אפשרות לבחור במסלולים אשר מפזרים את ההלוואות בטווח הריבית הנקוב באותו מסלול בלבד.

לדוגמה מסלול עם הלוואות בריבית שנתית בגובה של 4-5% או מסלול עם הלוואות בריבית שנתית ממוצעת בגובה 5-6%,

קיימים גם מסלולים עם ריבית גבוהה יותר בגובה של 6-7% ו 7-8% ריבית שנתית ממוצעת.

שימו לב שבמסלולים הללו הכסף לא ניתן למשיכה עד לסיום ההלוואה.

באופן כללי המס על הלוואות חברתיות הוא בגובה של 15% מהרווח הנומינילי,

זאת בדומה למס הנהוג על פיקדון בנקאי או מק"מ.

במקרים חריגים (שאינם נפוצים) בהם הריבית בהלוואה חברתית היא צמודת מדד אז המס יהיה 25% מהרווח הריאלי.

שימו לב שעל פי החלטת מס הכנסה משנת 2017,

הוחלט כי לפני תשלום המס בגובה 15% מהרווח הנומינלי המשקיע זכאי לנכות את העמלות המשולמות.

זאת אומרת שהוא זכאי לנכות הן את העמלה המשולמת לחברה אשר מנהלת את ההלוואה החברתית והן את העמלה לקרן הביטחון של המשקיעים.

בדרך זו המס בהלוואות חברתיות הוא 15% על הרווח הנומינלי בניכוי אותם עמלות.

באופן כללי זה משתנה מאדם לאדם ובהתאם למצבי השוק השונים.

בזמנים בהם רמת הריבית היתה אפסית והמצב הכלכלי במשק היה חיובי,

ההלוואות החברתיות הציגו תשואה לא רעה ביחס לאלטרנטיבות.

באותה עת השקעה באמצעות הלוואות חברתיות העניקה פיזור נוסף בתיק ההשקעות ואף תשואה נאה ויחסית יציבה,

אפילו במצבים בהם השוק דשדש או ירד מעט.

אך עם זאת כאשר רמת הריבית גבוהה,

לעתים הפיצוי על הסיכון הגלום בהלוואות חברתיות לא עושה חסד עם המשקיעים באפיק.

לדוגמה במצבים בהם רמת הריבית במשק עומדת על כ5% וניתן להשיג תשואה של כ5% באפיקים סולידיים כמו קרן כספית, מק"מ או אפילו פיקדון בנקאי,

הלוואה חברתית לא בהכרח תהיה שווה את הסיכון הגלום בה בשביל עוד 1-3% אחוזי תשואה פוטנציאליים (שלא בהכרח יהיו).

מעבר לכך במצבים בהם רמת הריבית גבוהה אז לרוב זה מגיע יחד עם מצב כלכלי שהוא פחות חיובי,

יותר עסקים פושטים רגל בתקופות כאלה ולכן ההלוואות החברתיות שאנו מעניקים נמצאות בסיכון גדול יותר.

לכן לדעתנו השקעה בהלוואה חברתית בזמנים בהם הריבית גבוהה לא בהכרח תהיה משתלמת כאשר משכללים את הסיכון הגלום בהשקעה לעומת האלטרנטיבות האחרות,

אך עם זאת ראוי שכל משקיע יעשה את החישובים שלו ויבחן האם ההשקעה מתאימה לצרכים שלו.

במידה ותרצו לוודא כי ההשקעה עומדת בכללי ההלכה היהודית,

אתם יכולים לבקש מהחברה שדרכה אתם מעוניינים להשקיע את היתר העסקה שלה.

נכון לבדיקה שביצענו ב 30.7.2023 יש באתרים של BTB, בלנדר וטריא היתר עסקה,

אם הנושא חשוב עבורכם אז ראוי שתוודאו זאת אל מול שירות הלקוחות של החברה בעת הליך ההרשמה.

אני מקווה שהמדריך שלנו על הלוואות חברתיות היה לימודי עבורכם,

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

אני מצרף לכם כאן מספר סקירות רלוונטיות שעשויות לעניין אתכם:

אתם יכולים למצוא סקירות נוספות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר או ייעוץ השקעות מכל סוג שהוא.

הלוואות חברתיות, מה זה הלוואות חברתיות, הלוואה חברתית, איך משקיעים בהלוואות חברתיות, השקעה בהלוואה חברתית, תשואה הלוואות חברתיות, איך לוקחים הלוואה חברתית, מסלולים הלוואות חברתיות, מיסוי הלוואה חברתית.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון או בתחום הקריפטו?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך:

כל הדרכים הפופולריות והמומלצות לקניית קריפטו בישראל – עדכני לשנת 2026,

השוואת עמלות ודרכי רכישה בין האפשרויות השונות.

קופת גמל להשקעה מדריך מקיף, איך לפתוח קופ"ג להשקעה – מסלולים, תשואות ומה היתרונות שלה? תוכן עניינים: מה זה קופת

מדד S&P 500, מה זה מדד S&P500?, האם כדאי להשקיע במדד S&P 500?, מה זה מדד סנופי?, כל מה שרציתם

איך קונים קרן מחקה מדד, קניית קרן מחקה, איך לקנות קרנות מחקות מדד, מדריך מפורט על איך קונים ETF מחקות

ריבית דריבית, מהי הריבית של הריבית, דוגמה איך היא עובדת וכיצד ניתן למקסם את הקסם של Compound Interest. תוכן עניינים:

מה זה אינפלציה? כיצד היא נקבעת ומה הם השפעותיה על שוק ההון? מהי אינפלציה? אינפלציה היא תהליך כלכלי שמתבטא באמצעות