מה זה גאפ? גאפ במסחר, איך משתמשים ב Gap במסחר שלנו? הכל על Gap

מה זה גאפ? גאפ במניות, גאפ בשוק ההון, Gap במניה. מה זה גאפ? מהו Gap בגרף של מניות? גאפ זהו

איך משקיעים בנפט? שחיקה בנפט, קונטנגו, בקוורדיישן, הכל על השקעה בנפט

סוחרים ומשקיעים רבים אוהבים להשקיע בנפט,

הסיבה העיקרית היא ככל הנראה בגלל התנודתיות הגבוהה אשר מתרחשת במחירי הנפט כמעט בכל יום מסחר.

לרוב המסחר בנפט מתבצע באמצעות יחידת המידה אשר נקראת חבית נפט,

חבית נפט שווה לכ-159 ליטר.

מחיר חבית הנפט מושפע מגורמים רבים בכללם גיאופוליטיקה, מזג אוויר, מלאי נפט במקומות מרכזיים בעולם ועוד.

בעולם קיימים יותר מ100 סוגי נפט באופן כללי.

אך עם זאת אלו הם 2 סוגי הנפט העיקריים שנסחרים:

המחיר הנקוב בעבור סוגי הנפט הללו לרוב יהיה שונה אחד מהשני,

אך הקורלציה ביניהם תהיה מאוד דומה והם לרוב ינועו ביחד, בסופו של דבר הם מושפעים מאותם גורמים.

ניתן לרכוש תעודת סל עוקבת נפט באמצעות חשבון מסחר עצמאי דרך ברוקר זר כדוגמת אינטראקטיב ישראל או לחלופין דרך בית השקעות ישראלי כדוגמת מיטב טרייד, אי בי אי טרייד או אקסלנס טרייד.

מעבר לכך ניתן להשקיע גם בקרן סל שעוקבת אחר חברות אנרגיה שעוסקות בנפט או בחברת אנרגיה ספציפית דרך חשבון מסחר עצמאי.

אם תרצו להשקיע או לסחור בנפט באמצעות חוזים עתידיים אתם תוכלו לבצע זאת דרך הברוקר אינטראקטיב ישראל.

אתם מוזמנים ליהנות מההטבות עבור גולשי האתר שלנו בעת פתיחת חשבון מסחר עצמאי:

ישנם גורמים רבים אשר משפיעים על מחיר הנפט,

ידוע כי נפט הוא בין הסחורות התנודתיות ביותר ולכן הוא מושך גם סוחרים ומשקיעים רבים.

אז לפני שנצלול לעומק חשוב שנציין כמה מהגורמים אשר קיימת להם השפעה רבה על מחיר הנפט:

המסחר בנפט עצמו מתבצע באמצעות חוזים עתידיים.

לכל חוזה עתידי יש תאריך שבו הוא "נחתם" (יום הפקיעה),

ביום הזה המחיר הסופי של החוזה נקבע ובעצם מי שקנה את הנפט נניח ב80$ הוא קנה חוזה עתידי של הנפט שהפקיעה שלו היא בתאריך ה21.11.2022,

במועד הפקיעה בעצם "מכריחים" את שני הצדדים לסגור את הפוזיציה שלהם.

נקח דוגמה בה מחיר הפקיעה ב21.11.2022 יהיה 80$,

במידה וקניתם במהלך החודש את החוזה העתידי ב80$ ובמועד הפקיעה החוזה העתידי היה עדיין 80$ אז אתם "נזרקתם" החוצה מהפוזיציה ללא רווח והפסד.

הקאץ' הוא בעיקר במידה ואתם רוצים להחזיק את הנפט לטווח ארוך, מעבר לתאריך פקיעה של החוזה העתידי.

נניח שהתכנון שלכם הוא להחזיק את הנפט גם למשך חודש דצמבר,

במידה ואתם רוצים לעשות זאת אתם נדרשים "לגלגל" חוזה ("לגלגל" = למכור את החוזה של חודש נובמבר ולקנות את של חודש דצמבר כדי להמשיך להחזיק בנפט).

אם המחיר של החוזה העתידי של דצמבר במועד הפקיעה או בתאריך שהקרן שאתם מושקעים בה שעוקבת אחרי הנפט החליטה לגלגל חוזים הוא גם 80$ כמו היום אז מה טוב,

"עלות הגלגול" שלכם במקרה כזה היא 0.

אבל הבעיה העיקרית היא שלרוב המחיר של חוזה עתידי על הנפט לחודש דצמבר יהיה גבוה יותר,

לדוגמה הוא יעמוד על 82$ מה שאומר שהעלות גלגול תהיה 2.5%(!) שיורדים מכם בכדי להמשיך להחזיק בנפט גם בחודש דצמבר.

בדוגמה שלנו 2.5% זאת עלות הגלגול,

בחודשים נורמליים עלות הגלגול היא אכן אחוזים בודדים 1-3%, במקרים חריגים אפילו פחות מכך.

אך בזמנים שבהם יש משבר וירידה חדה במחיר הנפט (כמו בקורונה לדוגמה) אז עלות הגלגול עלולה להגיע גם ל10% ויותר (!) לחודש,

תמיד יש לשים לב אל עלות הגלגול אם אתם מתכננים להחזיק את הנפט לטווח ארוך.

בקישור המצורף ניתן לראות באיזה שערים נסחרים החוזים העתידיים של החודשים הבאים ומה הם מועדי הפקיעה של החוזים העתידיים הבאים.

אפשר לשער באמצעות הנתונים האלה מה יהיו עלויות הגלגול העתידיות וגם לראות באיזה מחיר נסחרים החוזים העתידיים הרחוקים יותר,

לצפיה בקישור לחצו כאן.

במידה ורכשתם תעודת סל עוקבת נפט אז כל מה שתיארתי כאן מתרחש מאחורי הקלעים.

אתם לא אלה שנדרשים לבצע את "הגלגולים",

מכיוון שזוהי בין היתר העבודה של מנהלי תעודת הסל העוקבת אשר רכשתם,

אך כמובן שהמחיר של תעודת סל עוקבת נפט שרכשתם ישחק בהתאם לעלויות הגלגול ככל שתחזיקו לזמן ארוך יותר.

תעודת סל אשר עוקבת אחר מחיר הנפט לחודש הקרוב,

שימו לב לעלות הגלגול שצפויה להיות לכם כל חודש בתעודה הזו כמו שמפורט בתחילת המאמר.

✅ יתרונות:

תעודת סל USO עוקבת אחרי החוזה העתידי הקרוב של הנפט הגולמי,

יותר נוחה לקניה מאשר חוזה עתידי מבחינת זה שהיא "מגלגלת" את החוזים אחת לחודש בעצמה ויותר מתאימה לסוחרים המתחילים,

מינימום קניה יחסית נמוך.

⛔️ חסרונות:

עלות גלגול אדירה בתקופות קיצון (לאחר הירידות החדות בקורונה עלות הגלגול חצתה את ה20% לחודש!).

עלות הגלגול תבוא לידי ביטוי בכך שמחיר התעודה ישחק כל חודש באופן משמעותי,

פחות מתאימה לטווח הארוך בשל עלויות הגלגול (אך אם מבצעים מעקב מדי חודש אז אפשר להימנע מאחזקה שלה רק בתקופות של עלויות גלגול גבוהות).

⚠️ מידע שחשוב להכיר:

בזמנים שבהם עלויות הגלגול גבוהות מי שיחזיק אותה לטווח הארוך יכול להישחק בצורה משמעותית מדי חודש.

תעודת סל שעובדת כמו הפירוט של תעודת סל USO רק שהכל אצלה במינוף 2.

✅ יתרונות:

כמו התעודה של USO חוץ מזה שהשפעות המחיר הן כפולות (מינוף 2).

⛔️ חסרונות:

כמו התעודה של USO חוץ מזה שהשפעות המחיר הן כפולות (מינוף 2).

⚠️ מידע שחשוב להכיר:

מעבר לזה שיש עלויות גלגול בתעודה מצטרף לכאן גם המינוף 2,

אם הלכתם על הכיוון הנכון של הנפט אתם על הגל.

אבל אם לצורך הדוגמא הנפט הלך לכיוון ההופכי אז הכלל של ריבית דריבית מתחיל לשחק נגדכם באופן קיצוני.

נקח דוגמה שבה נכנסתם אל תעודת סל UCO כאשר הנפט נסחר ב20$ והשקעתם בה 10 אלף שקל:

הנפט ירד ל15$ היא תרד 25% כפול מינוף 2 שזה 50% ויהיה לכם בחשבון 5000 שקל.

במקרה שהנפט יחזור ל20$ (33% כפול מינוף 2 שזה אומר 66% עליה) הכסף שלכם בחשבון יהיה 8300 שקל ולא 10 אלף שקל כמו שהיה אמור להיות אם הייתם סוחרים ללא מינוף.

בירידות יותר עמוקות זה יבוא לידי ביטוי בצורה אכזרית יותר.

לחובבי מינופים וסיכונים שחושבים שהנפט יעלה בטווח הקצר.

תעודת סל אשר תמיד עוקבת אחר מחיר הנפט על ידי רכישת 12 חוזים עתידיים על מחיר הנפט ל12 חודשים הקרובים.

✅ יתרונות:

עלויות הגלגול יהיו כמובן,

אך הן צפויות להיות נמוכות משמעותית מעלויות הגלגול של תעודת הסל USO לדוגמה.

תעודת הסל USL מתאימה יותר כאשר מחזיקים לטווח הארוך ומנסים לצמצם את עלויות הגלגול.

⛔️ חסרונות:

פחות מתאימה לטווח הקצר,

מראש קונים את הנפט בממוצע של ה12 חוזים עתידיים הבאים.

⚠️ מידע שחשוב להכיר:

התעודה עוקבת אחר 12 החוזים העתידיים הבאים ומחירה נגזר מהממוצע ביניהם,

אם החוזה העתידי הקרוב של הנפט עלה ב10% יתכן מצב שבו התעודה תעלה 1-3% בלבד ולכן היא פחות מתאימה לטווח הקצר.

למי שמתכוון להשקיע בנפט לטווח הרחוק יותר ולכן הוא מוכן מראש לקנות חוזים עתידיים עם תאריך תפוגה רחוק בכדי לשלם פחות עמלות גלגול לטווח הארוך.

✅ יתרונות:

אין עלויות גלגול, קיימת האופציה שמחירי המניות יעלו בטווח הרחוק יותר מעליית מחיר הנפט, יכול להתאים לסוחרי טווח ארוך שמאמינים בחשיפה למחיר הנפט דרך חברות אנרגיה.

⛔️ חסרונות:

זה שהנפט עולה לא אומר שבהכרח גם חברות הנפט יעלו,

אומנם יש קורלציה יחסית גבוהה אבל היא לא אחד לאחד כמובן.

בנוסף יש במדד מניות שיתכן וחלקכם פחות מאמינים בהם ובגלל שרוכשים מדד של מניות אז המדד כולל גם אותם בין אם תרצו ובין אם לא.

⚠️ מידע שחשוב להכיר:

מעקב אחרי מדד XLE זה בעצם לעקוב אחרי מניות מתחום האנרגיה.

לכל מניה בתעודת סל XLE יש אחוזי השפעה על המדד,

כל תנודה באחת מהמניות משפיעה על המדד באופן ישיר עפ"י אחוזי ההשפעה של המניה במדד.

אין כאן השקעה ישירה בנפט אלא בצורה עקיפה כי מחיר הנפט חשוב ומשפיע באופן ישיר על ביצועי רוב החברות במדד.

למי שמאמין במניות חברות האנרגיה וחושב שהנפט יעלה וכך הרווחים של חברות האנרגיה יגדלו.

✅ יתרונות:

נסחר בארץ, מניות שניתן לקרוא עליהם ולהשיג מידע ללא קושי גם באתרים הישראלים ובעברית,

מעבר לזה קיימים כל היתרונות הקיימים במעקב אחר מדד ה XLE

⛔️ חסרונות:

אותם חסרונות של מדד XLE

⚠️ מידע שחשוב להכיר:

אותו מידע שרשום ב XLE

למי שמאמין במניות הנפט והגז הישראליות וחושב שגם הנפט והגז יעלו,

מי שרוצה פיזור רחב יותר על כמה מניות ומעדיף זאת מאשר להשקיע במניה ספציפית מהמדד שעלולה להגיע לחדלות פירעון ביום מן הימים.

נתמקד ספציפית בתעודת סל קסם Bloomberg Brent Crude (4A) ETF מנוטרלת מט"ח , מספר תעודה 1146620.

✅ יתרונות:

השקעה נגישה יותר לאדם הפשוט מכיוון שנסחרת בארץ,

התעודה מגלגלת חוזים בשבילכם.

⛔️ חסרונות:

עוקבת אחר מדד Bloomberg Brent Crude משמע עוקבת אחר נפט ברנט ולא נפט גולמי(!).

לנפט ברנט יש קורלציה גבוהה מאוד עם נפט גולמי, אך שימו לב שלא מדובר כאן בהשקעה בנפט גולמי.

⚠️ מידע שחשוב להכיר:

המדד שהם עוקבים אחריו קונה חוזים עתידיים ל4 חודשים קדימה וכל חודשיים מגלגל אותם הלאה לחודשיים קדימה.

לדוגמה:

תעודת הסל מחזיקה את החוזה נפט ברנט של אוקטובר שנסחר בכ-80$, הגלגול הבא שלה יהיה לחוזי דצמבר.

עלויות השחיקה בתעודה הזו הם יחסית נמוכות מכיוון שהגלגול הוא חודשיים קדימה.

לסוחרים ומשקיעים שמשקיעים דרך בית השקעות ישראלי,

בנוסף תעודת הסל עוקבת הנפט שהצגנו יותר רלוונטית למחזיקים לטווח הארוך.

✅ יתרונות:

אין עלויות גלגול, אין שחיקה, הכל שקוף לחלוטין כאילו קניתם נפט אחד לאחד.

⛔️ חסרונות:

נדרש ידע במסחר בחוזים עתידיים (והרשאה בהתאם בברוקר שלכם), יש פקיעה להחזקה שלכם, מינימום השקעה גבוה (ברוב המקומות המינימום הוא 1000 חוזים מה שאומר שבמחיר הנוכחי של 80$ לחבית מדובר במינימום של 80 אלף דולר), במידה ורוצים להחזיק מעבר לפקיעה נדרש "לגלגל" באופן עצמאי.

⚠️ מידע שחובה להכיר:

מי שסוחר בנפט דרך חוזה עתידי אכן יכול לקנות את החוזה הקרוב,

הבעיה היא שכל חודש מבחינתו הוא עסקה חדשה בפני עצמה.

נניח שלצורך הדוגמה הפקיעה הקרובה היא ב21.11,

עד לתאריך הזה נדרש למכור את החוזה העתידי על הנפט או שבפקיעה הוא ימכר אוטומטית בשער שנקבע (לחלופין אם הברוקר שלכם לא היה עירני ובטעות נשארתם עם חוזה עתידי על הנפט עד לפקיעה עצמה יתכן ותחויבו לאסוף את 1,000 חביות הנפט הללו – זהירות).

השיטה הזאת פחות מתאימה למי שרוצים להחזיק נפט לטווח ארוך,

זאת מכיוון שכל חודש הוא נדרש לגלגל עצמאית.

למעשה מי שיחליט לגלגל יצטרך כל חודש למכור את החוזה שהוא מחזיק כרגע ועומד לפקוע ותמורתו לקנות את החוזה הרחוק יותר.

למי שסוחר טווח קצר עד הפקיעה או לפניה ורוצה ליהנות ממעקב אחד לאחד על הנפט.

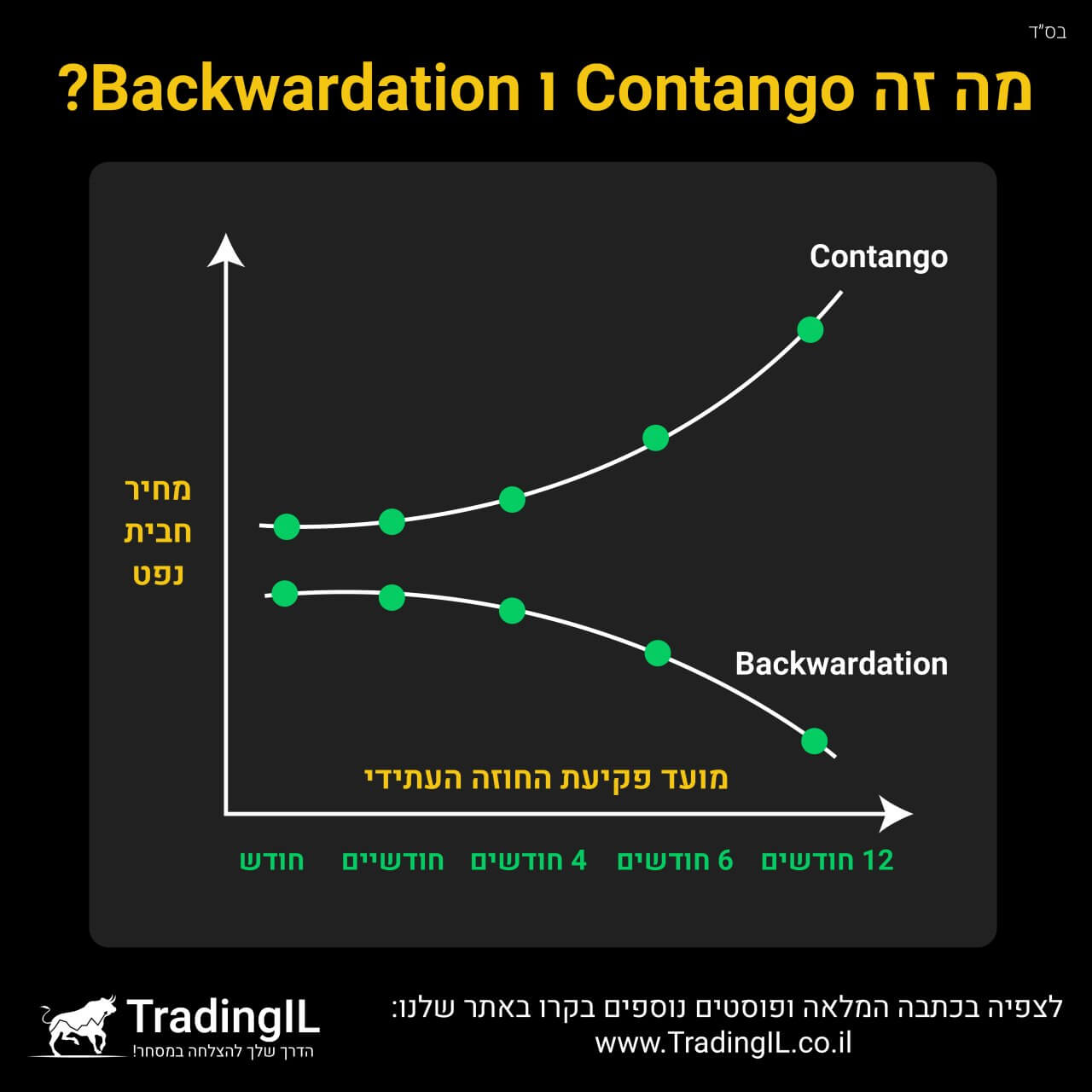

המצב של Backwardation מתרחש כאשר המחיר של החוזה העתידי הנוכחי הוא גבוה יותר מהמחיר של החוזה העתידי שמגיע לאחריו.

ישנם מקרים נדירים שבהם מצב של Backwardation מתרחש בחוזים העתידיים על הנפט,

כאשר הוא מתרחש עלויות הגלגול למעשה עובדות לטובתכם ואתם מרוויחים אותם.

שימו לב שמצב של בקוורדיישן בנפט אומר שהשוק צופה שמחיר הנפט ירד לעומת המחיר הנוכחי,

לכן גם המחיר של החוזים העתידיים הבאים מתומחר במחיר נמוך יותר כבר היום.

אם החוזה העתידי הנוכחי הוא בשער 80$ והחוזה העתידי שלאחריו נסחר ב79$ ,

מה שיקרה כאשר תגלגלו את הפוזיציה לחודש הבא זה שאתם למעשה תרוויחו.

אתם תמכרו את הפוזיציה שלכם ב80$ ותמורתה תקנו את אותה פוזיציה לחודש הבא ב 79$,

ככה אתם תחסכו ה1.25% (1$) הללו ולמעשה גלגול הפוזיציה יעבוד לטובתכם.

המצב של Contango מתרחש כאשר המחיר של החוזה העתידי הנוכחי הוא נמוך יותר מהמחיר של החוזה העתידי שמגיע לאחריו.

ברוב המקרים אמור להתרחש מצב של Contango בחוזים העתידיים על הנפט,

כאשר הוא מתרחש עלויות הגלגול למעשה עובדות נגדכם ואתם סופגים אותם מדי חודש.

שימו לב שמצב של קונטנגו בנפט אומר שהשוק צופה שמחיר הנפט יעלה לעומת המחיר הנוכחי,

לכן גם המחיר של החוזים העתידיים הבאים מתומחר במחיר גבוה יותר כבר היום.

במהלך הקורונה כאשר הנפט ירד למחירים נמוכים ,

החוזים העתידיים על הנפט תמחרו קונטנגו של עשרות אחוזים וכתוצאה מכך עלויות הגלגול היו בשמיים.

אם החוזה העתידי הנוכחי הוא בשער 80$ והחוזה העתידי שלאחריו נסחר ב81$,

מה שיקרה כאשר תגלגלו את הפוזיציה לחודש הבא זה שאתם למעשה תפסידו.

אתם תמכרו את הפוזיציה שלכם ב80$ ותמורתה תקנו את אותה פוזיציה לחודש הבא ב 81$,

יוצא שאתם משלמים 1$ יותר (1.25%) לטובת גלגול הפוזיציה לחודש הבא.

עסקנו בזה לעומק בתחילת הסקירה, אתם מוזמנים לחזור אחורה ולהרחיב בנושא.

אבל על קצה המזלג, ההשקעה בנפט באופן כללי מבוצעת באמצעות חוזים עתידיים,

לכן קיימת שחיקה אשר מתרחשת בשל עלויות הגלגול כאשר משקיעים בנפט לטווח הארוך.

ניתן לסחור במינוף על נפט,

קיימות תעודות סל ממונפות שמיועדות בדיוק לצורך הזה.

בנוסף גם המסחר בחוזים עתידיים הוא מסחר ממונף מטבעו ומי שרוצה יכול להתמנף דרך שם בקלות.

חשוב ללמוד לעומק על הסיכונים במסחר ממונף על הנפט לפני ביצוע פעולה כלשהי.

נפט היא סחורה שגופים רבים ברחבי העולם רוצים לרכוש לצורך השימושים שלהם ו/או לגדר את החשיפה שלהם אליה.

שימו לב שלכל חוזה עתידי יש תאריך פקיעה והפקיעה של נפט היא פקיעה פיזית.

כן, ממש כמו שזה נשמע,

מי שנשאר לפקיעה בחוזים עתידיים על חבית נפט אמור לקבל על כל חוזה עתידי שלו 1,000 חביות נפט שיחכו לו בנמל.

רוב מוחלט של הסוחרים לא רוצים שיחכו להם חביות נפט בנמל אם הם בטעות שכחו את הפוזיציה ונכנסו איתה לפקיעה, לכן רוב הברוקרים פשוט סוגרים פוזיציות לכולם יום או יומיים לפני הפקיעה.

אז אם החלטתם לסחור בחוזים עתידיים על נפט רצוי שתוודאו עם הברוקר שלכם כיצד הוא מתנהל עם הנושא הזה.

בנוסף חשוב שתוודאו שאתם אף פעם לא נשארים לפקיעת חוזה עתידי על הנפט בשביל למנוע אי נעימויות כאלה שעלולות לעלות בכסף רב,

אל תסמכו רק על הברוקר בקטע הזה, תסמכו רק על עצמכם ותמיד תוודאו שסגרתם פוזיציה לפני הפקיעה.

1. ארה"ב – 19.4 מיליון חביות נפט ביום.

2. ערב הסעודית – 11.4 מיליון חביות.

3. רוסיה – 11.1 מיליון חביות.

4. קנדה – 5.7 מיליון חביות.

5. איראן – 4.6 מיליון חביות.

* נכון לשנת 2023.

בכדי להשקיע או לסחור בנפט דרושה רמת ידע בסיסית.

השקעה בנפט אינה מתאימה למשקיע המתחיל שאינו מכיר את הסיכונים והאותיות הקטנות אשר קיימות בהשקעה כזאת,

בעיקר כאשר הנפט ידוע בתנודתיות הגבוה שלו.

כאן בסקירה סיכמנו לכם חלק מהדברים שיש לתת עליהם את הדעת לפני השקעה בנפט.

שימו לב שחשוב לחקור לעומק לפני שמבצעים פעולה כלשהי ודברים עשויים להשתנות עם הזמן,

בקורונה ראינו שחוזים עתידיים על הנפט יכולים להגיע גם למחיר שלילי ולכן חשוב להכיר ולהיות מודעים לכלל הסיכונים לפני שמבצעים פעולה כלשהי.

אני מקווה שהסקירה שלנו על איך משקיעים בנפט היתה לימודית עבורכם.

אם אהבתם את התוכן שלנו אתם מוזמנים לעקוב אחרינו גם בערוץ הטלגרם לשוק ההון, בקבוצת הוואטסאפ השקטה או בקבוצת הפייסבוק שלנו.

במידה ותרצו להעמיק בנושאים נוספים רלוונטיים מהבלוג שלנו,

אתם מוזמנים דרך הקישורים כאן:

תוכלו למצוא עוד סקירות בסגנון גם בבלוג שוק ההון שלנו (:

*כל האמור בסקירה הינו דעתי האישית בלבד ואין לקחת כהמלצת מסחר או ייעוץ השקעות מכל סוג שהוא,

שכל אחד יעשה את הבדיקות שלו לפני כניסה לעסקה כלשהי.

איך משקיעים בנפט?, איך להשקיע בנפט?, רכישת נפט, קניית נפט, מה צריך לדעת לפני שמשקיעים בנפט?, נפט גולמי, נפט ברנט, איך לקנות נפט, איך לסחור בנפט? , מסחר בנפט, חוזים עתידיים על נפט, תעודות סל נפט, מחיר נפט, ממה מושפע מחיר הנפט?, איך משקיעים בנפט, השקעה בנפט.

אהבתם את הפוסט? שתפו עם חברים בלחיצת כפתור:

מעוניינים לסחור בבורסה האמריקאית דרך ברוקרים מובילים?

סידרנו לכם הטבות משתלמות וביצענו עבורכם השוואת עמלות מסחר בבורסה האמריקאית:

לחצו כאן לקבלת פרטים מלאים

מעדיפים לסחור בבורסה הישראלית?

דאגנו לכם להטבות עבור מסחר דרך בתי ההשקעות הישראלים וביצענו עבורכם השוואת עמלות:

לחצו כאן לקבלת פרטים מלאים

מעניין אתכם להתחיל להתמקצע במסחר והשקעות בשוק ההון או בתחום הקריפטו?

אתם מוזמנים לצפות בהיצע קורסי המסחר שאנו מציעים:

לחצו כאן בכדי לצפות בהיצע הקורסים

אתם מוזמנים לעקוב אחרינו גם ברשתות השונות:

לטלגרם שלנו לחצו כאן – (שם עיקר הפעילות)

לקבוצת הוואטסאפ השקטה לחצו כאן

לאינסטגרם שלנו לחצו כאן

לקבוצת הפייסבוק שלנו לחצו כאן

פוסטים נוספים שיכולים לעניין אותך:

מה זה גאפ? גאפ במניות, גאפ בשוק ההון, Gap במניה. מה זה גאפ? מהו Gap בגרף של מניות? גאפ זהו

שורט סקוויז, Short Squeeze. מה זה שורט סקוויז? שורט סקוויז, או באנגלית Short Squeeze,זהו מונח אשר מבטא מצב שבו יש

דוח מלאי נפט, מה זה U.S. Crude Oil Inventories? מה הם השפעותיו על מחיר הנפט? מה זה דוחות מלאי נפט?

קורס ניתוח טכני, ניתוח פונדמנטלי ואסטרטגיות מסחר בשוק ההון שוק ההון למתקדמים מבית TradingIL קורס שוק ההון למתקדמים – ניתוח

מה זה DCA? אסטרטגיית מיצועים, אסטרטגיית השקעה Dollar Cost Average מה זה DCA? מהי אסטרטגיית Dollar Cost Average? אסטרטגיית DCA

רמת התנגדות, קווי התנגדות, מה זה התנגדות בגרף? איך לאתר בקלות איזורי התנגדות במסחר במניות, בקריפטו במט"ח ובסחורות? מה זה